Abstract: The article considers the method of estimation of shares of the Russian retailer and the conclusion about efficiency of installation capital of the organization.

Keywords: Model of economic added value, corporation, shares, retail.

Текущая политико-экономическая ситуация, в которой находится Россия, крайне негативно влияет на инвесторов, так как у них отсутствует доверие к макроэкономической среде. Риск потерять свои инвестиции весьма велик далеко не из-за глубоких финансовых проблем организаций, а из-за внешнеполитических структурных изменений вокруг нашей страны, которые прямо или косвенно отражаются на деятельности многих российских корпораций. С целью объективной оценки специфики наиболее привлекательных, в финансовом плане, организаций, иностранные инвесторы могут использовать различные методики (модели): SVA — добавленная акционерная стоимость, MVA — добавленная рыночная стоимость, EVA — добавленная экономическая стоимость, CFROI — возврат денежного потока на инвестиции и ряд других. Потенциальным российским инвесторам следует заострить своё внимание на большом многообразии методик фундаментального анализа, которые помогут выявить целесообразность вложения денежных средств в акционерные компании. Но также следует отметить, что нам не стоит забывать о многих факторах, связанных тем или иным образом с ситуацией в отрасли какого-либо бизнеса, капиталоемкости производства и в целом о специфике организации, потому что данные факторы могут играть ведущую роль при определении методики оценки (модели).

На сегодняшний день во многих корпорациях наблюдаются значительные различия между рыночной и балансовой стоимостью активов организации. Укрупнение рассматриваемого расхождения можно объяснить возрастанием роли нематериальных активов. А также возникает необходимость учета «теневых» активов (взаимоотношения с покупателями, поставщиками и подрядчиками и др.). В условиях жесткой конкуренции многие компании направляют свою деятельность на совершенствование уже существующих моделей управления корпоративными финансами. Данные меры помогают решить насущную проблему большинства финансовых директоров — отсутствия подходов к справедливой оценки нематериальных активов, а также их представления в финансовой отчетности. EVA, являющийся наиболее универсальным стоимостным показателем эффективности бизнеса, заслужил положительные отзывы многих экспертов. Он рассчитывается как для успешных публичных компаний, так и для закрытых организаций. В Российской действительности это является необходимостью, так как существует потребность в инвестиционной оценке не только всего бизнеса, но и в эффективности отдельных его составных частей (бизнес-подразделений, инвестиционных проектов).

Следует отметить, что показатель EVA определяется путем вычитания от скорректированной величины чистой прибыли стоимости использованного для ее получения инвестированного капитала компании (собственных и заемных средств):

EVA = NOPAT(adj) – WACC x CE(adj) (1)

где NOPAT (Net Operating Profit After Taxes) – чистая операционная прибыль после уплаты налогов, скорректированная на величину изменений эквивалентов собственного капитала;

WACC (Weighted Average Cost of Capital) – средневзвешенная стоимость капитала;

CE (Capital Employed) – сумма инвестированного капитала с учетом эквивалентов собственного капитала.

Данный показатель выражает собой сумму всех активов, относящихся к оперативному управлению объекта оценки, за исключением краткосрочных операционных обязательств. При расчете показателя СЕ важно не забыть активы, находящиеся в использовании нескольких подразделений. Они учитываются в объеме, который пропорционально равен степени использования объектом оценки.

В процессе расчета необходимых инструментов по достаточно простой методике определения показателя EVA, возникают проблемы корректной оценки и учета эквивалентов собственного капитала. Оригинальная методика вычисления экономической добавленной стоимости предлагает около 160 поправок, которые позволяют в более полном объеме учитывать стоимость используемых нематериальных активов. К подобным поправкам можно отнести применение раздельного учета резервов по сомнительным долгам, учет отложенных налоговых обязательств, учет рисков, связанных с вложением в ценные бумаги, инвестиционные риски, goodwill и проч. Значимость этих активов велика, так как в некоторых случаях они могут оказывать значительное влияние на рыночную стоимость бизнеса.

Процесс расчета экономической добавленной стоимости EVA делится на 3 этапа. На первом этапе расчета показателя определяется чистая операционная прибыль после уплаты налогов без учета начисленных процентов по кредитам и полученным займам (NOPAT). При ее расчете учитываются все доходы и расходы предприятия, отраженные в отчете о финансовых результатах, в том числе налог на прибыль организаций. Вычисление NOPAT основывается на суммировании чистой прибыли за отчетный период и процентов к уплате. Авторы в соответствии со своей методологией исчисления экономической добавленной стоимости доказали целесообразность использования мультипликатора EBIT, с целью выявления потребности компании в реальных и финансовых инвестициях.

Вычисляться NOPAT будет по формуле:

(2)

где EBIT – операционный показатель прибыли до вычета налогов и процентов;

T – процентная ставка налога на прибыль;

Таблица 1

Расчет показателя NOPAT организации АО «Магнит»

| Показатель, тыс. руб. | 2015 | 2016 | 2017 |

| EBIT | 35 480 642 | 25 392 762 | 34 967 875 |

| Прибыль до налогообложения | 38 725 692 | 31 239 212 | 38 884 675 |

| Проценты к уплате | -3 245 050 | -5 846 450 | -3 916 800 |

| Процентная ставка налога на прибыль организаций | 17,04% | 20,99% | 21,78% |

| NOPAT | 29 434 740 | 20 062 821 | 27 351 871 |

Во втором этапе расчета EVA необходимо узнать прогнозируемую доходность собственного капитала (Re), которая, в основном, рассчитывается с помощью модели CAPM. Для корректного применения модели оценки капитальных активов необходимо учитывать обращающиеся на бирже обыкновенные акции. Проблемы, возникающие при оценке доходности капитала рыночным способом, вызывают необходимость использования расчета доходности собственного капитала на основе коэффициента ROE. Данный показатель отражает норму прибыли, создаваемую собственным капиталом компании. Формула расчета WACC имеет вид (3):

(3)

где E/V – вес акционерного (собственного) капитала;

ROE — стоимость собственного капитала;

D/V – вес заемного капитала;

T – процентная ставка налога на прибыль;

– стоимость заемного капитала;

Таблица 2

Расчет показателя WACC организации ПАО «Магнит»

| Показатель | 2015 | 2016 | 2017 |

| Стоимость собственного капитала (ROE) | 39% | 29% | 15% |

| Чистая прибыль | 37 536 826 | 29 785 206 | 37 559 017 |

| Собственный капитал | 74 384 835 | 63 231 440 | 83 481 835 |

| Стоимость заемного капитала | -5,74% | -9,28% | -5,90% |

| Проценты к уплате | -3 245 050 | -5 846 450 | -3 916800 |

| Заемный капитал | 56 564 722 | 62 995 293 | 66 347 823 |

| Процентная ставка налога на прибыль | 17,04% | 20,99% | 21,78% |

| Вес акционерного (собственного) капитала | 56,80% | 50,09% | 55,72% |

| Вес заемного капитала | 43,20% | 49,91% | 44,28% |

| WACC | 19,87% | 11,06% | 6,15% |

Последний этап расчета мультипликатора экономической добавленной стоимости заключается в поиске операционного показателя CE — инвестированного капитала, определяемого с учетом стоимости ресурсов, не включенных в баланс. Его вычисление основывается на коррекции данных финансовой отчетности на величину «эквивалентов капитала владельцев».

Формула расчета CE (4):

(4)

где TA (Total Assets) — совокупные активы;

NP (Non Percent Liabilities) — беспроцентные текущие, то есть кредиторская задолженность поставщикам, бюджету, полученные авансы, прочая кредиторская задолженность.

Таблица 3

Расчет показателя CE организации АО «Магнит»

| Показатель, тыс. руб. | 2015 | 2016 | 2017 |

| Совокупные активы (Totalassets) | 130949557 | 126226733 | 149829064 |

| Беспроцентные текущие обязательства (NP) | 66340504 | 42987175 | 2655802 |

| Объем инвестированного капитала (CE) | 64609053 | 83239558 | 147173262 |

Из формулы EVA можно вывести относительный показатель «Доходность инвестированного капитала» (ROCE), смысл которого заключается в том, что экономическая добавленная стоимость возникает в организации тогда, когда за данный период времени удалось создать доходность инвестированного капитала (ROCE) выше, чем норма доходности инвестора (WACC). Инвесторы не будут удовлетворены, если доходность их капитала, созданная организацией, не достигнет установленной ими ставки доходности.

Этот принцип формирования стоимости организации выражается в следующем представлении показателя экономической добавленной стоимости (EVA):

(5)

где Spread — разница между доходностью инвестированного капитала и средневзвешенной стоимостью капитала. Спрэд представляет собой экономическую добавленную стоимость в относительном выражении (в %);

CE — инвестированный капитал;

ROCE — доходность инвестированного капитала:

(6)

В случае, если Spread положительный, то компанией получена доходность, превышающая прибыль, на которую изначально рассчитывали инвесторы. В таком случае доходность вложенного капитала в компанию выше альтернативной доходности, потому что все альтернативы оценены и учтены в показателе средневзвешенных затрат на капитал. Следовательно, конечный результат — возникновение экономической добавленной стоимости означает прирост стоимости капитала за данный период.

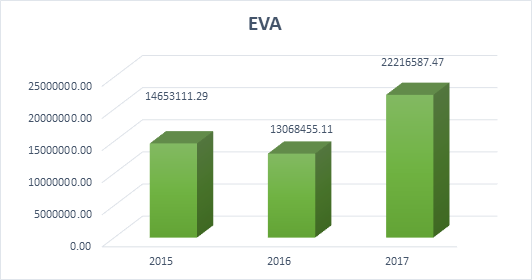

Рассмотрим пример оценки бизнеса на основе экономической добавленной стоимости на примере исследуемой организации. Общие исходные данные для проведения расчета EVA – бухгалтерский баланс и Отчет о финансовых результатах за предыдущий и текущий периоды.

Таблица 4

Расчет показателя EVA организации АО «Магнит».

| Показатель, тыс. руб. | 2015 | 2016 | 2017 |

| NOPAT | 29 434 740 | 20 062 821 | 27 351 871 |

| WACC | 19,87% | 11,06% | 6,15% |

| Стоимость инвестированного капитала (CE) | 74 384835 | 63 231440 | 83481241 |

| Доходность инвестированного капитала (ROSE) | 39,57% | 31,73% | 32,76% |

| Спрэд доходности (Spread) | 19,70% | 20,67% | 26,61% |

| EVA | 14653111 | 13 068455 | 22 216587 |

Рисунок 1. Динамика экономической добавленной стоимости (EVA)

Положительное значение EVA, полученное в ходе проведения расчетов капитализации компании АО «Магнит», можно охарактеризовать как благоприятный фактор привлекательности ее инвестиционных инструментов. Эффективное использование имеющегося в распоряжении организации капитала (как собственного, так и заемного — кредиты банка) в данном случае обеспечило норму возврата на вложенный капитал, установленный собственником, и принес дополнительный доход (добавленную стоимость). Все эти показатели имеют место быть при инвестировании, однако необходимо учитывать и другие экономические показатели и факторы, которые могут значительно влиять на прибыльность компании. Данная методика позволяет объективно оценить инвестиционную привлекательность организации АО «МАГНИТ», что возможно повлияет на увеличение интереса к использованию различного рода моделей оценки.

Библиографический список

1. Иванов А.П. Финансовые методы управления инвестиционной привлекательностью компании/ А.П. Иванов, И.В. Сахарова, Е.Ю. Хрусталев // Аудит и финансовый ананлиз. 2015. №5.С.124-141.2. Финансовая отчетность ПАО «Магнит» 2017 г.