Abstract: This article presents the results of the analysis of partnerships of commercial banks. The levels of bank's relations with clients are systematized and analyzed. Banks are recommended partnership level of relations. A system of coefficients characterizing the bank's partnerships is proposed. The results of testing this system on the example of Sberbank are presented.

Keywords: commercial bank, business partner, partnerships, analysis of partnerships

В современных условиях развития банковской системы в России и мире при обострении конкуренции во всех сферах деятельности, в том числе и в банковском секторе, одной из важных задач коммерческих банков является поиск надежных и выгодных партнеров и построение конкурентоспособных и эффективных партнерских связей. Для организации эффективной деятельности коммерческого банка в условиях экономических санкций нужно выстраивать и постоянно анализировать его партнерские связи путём расширения и углубления партнерских отношений с целевыми группами клиентов [1,2,3]..

Сам банк является типичным примером делового партнера для своих клиентов, имеющих часто по несколько различных счетов, требующих качественного и оперативного выполнения широкого спектра разнообразных банковских операций. Партнерами банка могут быть также другие коммерческие банки или банки-контрагенты. С ними также необходимо выстраивать эффективные партнерские взаимоотношения [4,5,6].

В настоящее время в литературе выделяют пять уровней отношений банка с клиентами (рис. 1)

Рисунок 1. Уровни отношений коммерческого банка с клиентами

В рамках осуществления анализа партнерских связей банка рассмотрим более подробно ответственный, активный и партнерский уровни отношений. Ведь базисный уровень отношений банка с клиентами свойственен любому банку. Но только самый высокий партнерский уровень характеризует постоянную, эффективную работу с клиентами (как текущими, так и потенциальными) по всем направлениям деятельности. Активный уровень характеризует работу банка по информированию о нововведениях в работе и формированию спроса на новые банковские продукты.

Исходя из определения партнерских связей коммерческого банка, их сущности, элементов можно конкретизировать, что партнерами банка могут быть ключевые, перспективные и потенциальные клиенты. При этом банк должен обеспечить, чтобы потенциальные клиенты становились ключевыми, т.е. клиентами, которые используют основной набор услуг банка, а также и перспективными.

На данный момент партнерство почти каждого банка можно описать по нескольким направлениям работы с ключевыми и перспективными клиентами.

Первое направление, которое представлено крупными банками на рынке банковских услуг и активно используется всеми клиентами банка — это приобретение продукции, товаров, работ, услуг в организациях (магазины, салоны и т.д.), в которых человек может сэкономить средства, расплачиваясь бонусами, начисленными за ранее совершенные покупки.

Все партнеры по данному направлению представлены на сайтах банков; их классификация идет по видам деятельности (товары и услуги, товары и техника для дома и сада, оборудование, одежда и обувь, объявления, образование, путешествия, туризм, спорт, игры, развлечения и т.д.). В связи с этим коммерческий банк открыт для сотрудничества с широким кругом поставщиков качественных товаров и услуг, заинтересован в покупке и аренде объектов коммерческой недвижимости для своих офисов и подразделений, а также предлагает приобрести или арендовать пул собственных объектов недвижимости.

При подборе объектов коммерческой недвижимости для размещения своих офисов по обслуживанию клиентов банки руководствуется, в первую очередь, принципами удобства расположения и доступности для клиентов – как для пешеходов, так и для автомобилистов, а также возможностью организации в помещении современного банковского подразделения.

Многие банки активно сотрудничает с различными авиакомпаниями и при оформлении банковских карт клиенты банка получают мили за каждую покупку по карте или при совершении полетов (например, программа Сбербанка «Аэрофлот бонус» позволяет обменивать накопленные мили на полёты Аэрофлотом и рейсами альянса SkyTeam). Аэрофлот-бонус представляет собой площадку, где на взаимовыгодных условиях взаимодействует неограниченное количество людей, авиакомпаний, отелей, сервисов по аренде авто, финансовых учреждений, страховых компании, операторов сотовой связи и магазинов.

Работа с перспективными и ВИП клиентами представляет особый вид обслуживания для людей, желающих сэкономить личное время и получить максимум привилегий (например, программы «Сбербанк Премьер», «Сбербанк Премиум»). Программа включает представление ряда услуг: премиальные карты, повышенные бонусы Спасибо, вклады под более высокие процентные ставки, страхование клиента и его близких на время путешествий, валютные операции по самому выгодному курсу, аренда индивидуальных банковских сейфов, персональное обслуживание и другие услуги.

При осуществлении таких партнерских связей клиенты банка, их потребности, мечты и цели становятся основой деятельности банка как организации. Банк становится банком-партнером, который ежедневно готов помочь каждому клиенту во всем, что связано с финансами.

Например, среди клиентов крупнейшего банка России — Сбербанка — более 1 млн. предприятий (из 4,5 млн. зарегистрированных юридических лиц в России). Банк обслуживает все группы корпоративных клиентов, причем на долю малых и средних компаний приходится более 35% корпоративного кредитного портфеля банка. Оставшаяся часть — это кредитование крупных и крупнейших корпоративных клиентов. На рисунке 2 для примера такой банковской активности при построении партнерских связей представлена информация о клиентах этого банка.

Сбербанк стремится к тому, чтобы клиенты видели в нем надежного делового партнера. Для создания качественно нового уровня клиентского сервиса был запущен канал удаленного обслуживания клиентов – Центр корпоративных решений. В 2017 году на полную мощность заработали региональные площадки в Санкт-Петербурге, Туле, Ставрополе, Тольятти, Екатеринбурге и Новосибирске, где централизованы ключевые сервисные и продуктовые функции: удаленные продажи и телемаркетинг, сервисное обслуживание, претензионная работа, поддержка по вопросам транзакционного бизнеса, а также справочно-информационная служба. В 2017 году Сбербанк расширил возможности для доступа клиентов к услугам банка, запустив новые каналы продаж – удаленный Клиентский менеджер (через Центр корпоративных решений).

Рисунок 2. Основные достижения Сбербанка в 2017 году по работе с корпоративными клиентами

Постоянное повышение уровня обслуживания корпоративных клиентов и создание позитивного клиентского опыта являются приоритетами как для Сбербанка, так и для многих других банков. Так, например, в 2017 году Индекс удовлетворенности и лояльности корпоративных клиентов (TRIM-индекс) по блоку «Корпоративный бизнес» вырос на 2 балла и составил 70 баллов. С 2017 года Сбербанк начал замерять «Индекс клиентских усилий», оценивающий простоту взаимодействия с банком. По итогам первого замера показатель по корпоративным клиентам составил 39 из 100 баллов.

В 2017 году банков был внедрен ряд процедур по улучшению качества обслуживания клиентов. Создан круглосуточный сервис для поддержки клиентов малого и микробизнеса после выдачи кредита. Запущен проект обратной связи «Голос клиента», в котором тщательно анализируется каждый негативный отзыв и ведется отдельная работа с нерешенными обращениями. К концу 2017 года среднемесячное количество обращений на 1000 активных клиентов составило 9,6 – на 0,6 обращений меньше, чем в конце 2016 года.

Для построения партнерских связей, специалистам банка необходимо учитывать специфику обслуживаемых отраслей, ведь клиентами Сбербанка, как уже отмечалось, является 1 млн. предприятий в Российской федерации из 4,5 миллионов официально зарегистрированных.

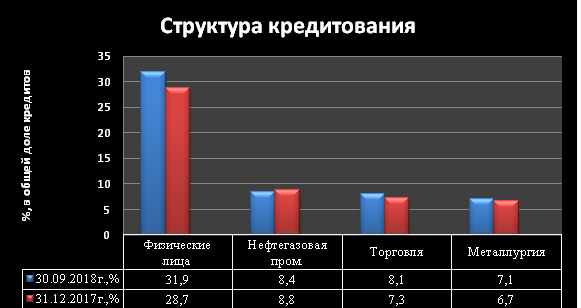

В таблице 1 для примера представлена информация по структуре кредитов клиентам группы Сбербанка по отраслям экономики. При этом можно отметить, что наибольшая сумма кредитования приходится на кредитование физических лиц, она увеличилась за 9 месяцев на 703, 1 млрд. рублей и до величины 6 419,7 млрд. рублей (31,9% от общей суммы кредитования); наименьшая доля — 0,5 % в общей сумме кредитования приходится на деревообрабатывающую промышленность.

Таблица 1

Кредитование клиентов банка

| Клиенты банка | Сумма кредитов на 30.09.2018г. (млрд. руб.) | Сумма кредитов на 31.12.2017г. (млрд. руб.) |

| Физические лица | 6 419,7 | 5 716,6 |

| Нефтегазовая промышленность | 1 690,7 | 1 754,4 |

| Операции с недвижимым имуществом | 1 623,1 | 1 457,3 |

| Торговля | 1 439, | 1 530,8 |

| Металлургия | 1 432,1 | 1 324,7 |

| Пищевая промышленность и сельское хозяйство | 1 050,8 | 1 097,0 |

| Машиностроение | 965,4 | 865,2 |

| Телекоммуникации | 836,7 | 822,4 |

| Энергетика | 810,0 | 878,4 |

| Транспорт и логистика | 751,5 | 636,9 |

| Строительство | 722,1 | 828,3 |

| Химическая промышленность | 621,9 | 592,0 |

| Государственные и муниципальные учреждения | 569,7 | 724,6 |

| Услуги | 479,1 | 827,9 |

| Деревообрабатывающая промышленность | 102,5 | 92,7 |

| Прочее | 630,2 | 742,0 |

| Итого: | 20 144,7 | 19 891,2 |

По самым крупным группам клиентов для наглядности представлены диаграммы изменения структуры за 9 месяцев 2018 года (рисунок 3).

Для оценки партнерских связей коммерческих банков предлагаем использовать и апробировать систему показателей, которая ранее не применялась в их практической деятельности.

Рисунок 3. Изменение структуры кредитования

Предлагается рассчитать следующие коэффициенты, характеризующие партнерские связи банка: отток клиентов и партнеров за отчетный период; приток клиентов и партнеров за отчетный период; удержание клиентов и партнеров; надежность клиентов и партнеров; ценность и долговечность клиентов и партнеров, а также лояльность клиентов и партнеров (таблица 2).

Таблица 2

Показатели оценки партнерских связей для коммерческих банков

| Показатель | Формула расчета | Обозначения | Примечание |

| Коэффициент оттока клиентов и партнеров за отчетный период | Число клиентов и партнеров, покинувших банк за отчетный период/Среднее число клиентов и партнеров банка в отчетном периоде | Кокп | Характеризует число клиентов и партнеров, которые перестали пользоваться услугами банка за отчетный период по различным причинам |

| Коэффициент притока клиентов и партнеров за отчетный период | Число клиентов и партнеров, заключивших договоры с банком за отчетный период/Среднее число клиентов и партнеров банка в отчетном периоде | Кпкп | Величина, характеризующая появление в банке новых клиентов и партнеров за отчетный период |

| Коэффициент удержания клиентов и партнеров | Количество клиентов банка на конец периода минус количество клиентов банка, переставших пользоваться его услугами минус количество новых клиентов за отчетный период времени / количество клиентов на начало отчетного периода | Кукп | Этот коэффициент отражает, насколько хорошо банк умеет сохранять своих клиентов и партнеров, предлагая им качественные и востребованные услуги |

| Коэффициент надежности клиентов и партнеров | Рейтинг надежности клиента/ максимально возможная оценка клиентов и партнеров по их надежности | Кнкп | Характеризует надежность клиента или партнера по отношению к максимально возможной величине надежности в баллах |

| Коэффициент ценности и долговечности клиентов и партнеров | Средняя сумма банковской операции по всем клиентам и партнерам за отчетный период х среднее число операций за отчетный период х коэффициент прибыльности клиента х среднее «время жизни» клиента (сумма месяцев или лет, в течение которых клиенты обслуживаются в банке / количество клиентов)/ среднее количество клиентов в банке | Кцкп | Этот показатель позволит измерить ценность клиента, исходя из средней суммы банковских операций за определённый срок взаимоотношений с коммерческим банком. |

| Лояльность клиентов и партнеров | Доля сторонников – Доля критикующих

| Лкп | Показывает степень удовлетворенности клиентов и партнеров банка его работой и качеством услуг; вероятность того, что данный банк будут рекомендовать своему окружению |

Рассчитаем данные показатели на примере «Сбербанка России» за 2018 год и 2020 год (прогноз по данным стратегического плана банка) и представим результаты расчета в таблице 3.

Следует отметить, что для определения лояльности клиентов и партнеров вначале рекомендуется провести их опрос, задав им один вопрос: «С какой вероятностью от 0 до 10 они готовы рекомендовать банк своему окружению?» [7?8].

Далее на основе всех полученных оценок, их необходимо разделить на три группы: те, кто оценил высоко вероятность того, что будут рекомендовать банк своему окружению, имеют 9-10 баллов. В терминологии разработчиков показателя лояльности эта категория клиентов называется «Promoters»; вторая группа – те, кто оценил эту вероятность в 7-8 баллов. Это так называемые нейтральные клиенты или партнеры; третья группа – оценившие поддержку банка с вероятностью 0-6. В терминологии бизнеса эта категория клиентов и партнеров называется «Detractors». В дословном переводе с английского языка этот термин означает «Клеветники» или «те, кто отвлекают».

Таблица 3

Показатели оценки партнерских связей в ПАО «Сбербанк»

| Показатель | 2018 год | 2020 год (прогноз) | Изменение |

| Кокп | 0,019 | 0,012 | -0,007 |

| Кпкп | 0,066 | 0,073 | 0,003 |

| Кукп | 0,948 | 0,949 | 0,001 |

| Кнкп | 0,64 | 0,75 | 0,11 |

| Кцкп | 73,2 | 75 | 1,8 |

| Лкп | 0,113 | 0,258 | 0,145 |

Ввиду прогнозируемого увеличения среднего числа партнеров и клиентов данного банка в 2020 году до 85 млн., и увеличения новых клиентов, заключивших договоры с банком, значение коэффициента притока клиентов было рассчитано с увеличением показателя на 0,3%. Также количество ушедших партнеров и клиентов планируется снизить, значение коэффициента оттока соответственно уменьшится на 0,7%.

Банку рекомендуется действовать в соответствии с утвержденной политикой, наращивать количество новых клиентов и партнеров, не теряя уже имеющихся. Банк хорошо умеет сохранять своих клиентов и партнеров, предлагая им качественные и востребованные услуги: поэтому значения коэффициентов в 2018 и 2020 годах близки к 1, с тенденцией улучшения показателя в 2020 году.

Для анализа партнерских и клиентских отношений для «Сбербанка России» также был рассчитан показатель надежности клиентов и партнеров. За два года согласно утвержденной стратегии планируется повысить данный показатель до величины 0,75 доли единиц.

Коэффициент ценности и долговечности клиентов и партнеров характеризует сумму всех операций клиентов и партнеров банка, приходящуюся на одного клиента с учетом поправки этой величины на прибыльность банковских операций и среднее время жизни клиента в банке, приходящееся на одного клиента. Этот показатель также демонстрирует тенденцию к увеличению согласно прогнозу на 2020 год.

Показатель степени удовлетворенности клиентов и партнеров банка его работой и качеством услуг, и вероятность того, что данный банк будут рекомендовать своему окружению, за 2 года планируется увеличить на 0,145, уменьшив долю критикующих и увеличив долю лояльных сторонников.

Банку рекомендуется изучить долю критикующих его клиентов, а также долю клиентов и партнеров, которые ответили нейтрально, для дальнейшего улучшения данного показателя.

Таким образом, в рамках осуществления анализа партнерских связей коммерческих банков более подробно рассмотрены ответственный, активный и партнерский уровни отношений. Банкам следует рекомендовать именно партнерский уровень отношений.

Партнерские связи с организациями, сотрудничающими с банками, показали, что возможно, стать партнером банка в качестве поставщика товаров и услуг его клиентам; аренды и покупки недвижимости банка.

Для оценки партнерских связей предложена и апробирована на примере Сбербанка система показателей, которая ранее не применялась в практической деятельности коммерческих банков.

Библиографический список

1. Зернова Л.Е. Проблемы и пути совершенствования деятельности коммерческих банков. // Монография. - 2018 – М .: РГУ им. А.Н. Косыгина, 228 с.2. Агеева Н.А. Основы банковского дела; // НИЦ ИНФРА-М, - 2015– 212 с.

3.Зернова Л.Е., Желудкова А.С. To the question about the analysis of banking systems // Институциональные и инфраструктурные аспекты развития различных экономических систем: сб.статей. междунар.науч.-практич. конф. Пермь - НИЦ АЭТЕРНА - 2016 - Ч.1 - с.5-6;

4.Зернова Л.Е., Желудкова А.С. To the question about the definition of a business partner for the bank // Наука в современном мире: приоритеты развития. –Уфа - НИЦ «Ника» - 2017 - Ч.1 - с.144-145;

5.Зернова Л.Е., Желудкова А.С. Особенности делового партнера для банка // Институциональные и инфраструктурные аспекты развития различных экономических систем: сб.статей. междунар.науч.-практич. конф. – Казань - НИЦ АЭТЕРНА -2017 - Ч.1 - с.15-158;

6.Зернова Л.Е., Желудкова А.С. Партнерские отношения в сфере коммерческих банков // Экономика сегодня: современное состояние и перспективы развития (ВЕКТОР-2017): материалы междунар.науч.конф. –М. - РГУ им А.Н. Косыгина - 2017 - с. 53-55.

7.Гордон Я. «Маркетинг партнерских. отношений» // СПб., Питер, - 2015 - 381 с.

8.Иванченко О.В. Маркетинг отношений как инструмент повышения эффективности деятельности банков // Концепт. –2016. – Спецвыпуск No17. – с.250