Abstract: This article presents the developed method of assessing the priority of corporate clients in terms of VIP-service in commercial banks. Quantitative and qualitative indicators characterizing the bank's customers are systematized. The method of calculation of the integral index of priority of the corporate client including 3 components is presented: the services of bank used by the client; credit rating; business rating. The results of testing this method in a commercial bank are presented.

Keywords: commercial bank, corporate client, VIP-service, integral indicator

Усугубление конкуренции на финансовых рынках, введение санкций против банковской системы России, а также продолжающиеся кризисные явления в экономике страны вынуждают коммерческие банки постоянно заниматься детальным, качественным и количественным оперативным анализом работы с наиболее значимыми потребителями банковских услуг – VIP-клиентами [1,2].

Данное направление в банковском обслуживании клиентов в России еще не окончательно сформировалось. Поэтому российским коммерческим банкам для выхода на мировой уровень необходимо решить ряд проблем в сфере индивидуального банковского обслуживания. В связи с этим появилась необходимость по поиску новейших технологий и методов выбора потенциальных VIP-клиентов, базирующихся на оценке результативности их работы, перспектив развития и сотрудничества с коммерческим банком. Это сотрудничество должно иметь взаимовыгодные рамки, так как доход от подобных операций должны получать как клиент, так и банк.

В ходе анализа литературных источников было выявлено, что к vip-клиентам относят не только физических, но и юридических лиц [3,4,5,6]. В современной банковской практике данное направление существует, но оно менее развито. Только несколько банков предоставляют vip-услуги юридическим лицам. Главным критерием отнесения к категории привилегированных клиентов в данном случае является прибыль, извлекаемая банком от обслуживания такого клиента по всему спектру банковских услуг за отчетный период, в денежном выражении, но не менее 200 тысяч рублей в месяц. Поэтому, на наш взгляд, для коммерческого банка очень важно уметь выделить из общей массы анализируемых корпоративных клиентов наиболее приоритетных.

Приоритетным корпоративным клиентом банка, по нашему мнению, является корпоративный клиент, который помимо стандартных критериев VIP-клиента отличается также своим входом в количество самых крупных в регионе и/или отрасли экономики, а его обслуживание позволяет банку извлечь максимальную финансовую выгоду.

При этом имеется необходимость разработки научно-обоснованного комплекса характеристик, которые позволили бы провести оценку приоритетности некоторых категорий клиентов, а также оценить результативность взаимодействия коммерческого банка с ними в динамике.

На основе существующего опыта обслуживания VIP-клиентов в банках Москвы мы разработали и адаптировали к использованию метод расчета интегрального показателя приоритетности корпоративного клиента.

В интегральный показатель I приоритетности клиента предлагается ввести 3 составляющих: используемые клиентом услуги банка U; кредитный рейтинг K; деловой рейтинг D.

Этот интегральный показатель объединяет как количественные, так и качественные позиции клиентов банка. Коэффициенты U и К представляют собой количественную характеристику клиента, а коэффициент D – качественную. Данные коэффициенты можно рассчитать с помощью экономических показателей, оценивающих деятельность клиента и экспертных оценок, приведенных в единую систему балльным методом. Для удобства осуществления расчета все критерии были систематизированы в таблице 1.

Таблица 1

Критерии оценки приоритетности клиентов

| Критерии приоритетности клиентов | Особой значимости | Высокой значимости | Средней значимости | Низкой значимости | Влияние на степень индивидуальности и обслуживания | |||||||

| Используемые услуги банка | ||||||||||||

| Средняя месячная сумма прибыли от обслуживания за истекший расчетный период, млн. руб. | более 0,03 | 0,01–0,03 | 0,005–0,01

| менее 0,01 | A, B, D, E | |||||||

| Число потребляемых услуг за прошедший расчетный год | более 40 | 30-40 | 20-30 | менее 20 | A, B, С, D | |||||||

| Обязательства клиента по активным банковским операциям, подверженным кредитным рискам, млн. руб. | более 5

| 2,5-5 | 0,5-2,5 | менее 0,5 | A, B, C, E | |||||||

| Объем выручки от продажи товара клиента за прошедший расчетный год, млн. руб. | более 100 | 50-100 | 1-50 | менее 10 | A, B, D, E | |||||||

| Средние дневные остатки на клиентских счетах за прошедший год, млн. руб. | более 0,5 | 0,1-0,5 | 0,02-0,1 | менее 0,02 | A, B, C, D | |||||||

| Кредитный рейтинг | ||||||||||||

| Оценка показателей работы | от 0 до 100 | от 0 до 100 | от 0 до 100 | от 0 до 100 | – | |||||||

| Оценка финансового положения | от 0 до 100 | от 0 до 100 | от 0 до 100 | от 0 до 100 | – | |||||||

| Оценка прогноза денежных средств | от 0 до 100 | от 0 до 100 | от 0 до 100 | от 0 до 100 | – | |||||||

| Оценка понижающих характеристик | от -25 до -5 | от -25 до -5 | от -25 до -5 | от -25 до -5 | – | |||||||

| Деловой рейтинг | ||||||||||||

| Доля рынка, которую занимают клиенты банка | более 50% | 20–50% | 5–20% | менее 5% | A, C, E, H

| |||||||

| Уровень менеджмента | Высокий (включение клиента в рейтинг 100 крупнейших предприятий России) | регионального значения | удовлетворитель-ный | неизвест-ный | A, B, E, J

| |||||||

| Численность работников | более 1000 | 500–1000 | 50–500 | менее 50 | C, D, F, I | |||||||

| Стадия жизненного цикла компании | развитие | стабильность | основание | рецессия | C, E, H, I | |||||||

| Значитель-ность клиента в субъекте РФ | государственного значения | входит в число крупнейших в регионе | средняя значимость в регионе | нет оценки | A, B, F, J | |||||||

| Перспективность развития | Инновацион-ные проекты | развитие существующе-го и смежного бизнеса | развитие существующего бизнеса | Сохране-ние существующих показате-лей работы | A, B, D, F

| |||||||

| Филиальная сеть | в масштабе страны | в масштабе области | в масштабе населенного пункта | отсутствует | A, C, G, J | |||||||

| Отношения с банковской организацией без учета кредитования | участие в капитале | партнерские | Персонифициро-ванные | стандарт-ные | D, F, H, J

| |||||||

| Акционерные отношения | с долей акций одного акционера более 51% и участием иностранно-го инвестора | с долей акций одного акционера более 51% | с долей акций одного акционера менее 51% | отсутствие акционер-ных отноше-ний | A, C, H, J | |||||||

| Внешне-экономическая работа | экспорт более 50% в объеме выручки от реализации | экспорт от 20% до 50% | экспорт менее 20% | экспорт отсутствует | C, G, I, J | |||||||

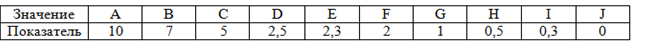

В процессе оценивания критериев кроме числа баллов удельное воздействие фактора обозначается латинскими буквами от А (самое большое воздействие фактора) до J (самое маленькое воздействие). Число баллов, которое соответствует такой букве, представлено в таблице 18, что помогает показать определенную гибкость системы и вероятность настройки критериев согласно региональных и отраслевых характеристик.

Коэффициент U учитывает используемые услуги банка и рассчитывается как средневзвешенная величина удельных весов показателей (таблица 2) и числовых значений критериев A, B, C, D, Е (A = 5, B = 4, C = 3, D = 2, E = 1).

Таблица 2

Удельные веса используемых услуг банка

| Показатель | Вес |

| Средняя месячная сумма прибыли от обслуживания за истекший расчетный период, млн. руб. | 0,05 |

| Число потребляемых разновидностей услуг за прошедший расчетный год | 0,35 |

| Обязательства клиента по активным банковским операциям, подвергаемых кредитным рискам, млн. руб. | 0,25 |

| Объем выручки от продажи товара за прошедший расчетный год, млн. руб. | 0,15 |

| Средние дневные остатки на клиентских счетах за прошедший год, млн. руб. | 0,2 |

Показатель кредитного рейтинга оценивают по группам показателей, показанных в таблице 3.

Таблица 3

Показатели для оценки кредитного рейтинга и их удельный вес

| Название группы | Вес | Показатель/ подгруппа | Вес | Показатель | Вес |

| Оценка показателей работы | 0,4 | Период работы на рынке | 0,20 | ||

| Отраслевой риск клиента | 0,20 | ||||

| Зависимость от крупных покупателей, поставщиков | 0,10 | Доля крупнейшего покупателя в выручке от реализации | 0,50 | ||

| Доля крупнейшего поставщика в себестоимости продукции (услуги) | 0,50 | ||||

| Наличие и качество кредитной истории клиента | 0,30 | Наличие/ отсутствие дефолтов в течение последних 24 месяцев | 0,60 | ||

| Количество успешно использованных и погашенных кредитов за последние два года | 0,40 | ||||

| Оценка кредитовых оборотов клиента | 0,20 | ||||

| Оценка финансового положения

| 0,50 | Обеспеченность клиента основными средствами / оборотными активами | 0,10 | ||

| Показатели ликвидности | 0,10 | Коэффициент текущей ликвидности | 0,60 | ||

| Коэффициент срочной ликвидности | 0,40 | ||||

| Обеспеченность клиента собственными оборотными средствами | 0,10 | ||||

| Обеспеченность финансовых обязательств | 0,10 | ||||

| Показатели финансовой устойчивости | 0,25 | Коэффициент финансового рычага | 0,30 | ||

| Коэффициент автономии | 0,30 | ||||

| Вид финансовой устойчивости | 0,40 | ||||

| Показатели качества кредиторской /дебиторской задолженности | 0,10 | Доля просроченной кредиторской задолженности | 0,50 | ||

| Доля просроченной дебиторской задолженности | 0,50 | ||||

| Рентабельность | Рентабельность продукции (работ, услуг) | 0,50 | |||

| Общая рентабельность | 0,50 | ||||

| Оборачиваемость | 0,10 | Срок оборачиваемости оборотных активов | 0,60 | ||

| Срок оборачиваемости дебиторской задолженности | 0,10 | ||||

| Срок оборачиваемости кредиторской задолженности | 0,10 | ||||

| Отношение периода оборачиваемости дебиторской и кредиторской задолженности | 0,20 | ||||

| Оценка прогноза денежных средств | 0,10 |

Присвоение кредитного рейтинга A, B, C, D в зависимости от распределения баллов представлено в таблице 4.

Таблица 4

Оценка кредитного рейтинга

| Кредитный рейтинг | Оценка в баллах | |

| A | A1 | более 90 |

| A2 | 85-90 | |

| A3 | 80-85 | |

| B | B1 | 75-80 |

| B2 | 70-75 | |

| B3 | 65-70 | |

| C | C1 | 58-65 |

| C2 | 52-58 | |

| C3 | 46-52 | |

| D | D1 | 40-46 |

| D2 | 35-40 | |

| D3 | 30-35 | |

Согласно присвоению кредитного рейтинга A, B, C, D рассчитывают коэффициент K, который учитывает кредитный рейтинг клиента (таблица 5).

Таблица 5

Значение коэффициента К в зависимости от кредитного рейтинга клиента

| Рейтинг | A1 | A2 | A3 | B1 | B2 | B3 | C1 | C2 | C3 | D1 | D2 | D3 |

| Коэффициент К | 1 | 1 | 1 | 0,95 | 0,90 | 0,85 | 0,80 | 0,75 | 0,70 | 0,60 | 0,55 | 0,50 |

Качественным критериям приоритетности клиента по деловому рейтингу D свойственна результативность в деятельности основных подсистем хозяйствующего субъекта. Показатели группируются по величине удельного веса в сводном результате группы критериев. Числовое выражение критериев показано в таблице 6.

Таблица 6

Качественные критерии в числовом выражении делового рейтинга D

Коэффициент D делового рейтинга клиента по данной группе показателей рассчитывают как среднеарифметическое значение по всем критериям.

Интегральный показатель приоритета клиента I по количественным и качественным показателям рассчитывается по формуле:

I = (U + D ) х K, (1)

где U – используемые услуги банка;

D – деловой рейтинг;

K – кредитный рейтинг.

Распределение клиентов между уровнями по степени индивидуальности обслуживания производится в соответствии с установленными пороговыми значениями коэффициента I для каждого уровня значимости. Деление производится по следующей схеме:

– 1-й уровень (особой значимости) I ≥ 10;

– 2-й уровень (высокой значимости) 5 ≤ I < 10;

– 3-й уровень (средней значимости) 2 ≤ I < 5;

– 4-й уровень (низкой значимости) I < 2.

Распределение клиентов между уровнями по степени индивидуальности обслуживания производится посредством определения порогов I по каждому уровню (таблица 7).

Таблица 7

Степень индивидуальности обслуживания клиента по интегральному показателю приоритетности

| Параметры индивидуального обслуживания | Уровни клиентов | |||

| 4-й уровень (низкая значимость) | 3-й уровень (средняя значимость) | 2-й уровень (высокая значимость) | 1-й уровень (особая значимость) | |

| Индивидуальные тарифы | в отдельных случаях | при необходимости | да | корпоративные схемы |

| Инновационные продукты | нет | да | да | да |

| Инвестиционные проекты | нет | в отдельных случаях | да | да |

| Персональный менеджмент | нет | нет | да | да |

| Участие в коллегиальных органах | нет | в исключительных случаях | желательно | большинство участвует |

| Стратегическое партнерство | нет | нет | в зависимости от значимости клиента в регионе | да |

Апробация метода определения интегрального показателя приоритетности и группировки клиентов по уровням проведена на примере клиентов № 1, № 2 и № 3 в конкретном коммерческом банке.

Предприятие № 1 основано в 1931 году, функционирует в сфере черной металлургии, осуществляет производство чугуна. Средние дневные остатки на расчетных счетах в банках в совокупности составляют 20 млн. рублей, средняя сумма обязательств по активным банковским операциям – 4 млн. рублей, каждый месяц оборот по расчетному счету составляет 126,8 млн. рублей. Данная организация использует весь список услуг, оказываемых банком – кредитование, лизинг, расчетно-кассовое обслуживание, валютно-обменные операции, размещение депозитов, операции с ценными бумагами, пластиковые карты в зарплатных проектах и т. д.

Предприятие № 2 занимается производством трансформаторов малой мощности и катушек индуктивности с 2000 года. Средние дневные остатки на счетах в банках составляют примерно 0,42 млн. рублей, средняя сумма обязательств по активным банковским операциям – 34,7 млн. рублей, среднемесячная сумма средств, поступающих на клиентские счета – 7,2 млн. рублей. Компания использует такие банковские услуги, как расчетно-кассовое обслуживание, валютно-обменные, кредитные и иные операции.

Предприятие № 3 осуществляет разработку и выпуск электроакустических товаров гражданского и военно-технического характера с 1927 года. Средние дневные остатки на расчетных счетах компании составляют около 14,9 млн. рублей, средняя месячная сумма поступлений на расчетные счета – примерно 223 млн. рублей, средняя сумма обязательств по активным банковским операциям – 41 млн. рублей. Предприятие пользуется кредитованием, расчетно-кассовым обслуживанием и иными услугами банка.

Ключевые показатели работы представленных клиентов, их кредитный и деловой рейтинги показаны в таблице 8.

Таблица 8

Оценка основных показателей деятельности клиентов №1, №2 и №3

| Критерий | Клиент №1 | Клиент №2 | Клиент №3 | |||

| Используемые услуги банка | ||||||

| Значения | Баллы | Значения | Баллы | Значения | Баллы | |

| 1. Средняя месячная сумма прибыли от обслуживания за истекший расчетный период, млн. руб. (вес 0,05) | 0,09 | А, 5 | 0,04 | В, 4 | 0,01 | D, 2 |

| 2. Число потребляемых разновидностей услуг за прошедший расчетный год (вес 0,35) | 36 | В, 4 | 12 | D, 2 | 23 | С, 3 |

| 3. Обязательства клиента по активным банковским операциям, подверженным кредитным рискам, млн. руб. (вес 0,25) | 3,9 | В, 4 | 33,6 | А, 5 | 36,0 | А, 5 |

| 4. Объем выручки от продажи товара за прошедший расчетный год, млн. руб. (вес 0,15) | 1502,8 | А, 5 | 86,3 | В, 4 | 2780 | А, 5 |

| 5. Средние дневные остатки на клиентских счетах за прошедший год, млн. руб. (вес 0,2) | 20 | А, 5 | 0,42 | В, 4 | 14,9 | А, 5 |

| Коэффициент U | 4,4 | 3,55 | 4,15 | |||

| Кредитный рейтинг | ||||||

| Показатель | Баллы | Баллы | Баллы | |||

| 1. Оценка показателей работы (вес 0,4) | 87 | 68 | 70 | |||

| 2. Оценка финансового положения (вес 0,5) | 64 | 23,7 | 67,25 | |||

| 3. Оценка прогноза денежных средств (вес 0,1) | 100 | 0 | 100 | |||

| 4. Оценка понижающих характеристик | 0 | 0 | 0 | |||

| ИТОГО | 76,8 | 39,05 | 71,625 | |||

| Рейтинг | В1 | D2 | В2 | |||

| Коэффициент К | 0,95 | 0,55 | 0,90 | |||

| Деловой рейтинг | ||||||

| 1. Доля рынка, которую занимают клиенты банка | А,10 | H,0,5 | С,5 | |||

| 2. Уровень менеджмента | А,10 | А,10 | А,10 | |||

| 3. Численность работников | С,5 | D,2,5 | D,2,5 | |||

| 4. Стадия жизненного цикла компании | С,5 | E,2,3 | С,5 | |||

| 5. Значимость клиента | А,10 | F,2 | В,7 | |||

| 6. Перспективность развития | А,10 | D,2,5 | А,10 | |||

| 7. Филиальная сеть | А,10 | С,5 | J,0 | |||

| 8. Отношения с банком без учета кредитования | F,2 | H,0,5 | H,0,5 | |||

| 9. Акционерные отношения | J,0 | C,5 | H,0,5 | |||

| 10. Внешнеэкономическая деятельность | G,1 | I,0,3 | G,1 | |||

| Коэффициент D | 6,3 | 3,06 | 4,15 | |||

Интегральный показатель приоритетности для исследуемых предприятий составил:

I1 = (4,4+6,3) х 0,95 = 10,17;

I2 = (3,55+3,06) х 0,55 = 3,64;

I3 = (4,15+4,15) х 0,90 = 7,47.

По итогам произведенных расчетов предприятие № 1 можно отнести к категории особо значимых клиентов (I > 10). Поэтому в зависимости от степени нужной индивидуализации кроме стандартных услуг клиенту нужно предлагать персональные схемы обслуживания на условиях стратегического сотрудничества.

Предприятие № 2 можно назвать клиентом среднего уровня по приоритету (I < 5). Такому клиенту нужно содействовать в развитии бизнеса. Вместе с оказанием достаточно широкого списка традиционных банковских услуг оно может нуждаться также и в предоставлении консультаций и консалтинга.

Предприятие № 3 – высоко-значимый клиент с интегральным показателем I > 5. Согласно уровню его менеджмента и значения клиента в регионе необходимо разрабатывать стратегию взаимного содействия.

Использование такого метода поможет коммерческому банку произвести группировку корпоративных клиентов. оценить их приоритетность для банка и создать стратегию взаимодействия согласно полученным приоритетам.

Библиографический список

1.Зернова Л.Е., Фарзаниан М. Влияние санкций на банковскую систему страны / Сборник статей 4-й Международной молодежной научной конференции.- 2015, - с. 131-134.2.Зернова Л.Е. Проблемы и пути совершенствования деятельности коммерческих банков / Монография. - М., РГУ им. А.Н. Косыгина.- 2018, 214 с.

3.Официальный сайт исследовательской компании в области анализа конкурентной среды российского рынка финансовых услуг Frank Research Group / [Электронный ресурс] http://www.frankrg.com (Дата обращения 05.04.2019).

4. Private Banking: A Global Perspective By Lucy Weldon / Woodhead Publishing. - 1997, - 224 с.

5. The world of private banking By Youssef Cassis and Philip L. Cottrell, with Monika Pohle Fraser and Iain L. Fraser.- 2009, -302 с.

6. Шкулипа Н.И., Зернова Л.Е. / PRIVATE BANKING в России: современное состояние и перспективы // Сборник материалов Международной научной конференции молодых исследователей «Экономика сегодня: современное состояние и перспективы развития». - 2017, - с. 80-82.