Abstract: The article considers the impact of tax risks on the financial and economic security of an enterprise. The author singles out additionally assessed payments (including tax sanctions and penalties) as the main threat to the financial security of an organization. In practical terms, the Russian Federal Tax Service is increasingly striving for more reasonable and effective audits, and in this regard, pre-inspection groups have been formed in territorial inspectorates to ensure that the extent of taxpayer evasion is identified. Despite numerous measures aimed at improving the quality of tax administration in recent years, including the digitalization of tax authorities' activities, the level of tax risks for taxpayers remains extremely high.

Translated with www.DeepL.com/Translator (free version)

Keywords: tax risks, the Federal Tax Service, tax audits, penalties, financial security, non-payment of tax, administrative responsibility.

Проблема обеспечения безопасности организаций в сложившихся макроэкономических условиях 2022-2023 гг. становится всё более актуальной. Каждый год их руководители компаний вынуждены сталкиваться с возникновением новых рисков для дальнейшего функционирования бизнеса [1,2]. Если на протяжении последних лет приоритетными задачами защищённости выступали промышленная, юридическая и экономическая безопасность, то в текущих обстоятельствах экономики особое влияние на деятельность организаций оказывают информационная и финансовая. Целью исследования является выявление фактора влияния налоговых рисков на финансово-экономическую безопасность предприятия в Российской Федерации.

В теоретическом аспекте под налоговым риском понимается возможность наступления неблагоприятного события, в результате которого компания, организация или частное лицо, принявшие то или иное решение в сфере налогообложения, могут потерять или не получить ресурсы, утратить предполагаемую выгоду или понести дополнительные финансовые либо имиджевые убытки [3, 4].

При этом в самом определении заложены ключевые негативные последствия для компании, которые в свою очередь потенциально способны повлиять на финансовую защищённость ведения бизнеса. Вместе с тем отсутствие финансовой устойчивости, невозможность демонстрировать конкурентоспособность, нарушение обеспечения правовой защищённости предприятия, — всё это можно отнести к последствиям, сопровождающим влияние налоговых рисков [5]. Какого бы масштаба не была деятельность компании, её финансовая защита «даст трещину» или может привести к состоянию банкротства, столкнувшись с нарушениями в сфере налогообложения [6].

Классификация налоговых рисков включает в себя существенное количество их видов, поэтому сформирует акцент в исследовании в отношении наиболее существенных и способных повлиять на безопасность предприятия [7, 8]. Для этого обратимся к таблице 1, которая продемонстрирует интересующие нас угрозы финансовой защищённости.

Таблица 1

Действующие подходы классификации фискальных рисков

| Признак налогового риска | Вид риска |

| По уровню вероятности | Высокий, средний или низкий |

| По величине возможных финансовых потерь | Допустимые, критические, катастрофические |

| По форме влияния последствий | Риски уклонения от уплаты налогов; риски доначислений; риски неэффективного налогообложения; риски правового преследования |

| По объекту связи с иными видами финансовых рисков | Риск упущенной выгоды, риск потерь материальных и нематериальных ценностей, риск неплатежеспособности |

Анализируя представленную в таблице 1 информацию, можно отметить, что для предприятий имеется возможность предвидеть наступление какого-либо из рисков, подготовившись заранее к налоговым проверкам или сформировав финансовые резервы для предполагаемых доначислений.

Наиболее часто встречающиеся риски среди предприятий – нарушение налогового законодательства, некорректное заполнение налоговых деклараций, несвоевременное исполнение налоговых обязательств, ошибочное определение налоговой нагрузки и т.п. Всё это приводит к появлению задолженности по налоговых платежам, начислению пени и штрафных санкций, что в свою очередь сказывается на финансовую защищённость компании. Обратившись к данным ФНС России рассмотрим статистику совокупных видов налоговой задолженности (табл. 2).

Таблица 2

Данные о совокупной величине задолженности по видам взимаемых основных налогов и сборов

| Вид налога | Сумма задолженности, тыс. руб | |||

| 2019 | 2020 | 2021 | 2022 | |

| Налог на прибыль организации | 43 578

| 1 094 232

| 844 348

| 547 442

|

| НДС | 189 617

| 4 566 447

| 4 108 077

| 2 192 305

|

| Налоги и сборы за пользование природными ресурсами | 5 440

| 218 603

| 204 263

| 194 366

|

| Всего | 238 635 | 5 879 282 | 5 156 688 | 2 934 113 |

Cоставлено по данным URL: https://www.nalog.gov.ru/rn77//(дата обращения: 20.03.2023г.)

По данным проведенного анализа можно сформулировать следующее утверждение, на протяжении периодов 2019-2022 гг. объемы налоговой задолженности существенно возросли по основным взимаемым налогам и сборам. Данный фискальный аспект существенно влияет непосредственно на увеличение роли налогового администрирования, с учетом повышения роли проведения камеральных и выездных проверок, а также введения дополнительных мероприятий налогового контроля, соответственно применения меры административной ответственности. В этой связи проведем анализ на примере отчета о результатах контрольной работы налоговых органов по состоянию на 01.01.2023 г. расчёт количества дополнительно начисленных платежей на одну проведённую проверку. (табл. 3).

Таблица 3

Данные о дополнительно начисленных платежах на одну налоговую проверку.

| Наименование показателя | Количество единиц | Дополнительно начислено платежей (включая налоговые санкции и пени), тыс. руб. | Дополнительно начислено платежей (включая налоговые санкции и пени) тыс. руб. на единицу проверки |

| Камеральные проверки | 2 692 089 | 94 440 435 | 35, 08 |

| Выездные проверки | 9 410 | 684 040 504 | 72 692,9 |

| Налоговые проверки индивидуальных предпринимателей и лиц, занимающихся частной практикой | 429 | 9 017 175 | 21 019,05 |

| Выездные проверки физических лиц (кроме ИП) | 284 | 1 645 598 | 5 794,4 |

Cоставлено по данным URL: https://www.nalog.gov.ru/rn77//(дата обращения: 20.03.2023г.)

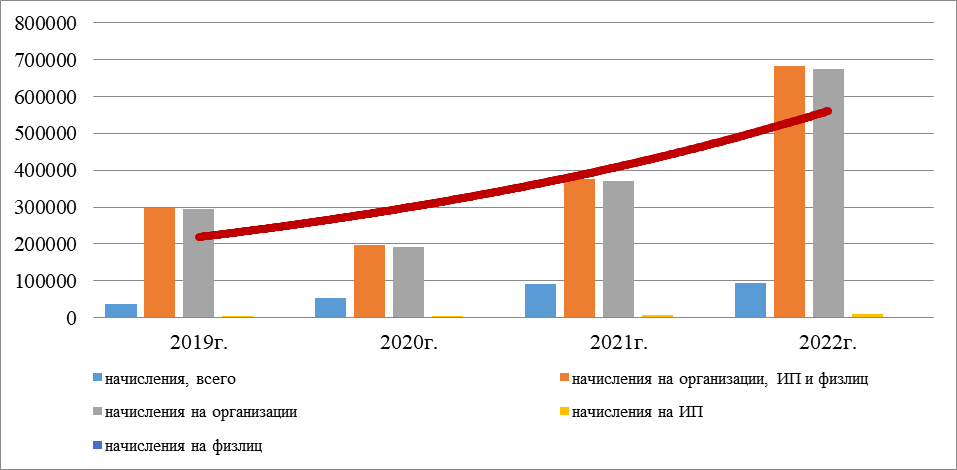

На основании проведенного исследования выявлено, что в абсолютных значениях среднее значение на одну камеральную налоговую проверку налогоплательщика за 2022 год составило порядка 35,08 тыс. руб. объема налоговых доначислений, в то время как в отношении выездных — в размере 72 692,9 тыс. руб. Налоговые проверка индивидуальных предпринимателей или лиц, занимающихся частной практикой, может изъять дополнительные 21 019,05 тыс. руб. Несмотря на размер суммы дополнительно начисленных платежей, главный вывод, который необходимо отметить – существенное влияние на финансовую деятельность налогоплательщиков сумм налоговых доначислений по результатам проводимых контрольных мероприятие (рис. 1).

Рис. 1. Динамика изменения суммы дополнительно начисленных налоговых платежей, тыс. руб.

Cоставлено по данным URL: https://www.nalog.gov.ru/rn77//(дата обращения: 20.03.2023г.)

Исходя из проведенного исследования выявлено, что на протяжении последних трёх налоговых периодов сумма дополнительных платежей существенно возросла, так, если в 2021 году в абсолютных значениях они составляли порядка 400 000 тыс. руб., то за 2022 год – увеличилось до 600 000 тыс. руб. Любая проблема требует принятие каких-то решений, а угроза безопасности – одна из самых масштабных. Учитывая взаимообуславливающий характер налоговых рисков и угроз финансово-экономической безопасности предприятия, в современных условиях особую актуальность приобретает задача разработки единой стратегии обеспечения налоговой безопасности в организации. Компаниям в свою очередь стоит уделить особое внимание контролю за системой внутреннего мониторинга процессов, связанных с порядок соблюдения положений действующего налогового законодательства, учитывая порядок применения налоговых льгот и преференций, а также своевременного исполнения обязанности по уплате и применения налоговых вычетов по косвенным налогам.

В практическом аспекте ФНС России все больше стремится к более обоснованным и результативным проверкам, в связи с этим в территориальных инспекциях сформированы группы предпроверочного анализа, которые должны обеспечивать выявление масштабов уклонений налогоплательщиков, а также осуществлять сбор фактической доказательной базы до момента начала проведения налоговой проверки. Помимо профессионального опыта данных аналитиков, в решении поставленной задачи применяются цифровые программные ресурсы, позволяющие сформировать досье налоговых рисков, посредством использования аналитических элементов рейтинговых оценочных данных по каждому налогоплательщику. С другой стороны, в рамках реализации налоговой политики имеется немало проблемных сфер, в частности, при определении параметров налоговых доходов бюджета, по поводу которых отсутствует консенсус. Несмотря на многочисленные меры, направленные на повышение качества налогового администрирования в последние годы, включая цифровизацию деятельности налоговых органов, уровень налоговых рисков для налогоплательщиков остается крайне высоким.

Библиографический список

1. Налоговый процесс: Учебник для студентов вузов, обучающихся по направлениям «Юриспруденция», «Экономика», «Менеджмент», «Финансы и кредит» / Н. Д. Эриашвили, М. Е. Косов, А. И. Григорьев [и др.]; Под редакцией Н.Д. Эриашвили, Н.М. Коршунова. – 4-е издание, переработанное и дополненное. – Москва: Общество с ограниченной ответственностью "Издательство "Юнити-Дана", 2022. – 264 с. – ISBN 978-5-238-03560-4.2. Белоусова, С. Н. Снижение налоговых рисков государства при проведении выездных налоговых проверок / С. Н. Белоусова, В. Л. Рыкунова, А. Б. Евлоева // Управленческий учет. – 2023. – № 1. – С. 175-180. – DOI 10.25806/uu12023175-180

3. Морозова, Т. В. Экономические аспекты классификации лицензий в качестве нематериальных активов: обзор практики профессионального суждения корпоративного бизнеса / Т. В. Морозова, Р. Г. Ахмадеев, М. Е. Косов // Аудиторские ведомости. – 2022. – № 3. – С. 27-35. – DOI 10.56539/17278058_2022_3_27.

4. Голубцова, Е. В. Практика налогообложения цифровой валюты в зарубежных странах / Е. В. Голубцова, Р. Г. Ахмадеев, М. Е. Косов // Аудиторские ведомости. – 2022. – № 4. – С. 245-250. – DOI 10.17686/17278058_2022_4_245.

5. Коваленко, Г. К. Развитие цифровых налоговых сервисов на примере сервиса "Прозрачный бизнес" / Г. К. Коваленко // Аудиторские ведомости. – 2022. – № 4. – С. 134-137. – DOI 10.17686/17278058_2022_4_134.

6. Комарова, Г. П. Система рисков в налоговом контроле / Г. П. Комарова, О. В. Змановская, Г. М. Касаткина // Baikal Research Journal. – 2022. – Т. 13, № 3. – DOI 10.17150/2411-6262.2022.13(3).9.