Abstract: The article examines the holistic study of information technologies used in the banking sector, the exact definition of this component in the system of Russian banks, as well as the study of the advantages and prospects of using banking technologies in the future.

Keywords: automated banking system( ABS), information technology, banking system, banking technologies

Характерной чертой современного общества является его информатизация – насыщение всех сфер его жизни и деятельности возрастающими потоками информации и управление ими с использованием информационных технологий и телекоммуникационных сетей. Этот процесс происходит и в банковской сфере.

Банковский бизнес в современных условиях сложен и динамичен. Большинство российских и зарубежных банков являются многопрофильными и работают одновременно на нескольких рынках услуг (кредитных, инвестиционных, трастовых, рассчетно-кассовых, консультационных и др.), банки разрабатывают и внедряют новые технологии аккумуляции денег (накоплений и сбережений), их перераспределения посредством различных схем в форме денежных кредитов, покупки, продажи ценных бумаг, участия в капитале промышленных и торговых предприятий.

В банковском секторе преобладают тенденции к повышению качества и надежности предлагаемых продуктов и услуг, увеличению скорости проведения расчетных операций. Необходимость качественной обработки больших объемов потоков данных, поступающих в банки, предопределяет создание и использование в своей деятельности банковских технологий.

Банковские технологии в свою очередь представляют собой совокупность информационных технологий и средств телекоммуникации. К банковским технологиям можно отнести специализированные компьютерные программы, которые предназначены для управления банком, расчета и минимизации рисков, а также для прочих текущих и стратегических задач коммерческого банка. Помимо вышеперечисленных средств к банковским технологиям относятся технические средства защиты информации кредитной организации и ее клиентов, защиты банковских карт, банковских терминалов, кассовых узлов и прочих каналов движения информации и денежных средств.[1]

Банковские технологии, целью которых является оптимизация работы банка, ее организация и увеличение скорости работы и эффективности. К таким технологиям обычно относят всевозможные автоматизированные банковские системы[2]. Наибольшая доля процессов и операций в банках осуществляется с помощью автоматизированных банковских систем (AutomatedBankingSystem,АБС) — комплекс программного и технического обеспечения, направленный на автоматизацию банковской работы.[3]

АБС представляет собой взаимосвязанный набор средств и методов автоматизации информационных процессов. Создание АБС помимо общесистемных принципов требует учета особенностей структуры, специфики и объемов банковской деятельности. При выработке идеологии построения АБС необходимо создание модели работы банка, объединяющей ряд уровней и звеньев: разнообразие банковских услуг и операций, обслуживание юридических и физических лиц, обеспечение внутренних и внешних информационных потребностей и т.д. Автоматизированные банковские системы (АБС) – это аппаратные и программные системы, состоящие из большого количества компьютеров в защищенной сети, которая обрабатывает платежные поручения и создает платежные записи

Рисунок 1. Элементы автоматизированных банковских систем

Рисунок 1. Элементы автоматизированных банковских систем

Таким образом, автоматизированные банковские системы представляют собой полный, многофункциональный набор планов и методов, который поддерживает работу банка в целом.

Развитие банковских структур и увеличение числа филиалов и клиентов направлено на повышение качества и производительности автоматизированных банковских систем.

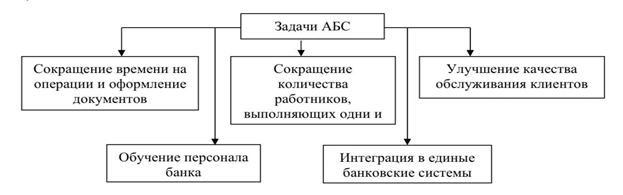

Основными задачами внедрения автоматизированных банковских систем являются: (рис2)

Рисунок 2. Задачи АБС

Рисунок 2. Задачи АБС

Помимо указанных задач (рис2) наиболее важной задачей является достижение бизнес-целей. Любая деятельность в области ИТ лишь тогда имеет смысл, когда она направлена на получение конечного банковского результата и связана со стратегией развития банка.

Термин «автоматизированный» означает, что некоторые системы только частично автоматизируют технологическую цепочку компании, но нет полной автоматизации, то есть система работает под управлением человека. Он принимает окончательные решения. Автоматизация банковской деятельности всегда предполагает взаимодействие с человеком. Поэтому не существует полностью автоматизированной банковской системы[4]

Вместо термина «автоматизированная» разработчики иногда используют термин «информационная банковская система» (ИБС). Под ИБС понимают только программно-информационную составляющую АБС.

Есть также концепция «платформа» АБС. В целом платформа представляет собой аппаратное обеспечение, которое включает в себя как компьютер, так и программное обеспечение, а также дополнительные периферийные устройства, которые могут использовать АБС[5]

На данный момент существует множество российских и зарубежных организаций, которые создают различные автоматизированные банковские системы, и если говорить об использовании автоматизированных банковских системах в России, то пятью самыми популярными разработчиками АБС являются: ЦФТ, Диасофт (клиентами которого являются ПАО «Сбербанк России», АО «Газпромбанк», АО «Альфа-Банк»), R-Style, ПрограмБанк, Инверсия. На их долю приходится почти 95% всего рынка АБС. В крупных банках системы Новая Афина так же популярны, как и БИС и АБС «Кворум». Системы, произведённые за рубежом, не очень популярны из-за сложной адаптации к российскому законодательству. Сегодня рынок контролируется приблизительно десятью компаниями, предлагающими комплексную автоматизацию финансовых учреждений путём внедрения автоматизированных банковских систем, а также модернизации существующих АБС.[6]

На данный момент существует множество российских и зарубежных организаций, которые создают различные автоматизированные банковские системы, предназначенные практически для всех сфер деятельности банка: от ведения операционного дня банка до анализа его деятельности и принятия управленческих решений. Самыми известными автоматизированными банковскими системами являются: (таблица1)

Таблица 1

Автоматизированные банковские системы, предлагаемые отечественными компаниями на 2021 год.

| № | Компания-разработчик | Автоматизированная банковская система |

| 1 | ЦФТ | ЦФТ-Банк |

| 2 | Диасофт | Diasoft FA |

| 3 | R-Style Softlab | RS-Bank |

| 4 | БИС | QBIS |

| 5 | ПрограмБанк | Гефест/ Центавр Омега |

| 6 | Инверсия | ЦАБС Банк 21 век |

| 7 | Банк софт системс | Correqts |

| 8 | БПЦ банковские технологи | SmartVista |

| 9 | Flexsoft | FXL 10 |

| 1 | Compass plus | TranzWare Online |

Помимо специализированных независимых компаний, представленных в таблице 1, занимающихся разработкой программного обеспечения для кредитных организаций, существуют еще и IT-компании по разработке АБС, которые созданы самими банками. Например, компания «Сбербанк-Технологии» занимается разработкой автоматизированных банковских систем непосредственно для Сбербанка.

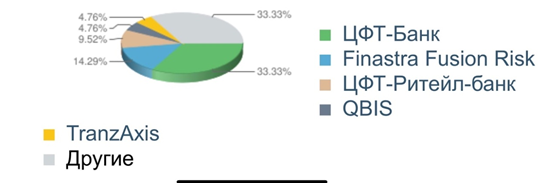

Рисунок 3. Количество внедрений АБС ведущими отечественными компаниями за 2020 год в процентах.

Рисунок 3. Количество внедрений АБС ведущими отечественными компаниями за 2020 год в процентах.

Анализируя данные из рисунка(3), можно отметить, по количеству проектов внедрений за 2020 год лидирует компания ЦФТ-банк, на втором месте –Finastra Fusion Risk,и на третьем месте – ЦФТ-Ритейл-Банк.

Говоря об эволюции банковских технологий в нашей стране, можно сказать, она прошла несколько этапов своего развития.

Первоначально это были достаточно простые программные продукты, которые автоматизировали отдельные аспекты банковской деятельности на базе традиционных СУБД. Процесс автоматизации банковских технологий перешел на новый этап в конце 80-х начале 90- х годов. Это напрямую связано с банковской реформой 1989 года, когда на рынке банковских услуг появились коммерческие банки (КБ). С развитием финансового и фондового рынков сфера деятельности КБ расширялась, возрос и объем перерабатываемой информации. В новых условиях стал неизбежным переход к комплексной автоматизации банковской деятельности. В силу различия банков по размерам, структуре, используемой методологии, т.е. всех тех параметров, которые, в первую очередь, характеризуют банк как объект приложения информационных технологий, расширился круг используемых ими АБС. На рынке программных средств банковских технологий появились организации поставщики, такие как, ” Программ банк “, “ Инверсия “, “ Асофт “, “ Rstyle “, “ Diasoft “ и другие, которые начали активно удовлетворять имеющийся спрос. Выбор банками тех или иных систем автоматизации связан, как правило, с соотношением цена – надежность – производительность. Многим банкам, имеющим разнородный компьютерный парк, широкую сеть филиалов и отделений, приходится решать проблему не только собственной сетевой интеграции, но переходить на планирование всей системной инфраструктуры информационной технологии.[7]

Состав информационного обеспечения, его организация определяются составом поставленных перед банком задач. К традиционным для любого банка задачам относится операционная (расчетно-кассовая) деятельность. Автоматизация этого участка работы может решить многие проблемы большинства малых и средних банков на сегодняшний день. При таком подходе банковская технология строится на программном продукте “Операционный день банка” (ОДБ). Он включает в себя такие программы, как “Ведение банковских договоров”, “Платежные поручения”, “Касса”, “Ведение неторговых операций”, “Ведение переводных операций” и другие. [8]

Для обеспечения комплексности автоматизации банковской деятельности требуется ряд важных программных средств, позволяющих оценить состояние банка на любой момент времени, вести скоростной обмен информацией со своими филиалами и отделениями, а также с другими банками, осуществлять разноску сумм по корреспондентским счетам, их обработку и другие функции. Сюда можно отнести так называемую систему “Клиент-банк”, дающую возможность клиенту банка осуществлять платежи и проводить другие операции, минуя операциониста и не выходя из своего офиса. Важным традиционным направлением банковской деятельности является кредитование, приносящее, как правило, до 75% дохода банка. [9]

Автоматизация этой сферы деятельности позволяет не только вести автоматизированный контроль над прохождением платежей, но и, что наиболее важно, прогнозировать состояние банка как с точки зрения получения денег, так и по предстоящим выплатам по привлеченным средствам. Кроме традиционных направлений в комплексную систему организации деятельности органично должно входить решение таких задач, как автоматизация работы с ценными бумагами, дилинг, биржевые операции, организация межбанковского обмена электронными копиями документов, аналитическая оценка деятельности банка и его клиентов и многие другие. Решение комплексных задач автоматизации возможно лишь с привлечением современных программно-аппаратных средств. Поэтому сейчас наметилась тенденция приобретения банками мощных компьютеров и развитого ПО. Наряду с этим банки активно разрабатывают собственное ПО. Расширяется использование банками сетевых технологий.[10]

Подводя итог, необходимо отметить, что процесс автоматизации банковских услуг, который не может существовать без взаимодействия с человеком, является достаточно обширным и включает в себя множество элементов и факторов. Этот процесс затронул своей деятельностью и Россию, в результате чего на рынке появились ведущие компании разработчики АБС.

Любая автоматизированная банковская система представляет собой сложный аппаратно программный комплекс, состоящий из множества взаимосвязанных модулей. Совершенно очевидна роль сетевых технологий в таких системах. По сути АБС представляет собой комплекс, состоящий из множества локальных и глобальных вычислительных сетей. В БС сегодня применяется самое современное сетевое и телекоммуникационное оборудование. От правильного построения сетевой структуры АБС зависит эффективность и надежность ее функционирования. Поскольку спрос на АБС достаточно высок, а цена высока, многие крупные компании производители компьютерной техники и программного обеспечения предлагают на рынке свои разработки в данной области. Перед отделом автоматизации банка встает трудный вопрос выбора оптимального решения. Банковская сфера определяет два основных требования к АБС — обеспечение надежности и безопасности передачи коммерческой информации. Последнее обстоятельство еще более усиливает значимость защиты передаваемых данных от несанкционированного доступа. Судя по всему, в ближайшее время темпы развития АБС (особенно в нашей стране) будут стремительно расти. Практически все появляющиеся сетевые технологии будут быстро браться банками на вооружение. Неизбежны процессы интеграции банков в рамках национальных и мировых банковских сообществ. Это обеспечит постоянный рост качества банковских услуг, от которого выиграют, в конечном счете, все — и банки и их клиенты.

[1] Хамраев Д.Д., Джапарова З.Ё, Мезинцев И.А. Информатизация – на пути к постиндустриальному обществу // Молодой ученый. 2017.

[2] Зобнин Ю.А., Линг В.В. Характеристика процесса автоматизации банковских технологий в Российской Федерации // Экономика и предпринимательство. 2018

[3] Понкратова А. В. Особенности автоматизации банковских систем // Научно-методический электронный журнал «Концепт». – 2017. – Т. 4. – С. 327–333. – URL: http://e-koncept.ru/2017/770354.htm

[4] Компьютеризация банковских операций: учеб. пособие / под ред. Г.А. Титоренко [Электронный ресурс]. – URL: http://biblioclub.ru/index.php?page=book_view_red&book_id=115314 (дата обращения (24.10.2019)

[5]Интернет-проект «24 Справочник» [Электронный ресурс]. – URL: https://spravochnick.ru/bankovskoe_delo/bankovskaya_sistema/avtomatiziro vannye_bankovskie_sistemy/

[6] Батаев А.В. Исследование рынка российских производителей автоматизированных банковских систем // Молодой ученый.. – №20.

[7] С.В. Иванов Современные отечественные АБС и принципы их построения//

[8] Батаев А.В. Исследование рынка российских производителей автоматизированных банковских систем // Молодой ученый. – 2016. – №20.

[9] . Рагозина М.А., Никулин М.В. Роль и современные тенденции развития информационных технологий в банковской сфере // Современные проблемы экономического и социального развития. 2015. № 11

[10] Комарова Л.В. Применение информационных технологий в банковской сфере // Экономика и управление: проблемы, решения. 2015. № 3

Библиографический список

1. Батаев, А.В. Исследование рынка российских производителей автоматизированных банковских систем // Молодой ученый. – 2016.2. Ермакова, Л.В. Инновационные технологии на рынке банковских услуг / Ермакова Л.В., Гудкова О.В., Дворецкая Ю.А. // Бюллетень науки и практики. – 2018. – № 5.

3. Зобнин, Ю.А. Характеристика процесса автоматизации банковских технологий в Российской Федерации / Зобнин, Ю.А., Линг В.В. // Экономика и предпринимательство. – 2018

4. Иванов С.В. Современные отечественные АБС и принципы их построения. – 2019

5. Интернет-проект «24 Справочник» [Электронный ресурс]. – URL: https://spravochnick.ru/bankovskoe_delo/bankovskaya_sistema/avtomatizirovannye_bankovskie_sistemy [дата обращения 18.04.2021]

6. Интернет-проект TAdviser. URL: https://www.tadviser.ru/index.ph [дата обращения 18.04.2021]

7. Компьютеризация банковских операций: учеб. пособие / под ред. Г.А. Титоренко [Электронный ресурс]. – URL: http://biblioclub.ru/index.php?page=book_view_red&book_id=11531

8. Понкратова А.В. Особенности автоматизации банковских систем // Научно-методический электронный журнал «Концепт». – 2017.– Т. 4. – URL: http://e-koncept.ru/2017/770354.htm

9. Хамраев, Д.Д. Информатизация – на пути к постиндустриальному обществу / Хамраев, Д.Д. , Джапарова З.Ё, Мезинцев И.А. // Молодой ученый. – 2017. – № 2. – С. 68–70

10. Хоткин, А.В. Использование IT для оптимизации деятельности современных банков // Теория и практика общественного развития. – 2018. – № 6.