Цель исследования. Изучить основные виды инвестирования денежных средств.

Методы. В статье использован сравнительно-сопоставительный анализ к вопросу изучения основных механизмов использования инвестиций.

Результаты. В статье рассмотрены основные характеристики финансовых инструментов, даны рекомендации по их грамотному использованию.

Выводы. Идеального финансового портфеля не бывает. Изменениям подвержена не только экономика в стране – цели и планы человека также могут меняться, поэтому финансовый портфель должен быть строго индивидуальным и соответствовать вашим текущим задачам.

Abstract: Introduction. The issues of continuous improvement of financial literacy among young people are now quite relevant. This is due to limited financial resources and the need for their effective management, as well as the current impossibility of solving all social problems (primarily housing, social, health and pension problems) at the state and municipal level.

Aim. Examine the main types of money investment.

Methods. The article uses comparative analysis to examine the main uses of investments.

Results. The article discusses the main characteristics of financial instruments and gives recommendations for their intelligent use.

Conclusion. There’s no such thing as a perfect financial portfolio. Not only is a country’s economy subject to change - goals and human plans can also change, so the portfolio must be strictly individual and fit your current needs.

Keywords: investment, financial literacy, savings, financial portfolio, capital

Введение. С развитием современных финансовых технологий остро растет необходимость повышения уровня финансовой грамотности. Гражданам необходимы базовые знания о традиционных и вновь возникающих финансовых продуктах, услугах, о способах их предоставления, о перспективах эволюции финансового рынка [1]. Особое значение при этом приобретают прикладные аспекты, связанные с необходимостью ознакомления с современными технологиями на финансовом рынке, а также получения навыков самостоятельного сравнительного анализа современных финансовых продуктов [2].

Финансовая стабильность и благополучие возможны только там, где есть сбережения, а не череда бесконечных трат. Чтобы рационально управлять денежными потоками, необходимо выбирать правильные финансовые инструменты, которые приведут к достижению целей и защитят вас от неблагоприятных событий [3].

Главная задача накоплений – обеспечить себя средствами для важных приобретений или решения финансовых проблем на случай непредвиденных ситуаций. Копить можно на конкретную цель, к определенному сроку или возрасту. Грамотное накопление предполагает использование финансовых инструментов, таких как накопительное страхование жизни или банковский вклад [4].

Инвестирование – это стратегия размещения денежных средств в инвестиционные продукты (акции, облигации, инвестиционное страхование жизни) с целью приумножить капитал или получить дополнительный доход.

Методы. В статье использован сравнительно-сопоставительный анализ к вопросу изучения основных механизмов использования инвестиций.

Результаты. Главное отличие накоплений от инвестиций заключается в степени риска. При накоплении вы можете быть уверенными, что деньги не пропадут, и к определенному сроку вы получите необходимую сумму. Инвестиции, наоборот, обещают возможную высокую доходность, но риск потерь существенно возрастает.

Чтобы определить, какой вариант вам больше подходит – копить или инвестировать, необходимо проанализировать свое финансовое состояние, определить четкие цели, горизонт планирования и степень риска, который вы готовы принять в своем финансовом портфеле.

Финансовый портфель – это весь капитал, который имеется у конкретного человека.

Молодые люди на этапе активного карьерного роста и стабильного дохода, как правило, готовы инвестировать и рисковать. Агрессивный финансовый портфель, например, на 100% состоящий из акций молодых компаний, отличается высокой волатильностью. Заработок на продаже акций обещает активный рост капитала (свыше 10–15% годовых), но не гарантирует его сохранность.

Портфель консервативного уровня характерен для людей среднего и пожилого возраста, которые понимают важность формирования капитала на будущее, потому что со временем доходы будут снижаться, а здоровье – ухудшаться. Консервативные финансовые инструменты (накопительное страхование жизни или инвестиции в надежные облигации федерального займа) дают доходность на уровне инфляции 4–6%, но риски потерь минимальны.

Сбалансированный финансовый портфель считается самым надежным по соотношению риска и доходности. Он подразумевает использование различных финансовых инструментов на разных этапах жизни, под разные цели, на разный срок.

Если у вас нет подушки безопасности или опыта инвестирования, начинать нужно с максимально консервативных инструментов.

Эти понятия условно тождественны и, несмотря на небольшие отличия, представляют для клиента самый простой и понятный финансовый инструмент. Это хороший вариант для передержки средств на коротком промежутке времени или накоплений на ближайшие цели – отпуск, годовой абонемент в спортзал. Но это не способ для создания капитала, так как проценты не перекрывают инфляцию. По данным ЦБ РФ, средняя процентная ставка в крупнейших банках России составляет 5,2% при официальной инфляции на уровне 6%.

Инвестируя на срок до трех лет, основную часть портфеля лучше держать в активах с предсказуемой доходностью, но в отличие от депозита выгоднее будет купить облигации и повысить их доходность за счет открытия Индивидуальный инвестиционный счет.

Индивидуальный инвестиционный счет (ИИС) – это счет, открываемый в российском банке, у брокера или в управляющей компании, через который физические лица могут покупать и продавать ценные бумаги, доступные на российском фондовом рынке. Ставки по надежным облигациям (ОФЗ) на один-два пункта выше депозита, но их можно продать и заработать на росте цены.

Главное преимущество ИИС в том, что он дает налоговому резиденту право получать вычет 13% от суммы взносов до 400 000 руб. в год, а это дополнительно 52 000 руб. к общему доходу.

Но не все так гладко. Деньги должны храниться на ИИС не меньше трех лет. При выводе средств со счета раньше срока все полученные вычеты придется вернуть государству и уплатить пени. Из-за банкротства эмитентов или резкого падения акций в цене вы можете потерять вложенные средства. Государство не страхует ценные бумаги и деньги, которые вы храните на ИИС или брокерском счете.

Тем, кто не готов изучать инвестиционные инструменты, такие как акции, облигации, рынок предлагает Инвестиционное страхование жизни – гибридный продукт, направленный на рост прибыли и защиту от ухода из жизни. Однако инвестиционный доход не гарантируется. Статистика регулятора показывает, что средняя доходность по пятилетним полисам ИСЖ, завершившимся в 2020 году, составляет всего 3,1% годовых. Перечень рисков в продукте ИСЖ более узкий, чем в НСЖ. Страховой взнос чаще всего необходимо сделать сразу и в значительном размере.

Чем важнее ваши цели, тем больше защитных инструментов необходимо добавить в финансовый портфель.

Накопительное страхование жизни (НСЖ) помогает накопить на важную цель, поэтому оно подходит тем, у кого нет внушительных сбережений или в финансовом положении много слабых сторон, например, есть финансово зависимые люди (дети, родители), кредиты или случаи опасных заболеваний в роду.

С помощью НСЖ человек может создать целевые резервы повышенной надежности для себя (на пенсию, крупные покупки), для ребенка (на обучение), для близких (финансовая защита при любых обстоятельствах). Уникальность таких резервов в том, что весь период накоплений работает страховая защита от фатальных рисков. Например, клиент решил накопить на первоначальный взнос на квартиру:

Даже при осуществлении всего одного взноса и наступлении страхового случая возможно получение страховой выплаты в размере более 1,2 млн руб. Если застрахованный благополучно доживает до окончания действия договора, он получает всю сумму накоплений – 1,2 млн руб. – и, возможно, небольшой инвестиционный доход.

Договор НСЖ сроком на пять лет и более дает право получать налоговый вычет в размере 13% от осуществленных взносов. Максимальная сумма, с которой можно получить налоговый вычет, – 120 000 руб., а размер налогового вычета за год не превышает 15 600 руб.

Идеального портфеля не бывает. Изменениям подвержена не только экономика в стране – цели и планы человека также могут меняться, поэтому финансовый портфель должен быть строго индивидуальным и соответствовать вашим текущим задачам.

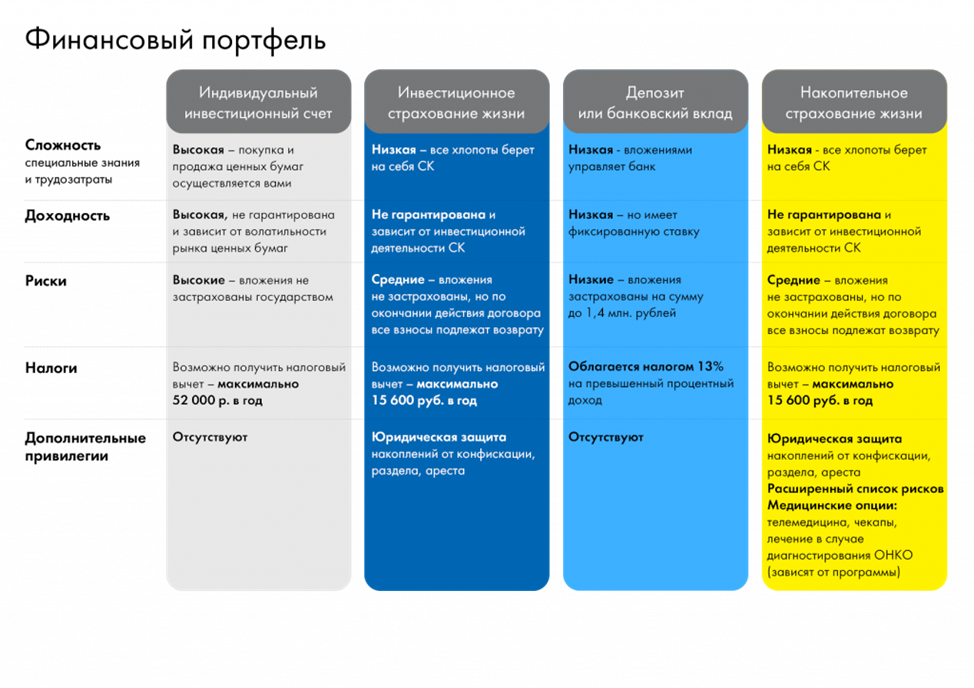

Структура портфеля будет зависеть от того, какую сумму вы готовы сформировать или инвестировать, на какую доходность ориентируетесь и какую степень риска готовы принять. Периодически желательно проводить ребалансировку портфеля, то есть менять соотношение финансовых инструментов, что позволит обеспечить эффективную работу вашего капитала и лучшее управление рисками (рисунок 1).

Рисунок 1. Финансовый портфель и его виды.

Рисунок 1. Финансовый портфель и его виды.

Выводы: Умение жить по средствам – важный аспект жизни, особенно для студентов, начинающих самостоятельную жизнь. Для этого необходимо знать, как вести бюджет, грамотно и рационально использовать финансовые инструменты.

Библиографический список

1. Чередникова Д.П. Выбор наиболее эффективного варианта инвестирования денежных средств по средствам критериев оптимальности // В сборнике: МОЛОДЕЖЬ И НАУКА: ШАГ К УСПЕХУ. Сборник научных статей 2-й Всероссийской научной конференции перспективных разработок молодых ученых: в 3 томах. 2018. С. 196-201.2. Бургазлиев А.А., Павлова Г.Ю Пути инвестирования денежных средств // В сборнике: Научные исследования: теория, методика и практика. Сборник материалов III Международной научно-практической конференции. В 2-х томах. Редколлегия: О.Н. Широков [и др.]. 2017. С. 164-166.

3. Романова Н.А., Корнева А.М. Особенности инвестирования денежных средств населения на современном этапе (на примере отдельных банковских продуктов) // В сборнике: Теория и практика современной науки. сборник научных трудов по материалам XX Международной научно-практической конференции . 2017. С. 211-214.

4. Черных Е.А., Маркосян З.С., Щетинина Н.А., Кожевников В.В. Повышение роли финансовой грамотности среди студентов воронежского государственного медицинского университета // В сборнике: Академические исследования в области управления, туризма, бизнеса и права. сборник научных трудов по материалам Международной научно-практической конференции. Москва, 2021. С. 58-62.