Abstract: The article considers main current trends in insurance taking into account new challenges and opportunities of digital economy. New technologies are becoming available to a wider range of people, and now consumes demand convenience, adaptability and high speeds in the provision of services.

Keywords: insurance, digital economy, insurance product, innovation, technological companies.

Распространение и совершенствование цифровых технологий влияет на развитие производственных отношений, структуру экономики и образование. Определяет новые требования к коммуникациям, информационным системам и сервисам.

В современных условиях динамичное развитие рынков и сфер деятельности вряд ли возможно без развитых платформ, технологий, институциональной и инфраструктурной сред.

Процесс цифровизации экономики оказывает значительное влияние и на деятельность страховщиков – хозяйствующих субъектов, осуществляющих страховую деятельность, являющихся основными участниками рынка страхования.

Страховые компании в России достаточно оптимистично оценивают уровень своей цифровизации. Так, уровень цифровизации своей деятельности в 2019 году, более чем в 30% оценивают 37% страховых компаний в России.

Об этом заявил в июне 2019 года руководитель Департамента страхования и экономики социальной сферы Финансового университета при Правительстве РФ Александр Цыганов на второй всероссийской научно-практической конференции «Первые итоги и драйверы дальнейшего развития цифровизации страхового рынка в Российской Федерации» [1].

Как рассказал со ссылкой на данные исследования Департамента страхования и экономики социальной сферы Финансового Университета при Правительстве РФ Александр Цыганов, практически все страховые компании используют сегодня в своей деятельности технологию «интернетизации бизнес-процессов» (93% респондентов). Половина страховщиков заявляют об использовании технологии больших данных (57%) и новых производственных технологий (47%). Технологией беспроводной связи используются 40% и технологии искусственного интеллекта 30% страховщиков.

Другие новые цифровые технологии, перечисленные в программе Правительства РФ «Цифровая экономика», в том числе технология блокчейн, по словам Александра Цыганова, страховщиками практически не используется.

«Страховщики, принявшие участие в опросе, достаточно оптимистично оценивают уровень цифровизации своей деятельности (отношение бизнес-процессов с использованием новых цифровых технологий к общему числу бизнес-процессов). Так, уровень цифровизации своей деятельности свыше 30% оценивают 37% страховщиков-респондентов. В то же время еще 37% страховщиков полагают, что их уровень цифровизации находится в диапазоне 5-20%», — указал Александр Цыганов.

На высокую оценку уровня цифровизации собственной деятельности, как отметил Александр Цыганов, могли оказать влияние высокая доля интернет-продаж страховых услуг, особенно в сегменте ОСАГО, а также профессиональная принадлежность большинства представителей страховщиков, заполняющих анкеты, к ИТ-подразделениям.

Половина страховых компаний в качестве основных причин низкого уровня развития цифровизации страховой деятельности, по словам Александра Цыганова, указывают высокую стоимость новых цифровых технологий (50%); отсутствие спроса на оцифрованные страховые программы (47%); недостаточную адаптацию цифровых технологий для страховых услуг (47%).

1 июня 2021 года появилась информация о том, что 83% россиян стали чаще пользоваться страховыми онлайн-сервисами на фоне пандемии. Такие данные приводятся по результатам исследования, проведенного Всероссийским союзом страховщиков (ВСС) и АС&М. Цифровыми страховыми услугами за последние 12 месяцев воспользовались 74% респондентов от общего числа потребителей, которые получали страховые услуги за последний год.

Самыми востребованными страховыми онлайн-сервисами стали покупка нового полиса и продление договора страхования (пользовались 51% опрошенных). Следом по востребованности идут урегулирование онлайн без визита в офис и заявление о страховом случае (29% и 25% опрошенных соответственно).

Результаты потребительского опроса продемонстрировали, что пандемия в совокупности с усилиями страховых компаний стала мощным драйвером цифровизации в сфере онлайн-страхования. Более 60% респондентов осведомлены о цифровых услугах в области страхования (исключение — онлайн-урегулирование, с которым знакомо примерно 50%).

Существенно увеличивается доверие со стороны целевой аудитории к цифровым страховым услугам и готовность целиком перейти на обслуживание онлайн. Все параметры группы Digital Perception (доверие цифровым услугам СК, удовлетворенность от использования цифровых услуг в страховании и готовность перейти на онлайн-обслуживание) выросли по сравнению с первым полугодием 2020 года на 5 п.п.: с 75% до 80%, с 80% до 85% и с 73% до 78% соответственно.

Опрос проводился ВСС и АС&М в рамках проекта по вычислению Индекса цифрового застрахованного (ИЦЗ) – первого аналитического показателя в России, оценивающего уровень цифровизации продуктов и услуг страховых компаний для клиентов — физических лиц. Во втором полугодии 2020 г., по сравнению с первым, ИЦЗ вырос на 1 п.п. — с 43% до 44%.

ИЦЗ появился буквально через пару дней после того, как президент России Владимир Путин поручил правительству страны утвердить стратегии цифровой трансформации 10 ключевых отраслей отечественной экономики и социальной сферы.

ИЦЗ рассчитывается на основе трех групп параметров, отражающих взаимодействие страховых компаний с розничными клиентами в цифровой среде: Digital Presence (цифровое присутствие), Digital Practice (цифровая практика) и Digital Perception (цифровое восприятие). Digital Presence оценивает интенсивность взаимодействия страховых компаний и клиентов в цифровых каналах продаж и обслуживания, Digital Practice учитывает возможность онлайн-взаимодействия (причем не только покупки полисов, но и урегулирования страховых случаев), а Digital Perception отражает субъективное восприятие потребителями опыта взаимодействия с цифровыми сервисами (на основе опросов населения).

Как отметила генеральный директор АС&М Марина Белова, тенденция перехода страховых услуг в онлайн сохранится, но темпы этого процесса меняются.

«Не исключаем, что после отмены вынужденной изоляции в первой половине 2021 г. мы будем наблюдать некоторое замедление цифровой трансформации или даже ретроградные процессы. Важно отметить тот факт, что в отрасли есть компании, которые уже продвинулись далеко по пути цифровой трансформации, а есть группа компаний, которые делают первые шаги, и у них потенциал роста цифровых услуг исчерпан не более чем на 10-15%», – подчеркнула Марина Белова.

Как утверждают специалисты АС&М, судя по двум исследованиям в 2020 г. и 2021 г., доля цифровых услуг постепенно подрастает на 2 п.п. за полугодие. Этот рост, вероятнее всего, будет продолжаться, пока доля онлайн-услуг не достигнет уровня предварительного насыщения. Определенная доля потребителей, может быть 20%, а может быть и 30%, будут пользоваться традиционными витринами и вариантами взаимодействия со страховыми компаниями в обозримой перспективе.

По мнению АС&М, самый большой потенциал у онлайн-урегулирования страховых случаев. Потребитель еще не привык к такой практике и сомневается в ее эффективности. Для того чтобы онлайн-урегулирование стало де-факто стандартом отрасли, пионерам в этой области необходимо обеспечить клиентам яркий положительный пользовательский опыт.

Опрос АС&М показал, что есть некоторые специфические продукты, которые в моменте времени оказались не слишком востребованы. Например, страхование выезда за рубеж (полисы, которые оформлялись почти исключительно онлайн) [2].

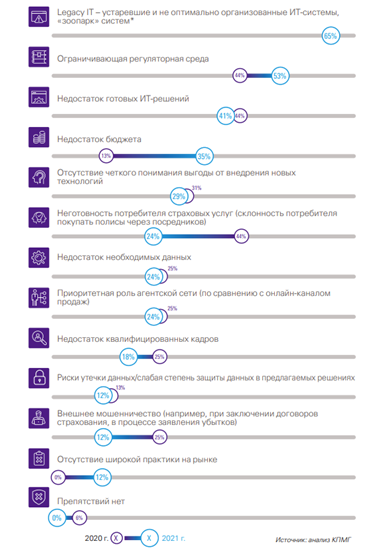

Главным препятствием для внедрения любых новых технологий, по мнению респондентов, являются устаревшие и не оптимально организованные собственные ИТ-системы.

Среди специалистов по анализу данных распространено правило GIGO (Garbage in garbage out), согласно которому перед использованием каких-либо моделей необходимо провести тщательную работу с данными. Устаревшие ИТ-системы с разрозненными и противоречащими данными должны быть оптимизированы для успешного внедрения новых технологий.

Крупным игрокам с долгой историей на рынке сложнее реорганизовать имеющиеся ИТ-системы для слаженной работы внедряемых технологий.

Рисунок 1. Препятствия на пути развития новых технологий [3]

С этой точки зрения преимущество могли бы получить небольшие страховщики, готовые инвестировать в иншуртех. Однако, поскольку технологические ИТ-решения остаются дорогостоящими проектами для небольших компаний, шансы игроков на победу в начавшейся «гонке технологий» уравниваются. Кроме того, нельзя игнорировать консерватизм, свойственный страховой отрасли. Для страхователя знакомый много лет крупный страховщик может выглядеть более надежным по сравнению с молодой технологичной компанией [4].

Примечательно, что развитие цифровых финансовых экосистем может привести к возникновению страховых продуктов, выстроенных исключительно на цифровом пути (андеррайтинг на больших данных из экосистем, онлайн-площадки для продаж), и это будет одним из драйверов страхового рынка в ближайшей перспективе.

Согласно анализу, McKinsey&Company, выгода от внедрения новых технологий в страховании на международном рынке может составить 1 100 млрд. долл. США на годовой основе, причем 888 млрд. относятся к технологиям в продажах и маркетинге. Почти четверть страховщиков внедрили роботизацию процессов, хотя 47% опрошенных, после проведения анализа целесообразности в прошлом году, отказались от инвестирования в это направление в ближайшей перспективе. Как и в прошлом году, многие страховщики полноценно используют чат-боты (29%) и облачные технологии (41%) [5].

В качестве вывода следует отметить, что цифровые преобразования изменяют методы, при помощи которых страховщики работают со страхователями. Основное направление таких преобразований – постепенная переориентация деятельности страховщика от «слепого» развития продуктовой линейки к ориентации на потребителя.

Развитие цифровой экономики определяет следующие, востребованные современным рынком направления деятельности страховщиков: клиентоориентированный подход; защита интеллектуальной собственности и результатов интеллектуальной деятельности, создание инновационной культуры.

Библиографический список

1. Тренды развития ИТ в страховании. «Умное» страхование. – Режим доступа: https://www.tadviser.ru/index.php2. Услуги страхования переходят в онлайн. – Режим доступа: https://www.comnews.ru/content/214750/2021-06-01/2021-w22/uslugi-strakhovaniya-perekhodyat-onlayn

3. Обзор рынка страхования в России в 2021 году. – Режим доступа: https://assets.kpmg/content/dam/kpmg/ru/pdf/2021/07/ru-ru-insurance-survey-2021.pdf

4. Обзор рынка страхования в России в 2020 году. – Режим доступа: https://assets.kpmg/content/dam/kpmg/ru/pdf/2020/08/ru-ru-insurance-survey-2020.pdf

5. Artificial intelligence in business. – Режим доступа: https://www.mckinsey.com/