Abstract: The article assesses the financial and economic situation of the organization, by calculating profitability, determining the liquidity of the balance sheet, solvency, type of financial stability and rating assessment of financial stability. Recommendations are given to improve the financial condition of the organization.

Keywords: profitability, liquidity, solvency, financial condition, type of financial stability, rating assessment

ОАО «Агроном» Динского района Краснодарского края является одним из крупнейших сельхозпроизводителем России, занимающимся производством плодовых культур их длительным хранением для последующей реализации.

Финансовое состояние организации определяется совокупностью экономических и финансовых показателей, характеризующих способность организации к успешному развитию, рациональному использованию капитала и в том числе к выполнению им финансовых обязательств перед государством, банковской системой, контрагентами.

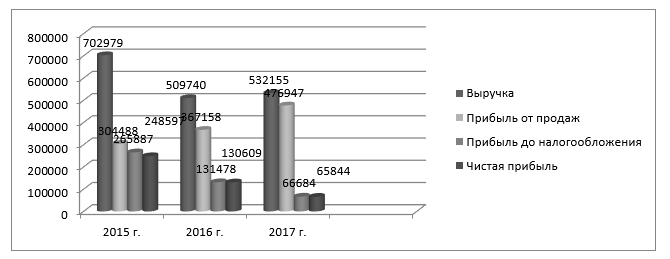

Оценка финансовых результатов деятельности показала (рисунок 1), что за анализируемый период наблюдается снижение почти всех показателей, связанных с определением финансовых результатов деятельности.

Рисунок 1. Динамика финансовых результатов организации, тыс. руб.

Выручка за исследуемый период уменьшилась на 170824 тыс. руб. или на 24,3 % это связано с неблагоприятными климатическими условиями. Если сравнивать показатели 2017 г. с показателями 2016 г. выручка показала незначительное увеличение на 4,4 %. Себестоимость продаж наоборот выросла и за период рост составил 19,7 %, а за последний период почти 30 %, что отражается на показателе прибыли от продаж, которая сократилась на 81,9 %. Прочая деятельность приносит небольшие доходы организации и прочие доходы превышают прочие расходы. Прибыль до налогообложения в целом за период снижается на 74,9 %. Но количественно выше, чем прибыль от продаж. Чистая прибыль за исследуемый период сократилась на 73,5 %,за последний год почти на 50 %.

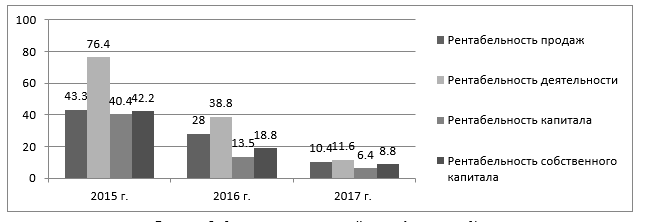

Динамика показателей рентабельности представлена на рисунке 2.

Рисунок 2. Динамика показателей рентабельности, %

Рентабельность продаж за исследуемый период снизилась на 32,9 п.п. это свидетельствует о снижении экономической эффективности при выращивании культур. Так в 2015 г. доля прибыли от продаж в выручке составляла 43,3 %, а в 2017 г. прибыль от продаж стала составлять только 10,4 %. Рентабельность основной деятельности сократилась значительно, большими темпами, чем другие показатели.

Рентабельность совокупного капитала также снизилась на 34 п.п. и составила в 2017 г. 6,4 %.Рентабельность собственного капитала отражает отдачу на собственные средства акционеров, рассчитывается по чистой прибыли и в 2017 г. характеризует снижение доли чистой прибыли заработанной организацией, приходящейся на 1 руб. вложенного собственного капитала.

Финансово-экономическое положение организации продолжим оценивать, изучив состав и динамику активов организации. Состав и структура имущества ОАО «Агроном» представлена в таблице 1.

Таблица 1

Состав и структура имущества организации

| Показатель | 2015 г. | 2016 г. | 2017 г. | Темп роста, % | |||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | ||

| Внеоборотные активы, всего | 407347 | 61,9 | 675644 | 69,5 | 790098 | 75,6 | 194,0 |

| Основные средства | 397148 | 60,4 | 544638 | 56,0 | 774040 | 74,1 | 194,9 |

| Прочие внеоборотные активы | 10199 | 1,6 | 131006 | 13,5 | 16058 | 1,5 | 157,4 |

| Оборотные активы, всего | 250235 | 38,1 | 296732 | 30,5 | 255145 | 24,4 | 102,0 |

| Запасы | 180264 | 27,4 | 231228 | 23,8 | 225771 | 21,6 | 125,2 |

| Дебиторская задолженность | 25061 | 3,8 | 24442 | 2,5 | 20012 | 1,9 | 79,9 |

| Денежные средства | 17851 | 2,7 | 2034 | 0,2 | 2012 | 0,2 | 11,3 |

| Прочие активы | 27059 | 4,1 | 39028 | 4,0 | 7350 | 0,7 | 27,2 |

| Баланс | 657582 | 100,0 | 972376 | 100,0 | 1045243 | 100,0 | 159,0 |

Активы организации за рассматриваемый период возросли на 59,0 %. Рост в большей степени обеспечивают внеоборотные активы, которые возрастают на 94 %. Оборотные активы увеличиваются незначительно, всего на 2 %. В составе оборотных активов рост отмечается по запасам, которые возросли на 25,2 %, а остальные показатели оборотных средств снижаются. дебиторская задолженность сократилась на 20,1 %, денежные средства на 88,7 %.

В структуре активов организации большую долю занимают внеоборотные активы, в 2017 г. они составляли 75,6 % от всего имущества организации. В составе оборотных активов наибольшая доля приходится на запасы, они составляют более 20 % от всего имущества организации. Значительно сократилась доля дебиторской задолженности и денежных средств. Так дебиторская задолженность в 2015 г. составляла 3,8 % в структуре активов, а к 2017 г. составила только 1,9 %. Аналогично и денежные средства на конец периода составили всего лишь 0,2 %.

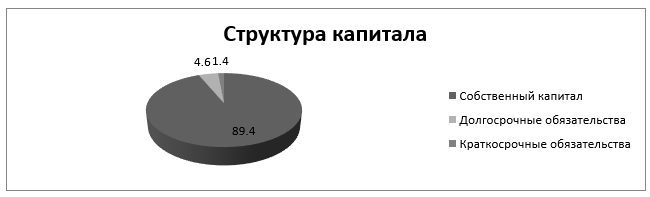

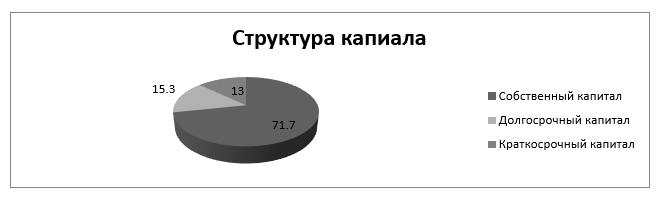

Далее необходимо оценить состав и структуру источников формирования активов организации. Выяснить за счет каких средств организация осуществляет свою деятельность. Структура элементов пассива баланса организации представлена на рисунках 3 и 4.

Рисунок 3. Структура капитала организации в 2015 г., %

Рисунок 4. Структура капитала организации в 2017 г., %

В общей оценке финансового состояния используется определение ликвидности баланса, которая характеризует степень покрытия обязательств организации наиболее ликвидными активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Таблица 2

Оценка ликвидности баланса ОАО «Агроном»

| Оптимальные условия соотношения активов ипассивов | Платежный излишек (+),недостаток (–) | ||

| 2015 г. | 2016 г. | 2017 г. | |

| А1 ≥ П1 | — 21502 | — 37684 | — 80527 |

| А2 ≥ П2 | 52120 | 33470 | — 26138 |

| А3 ≥ П3 | 150198 | 23912 | 65851 |

| А4 ≤ П4 | 180816 | 19698 | — 40814 |

| (А1+А2)>(П1+П2) | 30618 | — 4214 | — 106665 |

| (А1+А2+А3)>(П1+П2+П3) | 180816 | 19698 | — 40814 |

Баланс организации не соответствует абсолютной ликвидности, так за весь анализируемый период не выполняется первое неравенство, причем недостаток наиболее ликвидных активов с каждым годом увеличивается. Денежные средства организации сократились значительно и не покрывают наиболее срочные обязательства – кредиторскую задолженность.

2015 г. отмечается наилучшим положением по соотношению групп активов и пассивов. Быстрореализуемые активы превышают краткосрочные пассивы, следовательно, организация может быть платежеспособной в будущем, при условии своевременных расчетов дебиторов. В 2017 г. наблюдается недостаток по первой и второй группе и по четвертой группе показателей. Что характеризует отсутствие у организации собственных оборотных средств. Ликвидность баланса заметно ухудшилась.

В таблице 3 представлены коэффициенты ликвидности, которые характеризуют платежеспособность организации.

Таблица 3

Коэффициенты ликвидности и платежеспособности ОАО «Агроном»

| Показатель | 2015 г. | 2016 г. | 2017 г. | Изменение в 2017 г. к 2015 г. |

| Коэффициент абсолютной ликвидности | 0,45 | 0,03 | 0,01 | –0,44 |

| Коэффициент быстройликвидности | 1,78 | 0,94 | 0,22 | –1,56 |

| Коэффициент текущей ликвидности | 6,36 | 4,26 | 1,86 | –4,50 |

| Общий показатель ликвидности | 2,11 | 0,90 | 0,56 | –1,55 |

| Коэффициент платежеспособности | 8,46 | 2,51 | 2,53 | –5,93 |

| Коэффициент восстановления платежеспособности | – | 1,61 | 0,33 | – |

| Коэффициент утраты платежеспособности | – | 1,87 | 0,63 | – |

Коэффициент абсолютной ликвидности на начало периода был выше нормативного значения, на конец анализируемого периода он заметно сократился на 0,44 пункта, составил 0,01, что значительно ниже нормативного значения (0,2), это говорит о том, что организация утратила платежеспособность и не обладает средствами для своевременного погашения наиболее срочных обязательств за счет наиболее ликвидных активов.

Коэффициент быстрой ликвидности показывает, какая часть краткосрочной задолженности может быть погашена за счет наиболее ликвидных и быстро реализуемых активов. По результатам расчетов в 2017 г. текущие обязательства покрываться на 22 % за счет быстрореализуемых активов. Однако в 2015 г. вся краткосрочная задолженность обеспечивалась наиболее ликвидными активами.

Коэффициент текущей ликвидности соответствовал нормативам в 2015 и 2016 г., к концу 2017 г. он сократился на 4,5 п., и составил 1,86, что немого не доходит до нормативного значения 2. Это говорит о том, что организация в не полной мере обеспечена собственными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

Общий показатель ликвидности так же имеет тенденцию к снижению, и в 2016 г. и 2017 г. имеет значения меньше 1., т.е. не соответствует требованиям высокой платежеспособности.

Коэффициент платежеспособности показывает степень покрытия собственным капиталом всех обязательств организации. В 2017 г. собственный капитал в 2,5 раза больше обязательств. Но опасно снижение данного показателя, которое произошло за анализируемый период.

Коэффициенты восстановления и утраты платежеспособности свидетельствуют, что организация не сможет восстановить платежеспособность в ближайшее время и имеет высокие шансы еще более ее потерять.

Для оценки уровня финансовой устойчивости традиционно применяется целый ряд финансовых коэффициентов. Они показывают уровень финансовой устойчивости (таблица 4).

Таблица 4

Коэффициенты финансовой устойчивости ОАО «Агроном»

| Показатель | 2015 г. | 2016 г. | 2017 г. | Изменение 2017 г. к 2015 г. |

| Коэффициент автономии | 0,89 | 0,72 | 0,72 | — 0,17 |

| Коэффициент финансовой устойчивости | 0,94 | 0,93 | 0,87 | — 0,07 |

| Коэффициент финансирования | 8,48 | 2,51 | 2,53 | — 5,95 |

| Коэффициент финансового риска | 0,12 | 0,40 | 0,39 | 0,27 |

| Коэффициент мобильности имущества | 0,38 | 0,31 | 0,24 | — 0,14 |

| Коэффициент маневренности собственного капитала | 0,31 | 0,03 | — 0,05 | — 0,36 |

| Коэффициент обеспеченности оборотных средств | 0,84 | 0,77 | 0,47 | — 0,37 |

| Коэффициент обеспеченности запасов | 1,17 | 0,98 | 0,53 | — 0,64 |

Коэффициент автономии характеризует степень независимости организации от заемного капитала. Полученное значение за весь период говорят о достаточной доле собственного капитала в общем капитале организации. Коэффициент финансовой устойчивости превышает значения коэффициента автономии, следовательно наличие долгосрочного капитала укрепляет финансовую устойчивость нашей организации.

Коэффициент финансирования заметно сократился за период, но характеризует превышение собственного капитала над заемным. Так в 2015 г. собственный капитал в 8,5 раз превышал заемный, в 2017 г. собственный капитал только в 2,5 раза превышает заемный капитал. То есть заемный капитал имел тенденцию к росту, что подтверждается ростом коэффициента финансового риска. Коэффициент мобильности имущества организации сократился на 0,14, то есть сокращается та часть имущества организации, вложенную в мобильные активы (оборотные активы), которые активно участвуют в производственном процессе и приносят основной доход.

Организация имеет довольно маневренный капитал в 2015 г. Далее доля собственных оборотных средств заметно снижается и в 2017 г. у организации полностью отсутствуют собственные оборотные средства, о чем свидетельствует отрицательное значение коэффициента маневренности.

Коэффициент обеспеченности оборонных активов свидетельствует о том, что в 2015 г. оборотные активы формировались в основном за счет собственных средств – на 84 %, в 2016 г. на 77 %, а в 2017 г. – на 47 %. Данный показатель был рассчитан с использованием величины собственных оборотных средств, которая учитывала долгосрочные обязательства. Так как мы считаем, что для финансирования внеоборотных активов используются долгосрочные кредиты и это надо учитывать при расчете величины СОС.

В 2015 г. запасы полностью обеспечены собственными оборонными средствами, в 2016 г. на 98 %, а в 2017 г. на 53 %. Сокращение значений показателя расценивается как негативный фактор, но говорить о кризисном положении организации нельзя, т. к. все остальные показатели финансовой устойчивости характеризуют организацию как финансово устойчивую.

Проведем рейтинговую оценку финансовой устойчивости по методике Л. В. Донцовой и Н. А. Никифоровой [1].

В таблице 5 приведены показатели, входящие в рейтинговую оценку, значения максимально и минимально возможных баллов за значения показателей и условия их изменения в зависимости от реальных значений.

Таблица 5

Методика рейтинговой оценки финансовой устойчивости

| Показатель | Условия изменения оценки | Границы классов согласно критериям | |||||

| 1-й класс | 2-й класс | 3-й класс | 4-й класс | 4-й класс | не подлежит классификации | ||

| Коэффициент абсолютной ликвидности | За каждые 0,1 пункта посравнению с 0,5 снимается 4 балла | 0,5 и выше = 20 балл. | 0,4 и выше = 16 балл. | 0,3 и выше = 12 балл. | 0,2 и выше = 8 балл. | 0,2 и выше = 4 балл. | Менее 0,1 = 0 балл. |

| Коэффициент быстрой ликвидности | За каждые 0,1 пункта посравнению с 1,5 снимается 3 балла | 1,5 и выше = 18 балл. | 1,4 и выше = 15 балл. | 1,3 и выше = 12 балл. | 1,2 — 1,1 = 9 — 6 балл. | 1,0 = 3 балл. | Менее 1,0 = 0 балл. |

| Коэффициент текущей ликвидности | За каждые 0,1 пункта посравнению с 2,0 снимается 1,5 балла | 2,0 и выше = 16,5 балл. | 1,9 — 1,7 = 15 — 12 балл. | 1,6 — 1,4 = 10,5 — 7,5 балл. | 1,3 — 1,1 = 6 — 3 балл. | 1,0 = 1,5 балл. | Менее 1,0 = 0 балл. |

| Коэффициент финансовой независимости | За каждые 0,01 пункта посравнению с 0,6 снимается 0,8 балла | 0,6 и выше = 17 балл. | 0,59 — 0,54 = 16,2 — 12,2 балл. | 0,53 — 0,48 = 11,4 — 7,4 балл. | 0,47 — 0,41 = 6,6 — 1,8 балл. | 0,4 = 1 балл. | Менее 0,4 = 0 балл. |

| Коэффициент обеспеченности собственными оборотными средствами | За каждые 0,1 пункта посравнению с 0,5 снимается 3 балла | 0,5 и выше = 15 балл. | 0,4 и выше = 12 балл. | 0,3 и выше = 9 балл. | 0,2 и выше = 6 балл. | 0,1 и выше = 3 балл. | Менее 0,1 = 0 балл. |

| Коэффициент обеспеченности запасов собственным капиталом | За каждые 0,1 пункта посравнению с 1,0 снимается 2,5 балла | 1,0 и выше = 13,5 балл. | 0,9 и выше = 11 балл. | 0,8 и выше = 8,5 балл. | 0,7 — 0,6 = 6,0 — 3,5 балл. | 0,5 и выше = 1 балл. | Менее 0,5 = 0 балл. |

| Минимальное значение границы, баллов | 100 — 94 | 93 — 65 | 64 — 52 | 51 — 21 | 20 — 0 | 0 | |

В таблице 6 представлены показатели и их оценка по предложенной методике, необходимые для определения финансового положения ОАО «Агроном».

Таблица 6

Бальная оценка показателей организации

| Показатель | 2015 г. | оценка | 2016 г. | Оценка | 2017 г. | Оценка |

| Коэффициент текущей ликвидности | 6,36 | 16,5 | 4,26 | 16,5 | 1,86 | 15 |

| Коэффициент быстрой ликвидности | 1,78 | 18 | 0,94 | 3 | 0,22 | 0 |

| Коэффициент абсолютной ликвидности | 0,45 | 16 | 0,03 | 0 | 0,01 | 0 |

| Коэффициент обеспеченности собственными средствами | 0,84 | 15 | 0,77 | 15 | 0,47 | 12 |

| Коэффициент концентрации собственного капитала | 0,89 | 17 | 0,72 | 17 | 0,72 | 17 |

| Коэффициент обеспеченности запасов | 1,17 | 13,5 | 0,98 | 11 | 0,53 | 1 |

| Итого | х | 96 | х | 62,5 | х | 45 |

Итак, в 2015 г. ОАО «Агроном» относилась к 1 классу финансовой устойчивости, в 2016 г. к 3 классу, а в 2017 г. положение соответствует 4 классу финансовой устойчивости, при котором организация имеет финансовое состояние, близкое к банкротству. У организации наблюдаются проблемы с платежеспособностью, но структура капитала удовлетворительна, у организации имеется возможность привлекать долгосрочные кредиты, прибыль значительно снижается практически до минимума.

Проведенный комплексный анализ позволил выявить определенные проблемы в деятельности организации. В соответствии с этим нами предлагаются следующие мероприятия, которые помогут укрепить финансовое положение организации и улучшить финансовые показатели:

— в целях повышения обеспеченности запасов собственными оборотными средствами следует оптимизировать их величину в части сырья, материалов и готовой продукции. Так как залежалые материалы и долго хранящаяся продукция увеличивают совокупные затраты на их хранение и грозит порчей и потерей средств вложенных в эти материалы;

— в целях повышения платежеспособности организации следует наращивать наиболее ликвидные средства – денежные активы, которые можно размещать в высоколиквидные финансовые активы для извлечения дополнительной прибыли

— для повышения коэффициентов ликвидности следует сократить краткосрочные обязательства, путем перевода их в долгосрочные, что также положительно отразится на ликвидности баланса организации.

Библиографический список

1. Донцова Л. В. Анализ финансовой отчетности. учебник /Л. В. Донцова, Н. А. Никифорова. – М. : Дело и Сервис, 2004. – 336 с. Электронный ресурс: режим доступа: institutiones.com/download/books/1092- analiz-finansovoj-otchetnosti.html.2. Захарян А. В. Основные направления повышения экономической эффективности сельскохозяйственных организаций краснодарского края / А. В. Захарян, А. Н. Рубцова // Инновационная наука. – 2017. – Т. 7. – С. 49-52.

3. Шевченко Ю. С. Оценка ликвидности сельскохозяйственной корпорации ООО СК «ВОСХОД» // Ю. С. Шевченко, Г. С. Глазов // Вестник современных исследований. – 2018. – № 12.7 (27). – С. 100-104.

4. Шевченко Ю. С. Оценка финансового состояния корпорации и пути совершенствования финансовой устойчивости / Ю. С. Шевченко, А. М. Бондарь // Вестник современных исследований. – 2018. – № 11.4 (26). – С. 19-21.