Abstract: The state of the market for new cars is indicators of the level of development of the economy of state, while at the current level of globalization it is no longer possible to consider national markets in isolation from the world economic system. This article is devoted to the identification of trends and patterns of development of the world market of new cars, to achieve this goal were considered statistical indicators of production and sales of cars, the number of cars in use by region, as well as the world export and import of cars. The author examines the following five regions (Asia and Oceania, the European region, NAFTA countries, South and Central America, the African region), as this division reveals not only global trends, but also trends in the development of regional automotive markets. Countries – leaders in the export of cars and in the import were identified. Assumptions about sales in each region in the coming years are made, the factors affecting the development of this market are identified.

Keywords: world trade, automobile market, passenger car production, passenger car sales, export, import, globalization.

Введение

Рынок купли-продажи автомобилей представляет собой многомиллиардную отрасль, охватывающую практически все страны. Состояние рынка новых автомобилей является одним из наиболее объективных индикаторов уровня развития экономики отдельных государств и мировой экономической системы в целом. Значительную долю данного рынка занимают легковые автомобили: в последние 10 лет доля их продаж составляла 70–76 % от общего числа проданных автомобилей в натуральном выражении.

Автомобильная промышленность оказывает существенное влияние на другие отрасли хозяйства, ибо в процессе изготовления автомобиля кроме автосборочных предприятий задействовано большое число производств из смежных отраслей, а на обеспечение процесса эксплуатации автомобилей работают производители бензина и масел, запчастей и комплектующих, центры технического обслуживания и др. Кроме того, автомобили являются высокотехнологичной продукцией, для создания которой используются новейшие достижения науки и техники. При этом автомобильная промышленность не только использует уже существующие научно-технические разработки, но стимулирует дальнейшее развитие науки через целевые исследования.

Рассмотрим тенденции и закономерности развития мирового рынка новых легковых автомобилей в разбиении его на пять регионов: Азия и Океания, Европейский регион, страны NAFTA[1], страны Южной и Центральной Америки, Африканский континент.

Информационной базой исследования послужили данные о мировом производстве, потреблении, экспорте и импорте легковых автомобилей, а также о количестве автомобилей в использовании. Наиболее полно эти данные представлены на сайте Международной организации производителей автотранспортных средств (International Organization of Motor Vehicle Manufacturers, OICA). Данные о мировой торговле, в том числе о торговле новыми легковыми автомобилями, предоставляет ООН в рамках своего проекта UN Comtrade.

Важно отметить, что в структурированных на сайте OICA данных в объем производства легковых автомобилей в Европейский регион включена территория стран СНГ, в том числе Казахстан и Узбекистан. (Объем производства на территории двух последних незначителен и в европейском и в мировом масштабе. Кроме того, почти за весь период 2007 – 2017 гг. большая часть легковых автомобилей, выпущенных в этих двух странах, была произведена совместно с другими странами, в основном с европейскими.)

Среди публикаций отечественных исследователей есть работы по анализу национального [1; 2] и мирового [3–5] рынков новых автомобилей. Исследование рынка новых легковых автомобилей проводили в НИУ ВШЭ [6; 7]. Соответствующие разработки выполняют компании коммерческого сектора, например PwC [8] и Automotive World Ltd [9].

Практически все исследователи отмечают усиление конкуренции на мировом и национальных рынках новых легковых автомобилей. Кроме того, обычно подчеркивается значительная зависимость автомобильного рынка от социально-экономической ситуации в стране и отмечаются возможности правительства в части мер поддержки отрасли и ограничении потребительского спроса, делаются предположения относительно возможных сценариев развития автомобильного рынка.

Обзор мировых показателей

Кризис 2007–2008 гг. отрицательно сказался на промышленном производстве во всем мире, и рынок легковых автомобилей не стал исключением [7]. Из табл. 1 видно, что мировой рынок легковых автомобилей в 2010 г. преодолел кризис 2007–2008 гг., превысив докризисные показатели продаж (потребления) в натуральном выражении. В последующие годы рост продаж продолжился, так что объемы продаж в натуральном выражении в 2017 г. оказались на 39 % выше продаж 2007 г. Следует подчеркнуть, что динамика по регионам неоднородна и колеблется от падения на 14 % до прироста в 130 %, а фактически мировой рост продаж обеспечил один регион – Азия и Океания.

Таблица 1

Динамика мировых продаж легковых автомобилей по регионам

в 2007–2017 гг., млн шт.

| Регион | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2017 г. к 2007 г., % |

| Азия и Океания | 17,8 | 18,4 | 21,9 | 27,3 | 27,7 | 30,2 | 32,5 | 34,8 | 36,1 | 39,5 | 40,7 | 130 |

| Европа | 19,6 | 18,8 | 16,6 | 16,5 | 17,2 | 16,2 | 15,9 | 16,2 | 16,4 | 17,3 | 17,9 | –9 |

| Северная Америка | 9,0 | 8,2 | 6,6 | 6,8 | 7,4 | 8,6 | 9,0 | 9,2 | 9,1 | 8,6 | 7,8 | –14 |

| Южная Америка | 3,5 | 3,6 | 3,7 | 4,3 | 4,6 | 4,7 | 4,8 | 4,3 | 3,5 | 3,1 | 3,5 | 2 |

| Африка | 0,9 | 0,9 | 0,8 | 0,9 | 1,1 | 1,2 | 1,2 | 1,2 | 1,1 | 1,0 | 0,9 | –8 |

| Мир в целом | 50,8 | 50,0 | 49,7 | 55,8 | 57,8 | 60,9 | 63,4 | 65,7 | 66,3 | 69,5 | 70,8 | 39 |

Составлена автором на основе [10].

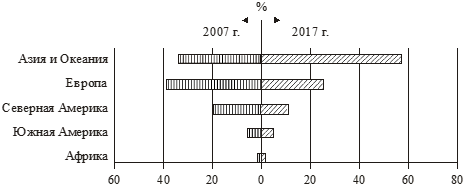

Изменение долей регионов в мировых продажах (рис. 1) еще наглядней отражает произошедшие изменения. Так, по данным OICA, Азия и Океания плавно увеличили свою долю в мировых продажах с 34 % в 2007 г. до 58 % в 2017 г., и этот регион стал лидером по числу купленных легковых автомобилей. Доля прежнего лидера, Европы, сократилась с 39 до 25 %. Доля Северной Америки существенно колебалась и в итоге сократилась с 19 до 10 %. Доля стран Южной Америки практически не изменилась и составила 5 % в 2017 г. (несмотря на подъем в 2011 г. до 8 %). Доля стран Африки в общемировом масштабе была крайне незначительной в 2007 г. и остается такой же в 2017 г. – менее 2 % от мировых продаж легковых автомобилей.

Рисунок 1. Изменение удельных долей регионов в мировых продажах легковых автомобилей в 2007 и 2017 гг., %

Данные о мировом производстве легковых автомобилей (табл. 2) полностью согласуются с данными о продажах: за 10 лет мировые объемы производства легковых автомобилей в натуральном выражении выросли на 38 %, что сопоставимо с ростом объемов мировых продаж. Региональные тенденции здесь сильно разнятся – от падения на 12 % до роста на 114 %.

Таблица 2

Динамика мирового производства легковых автомобилей по регионам в 2007–2017 гг., млн шт.

| Регион | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2017 г. к 2007 г., % |

| Азия и Океания | 24,1 | 24,9 | 25,3 | 32,4 | 32,5 | 35,2 | 37,2 | 39,2 | 40,1 | 43,9 | 45,0 | 87 |

| Европа | 19,3 | 18,4 | 15,2 | 17,2 | 18,3 | 17,4 | 17,5 | 18,0 | 18,5 | 18,9 | 19,6 | 1 |

| Северная Америка | 6,5 | 6,2 | 4,0 | 5,1 | 5,6 | 7,0 | 7,1 | 7,1 | 7,0 | 6,7 | 5,7 | –12 |

| Южная Америка | 2,8 | 3,0 | 3,0 | 3,1 | 3,1 | 3,2 | 3,3 | 2,7 | 2,4 | 2,1 | 2,5 | –11 |

| Африка | 0,3 | 0,4 | 0,3 | 0,4 | 0,4 | 0,4 | 0,4 | 0,5 | 0,6 | 0,7 | 0,7 | 114 |

| Мир в целом | 53,0 | 52,8 | 47,8 | 58,2 | 59,9 | 63,1 | 65,5 | 67,5 | 68,6 | 72,3 | 73,5 | 38 |

Составлена автором на основе [11].

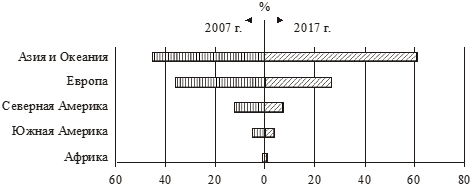

Здесь в первую очередь надо отметить рост доли Азии и Океании (рис. 2). Этот регион и в 2007 г. был мировым лидером по производству легковых автомобилей (44 %), в 2009 г. его доля превысила 50 % и к 2017 г. выросла до 61 %; таким образом, производство легковых автомобилей растет там, где растет их потребление. За тот же период доля Европы в мировом производстве сократилась с 36 до 27 %, доля Северной Америки – с 14 до 8 %, а Южной Америки – с 5 до 3 %. Африканский континент за 10 лет показал рост производства легковых автомобилей на 114 % в натуральном выражении, но его доля в мировом производстве все еще крайне незначительна – 1 % в 2017 г.

Рисунок 2. Изменение удельных долей регионов в мировом производстве легковых автомобилей

в 2007 и 2017 гг.

Для понимания причин произошедших изменений и прогнозирования дальнейшего развития рынка необходимо рассмотреть динамику количества легковых автомобилей в использовании. К сожалению, такие данные OICA за 2016 и 2017 гг. доступны не по всем странам, поэтому придется опираться на данные 2007–2015 гг. (табл. 3).

Таблица 3

Динамика использования легковых автомобилей по регионам в 2007–2017 гг., млрд шт.

| Регион | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2015 г. к 2007 г., % |

| Азия и Океания | 18,1 | 19,1 | 20,6 | 22,6 | 24,8 | 27,0 | 29,2 | 31,8 | 34,4 | 91 |

| Европа | 28,6 | 29,5 | 29,8 | 30,3 | 31,0 | 31,5 | 32,1 | 32,7 | 33,4 | 17 |

| Северная Америка | 17,2 | 17,5 | 17,3 | 17,0 | 17,1 | 16,5 | 16,6 | 16,8 | 17,1 | 0 |

| Южная Америка | 4,2 | 4,5 | 4,8 | 5,2 | 5,5 | 5,9 | 6,2 | 6,5 | 6,7 | 59 |

| Африка | 2,1 | 2,2 | 2,3 | 2,4 | 2,5 | 2,6 | 2,8 | 2,9 | 3,1 | 49 |

| Мир в целом | 70,2 | 72,7 | 74,8 | 77,6 | 80,8 | 83,5 | 86,9 | 90,7 | 94,7 | 35 |

Составлена автором на основе [12].

Сразу отметим, что количество легковых автомобилей в использовании подвержено гораздо меньшей изменчивости, чем объемы их продаж и производства. Это связанно с тем, что продажи автомобилей сокращаются и растут, быстро реагируя на изменение экономических условий (экономические прогнозы, изменение таможенных пошлин, государственные программы поддержки производителей, колебания ставки рефинансирования, рост экономики и т.д.), а производство вынуждено реагировать на изменение спроса. Количество автомобилей в использовании отзывается на экономические изменения гораздо медленнее, так что общемировые показатели непрерывно растут на протяжении 2007–2015 гг., а отложенное влияние кризиса 2008 г. полностью компенсируется последующими положительными изменениями в мировой экономике. Итоговый рост количества используемых легковых автомобилей в мире за указанный период составил 35 %.

Увеличение количества используемых легковых автомобилей наблюдается во всех регионах, кроме стран Северной Америки, где произошло незначительное снижение (менее 1 %). В 2015 г. доля данного региона составляла 18 % (против 25 % в 2007 г.).

Обратим внимание на смену в 2015 г. региона – лидера по количеству используемых легковых автомобилей. Прежний лидер, Европейский регион, увеличил число используемых легковых автомобилей за период на 17 %, но доля его в мировых показателях снизилась с 42 до 35 %. Новый лидер, регион Азии и Океании, за тот же период увеличил число используемых легковых автомобилей на 91 %, а его доля выросла с 25 до 36 %. В Южной Америке и Африке число используемых легковых автомобилей выросло на 59 и 49 % соответственно. При этом их доли в мировых показателях почти не изменились и в 2015 г. оставались незначительными – 7 и 3 %.

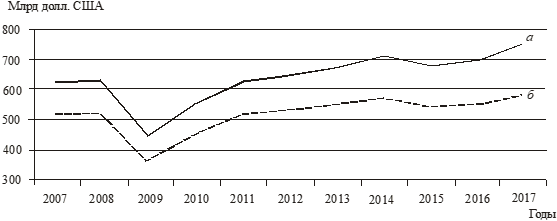

На рис. 3 (по данным UN Comtrade) отражена динамика экспорта легковых автомобилей в мире в целом и ТОП-10 стран-экспортеров. Очевидно, что десятка лидирующих стран поставляет на мировой рынок большую часть легковых автомобилей, хотя их доля в мировом экспорте незначительно снижается почти каждый год.

Рисунок 3. Динамика экспорта легковых автомобилей во всем мире (а) и в ТОП-10 стран-экспортеров (б) в 2007–2017 гг.

Как видно из графика, экономический кризис 2007–2008 гг. имел отложенное влияние на экспорт легковых автомобилей и проявил себя лишь в 2009 г.: мировой экспорт снизился на 30 %, экспорт ТОП-10 на 31 %. В 2011 г. и мировой экспорт, и экспорт из ТОП-10 стран – экспортеров легковых автомобилей превысил докризисные показатели. На протяжении 2010–2014 гг. объемы экспорта росли, в 2015 г. произошло снижение объемов мирового экспорта на 4 %, экспорта ТОП-10 на 5 %. Общий объем мирового экспорта в 2015 г. упал на 14 % и затронул большинство экономик мира [14]. Можно заметить, что снижение экспорта легковых автомобилей оказалось в 3,5 раза слабее, чем экспорта по всем группам товаров. В 2016–2017 гг. рост экспорта возобновился, в результате чего в 2017 г. объемы мирового экспорта легковых автомобилей достигли своего исторического максимума – 754,7 млрд долл.

В табл. 4 страны выстроены в порядке убывания их доли в глобальном экспорте легковых автомобилей в 2017 г.

Таблица 4

Изменение объемов экспорта легковых автомобилей стран-лидеров в 2007–2017 гг.

| Страна | 2007 г. | 2017 г. | 2017 г. к 2016 г., % | 2017 г. к 2007 г., % | ||

| Экспорт, млрд долл. | Доля в глобальном экспорте, % | Экспорт, млрд долл. | Доля в глобальном экспорте, % | |||

| Германия | 141,6 | 22,6 | 156,9 | 20,8 | 3,1 | 10,8 |

| Япония | 118,6 | 18,9 | 108,8 | 14,4 | 4,4 | –8,3 |

| США | 41,5 | 6,6 | 58,5 | 7,7 | 3,4 | 40,9 |

| Канада | 39,1 | 6,2 | 46,3 | 6,1 | –5,0 | 18,5 |

| Великобритания | 31,9 | 5,1 | 46,2 | 6,1 | 2,1 | 44,9 |

| Мексика | 20,2 | 3,2 | 45,6 | 6,0 | 34,2 | 125,5 |

| Южная Корея | 33,0 | 5,3 | 39,5 | 5,2 | 5,8 | 19,5 |

| Испания | 32,0 | 5,1 | 36,6 | 4,8 | 3,6 | 14,2 |

| Франция | 36,1 | 5,8 | 24,8 | 3,3 | 19,1 | –31,3 |

| Бельгия | 25,2 | 4,0 | 21,9 | 2,9 | 4,0 | –13,1 |

| ТОП-10 | 519,4 | 82,9 | 585,2 | 77,5 | 5,3 | 12,7 |

| Чехия | 9,5 | 1,5 | 20,2 | 2,7 | 9,4 | 111,5 |

| Италия | 11,56 | 1,8 | 18,7 | 2,5 | 22,6 | 61,1 |

| Словакия | 8,7 | 1,4 | 15,0 | 2,0 | 3,3 | 71,8 |

| Мир в целом | 626,6 | 100,0 | 754,7 | 100,0 | 7,2 | 20,4 |

Составлена автором на основе [13].

Анализ данных для стран – лидеров мирового рынка продаж легковых автомобилей за 2007–2017 гг. показывает, что ТОП-10 на протяжении всего периода включает одни и те же страны: Германию, Японию, США, Канаду, Великобританию, Мексику, Южную Корею, Испанию, Францию, Бельгию, причем первое место в нем всегда занимала Германия, второе – Япония, а все последующие страны шли от них с большим отрывом. Так что, хотя немецкий экспорт легковых автомобилей вырос с 2007 по 2017 г. всего на 10,8 %, а японский и вовсе сократился на 8,3 %, другие страны еще не скоро смогут догнать этих лидеров. Третье место на протяжении почти всего рассматриваемого периода занимали США, и лишь в 2010 г. на третьем месте оказалась Канада. Стабильность списка лидеров говорит о существенных трудностях, с которыми сталкиваются автопроизводители и правительства при продвижении продукции национального автопрома на мировой рынок.

Рост мирового экспорта за период составил 20,4 %, тогда как экспорт из ТОП-10 вырос всего на 12,7 %. В результате доля стран ТОП-10 в глобальном экспорте с 2007 по 2017 г. плавно сократилась на 5,4 %: с 82,9 до 77,5 %. Вероятно, уменьшение доли лидеров в глобальном экспорте будет продолжаться. Также в следующие годы возможно изменение списка ТОП-10. Наиболее вероятные кандидаты – Чехия, которая в 2017 г. по экспорту уже практически догнала Бельгию, и Италия. Но даже если такие изменения произойдут, в списке стран – лидеров по экспорту легковых автомобилей будут страны Евросоюза, страны NAFTA, а также Япония и Южная Корея. Получается, что для успешного экспорта легковых автомобилей на мировой рынок важно не только иметь развитую национальную автомобильную промышленность, но и входить в торговые союзы с другими странами с развитой экономикой.

В табл. 5 страны выстроены в порядке убывания их доли в глобальном импорте легковых автомобилей в 2017 г.

Таблица 5

Изменение объемов импорта легковых автомобилей в страны-лидеры в 2007–2017 гг.

| Страна | 2007 г. | 2017 г. | 2017 г. к 2016 г., % | 2017 г. к 2007 г., % | ||

| Импорт, млрд долл. | Доля в глобальном импорте, % | Импорт, млрд долл. | Доля в глобальном импорте, % | |||

| США | 138,3 | 22,1 | 176,4 | 23,4 | 3,1 | 27,5 |

| Германия | 49,9 | 8,0 | 63,6 | 8,4 | 4,4 | 27,5 |

| Великобритания | 46,3 | 7,4 | 50,8 | 6,7 | 3,4 | 9,7 |

| Китай | 9,8 | 1,6 | 44,2 | 5,9 | –5,0 | 351,0 |

| Франция | 35,9 | 5,7 | 35,9 | 4,8 | 2,1 | 0,0 |

| Италия | 37,7 | 6,0 | 31,3 | 4,1 | 34,2 | –17,0 |

| Канада | 25,4 | 4,1 | 27,4 | 3,6 | 5,8 | 7,9 |

| Бельгия | 19,0 | 3,0 | 22,8 | 3,0 | 3,6 | 20,0 |

| Испания | 28,1 | 4,5 | 19,8 | 2,6 | 19,1 | –29,5 |

| Австралия | 12,0 | 1,9 | 18,6 | 2,5 | 4,0 | 55,0 |

| Россия | 23,0 | 3,7 | 8,2 | 1,1 | 9,4 | –64,3 |

| Новая Зеландия | 13,0 | 2,1 | 12,6 | 1,7 | 3,3 | –3,1 |

| ТОП-10 | 416,6 | 66,5 | 490,8 | 65,0 | 5,3 | 17,8 |

| Мир в целом | 626,6 | 100,0 | 754,7 | 100,0 | 7,2 | 20,4 |

Составлена автором на основе [13].

В отличие от списка стран – лидеров по экспорту легковых автомобилей, список лидеров по импорту претерпел существенные изменения. Так, Россия и Новая Зеландия, занимавшие в 2007 г. седьмое и девятое места, в 2017 г. уже не входили в ТОП-10. Зато в 2017 г. среди лидеров по импорту легковых автомобилей появились Китай и Австралия, причем если Австралия заняла десятое место, то Китай – четвертое. Исторический максимум импорта легковых автомобилей в Китай отмечен в 2014 г. – тогда Китай импортировал легковых автомобилей на 53,9 млрд долл. США. Некоторые страны успели войти в ТОП-10 стран-импортеров и выйти из него (например, Саудовская Аравия).

Кроме того, импорт легковых автомобилей гораздо менее сконцентрирован – страны первой десятки в 2017 г. импортировали 65 % глобального импорта легковых автомобилей против 77,5 %-ной концентрации мирового экспорта у ТОП-10 стран-экспортеров. Доля ТОП-10 в глобальном импорте с 2007 по 2017 г. также сократилась – с 66,5 до 65 %. Неизменным остается первое место США среди импортеров легковых автомобилей: за 10 лет их доля в глобальном импорте выросла с 22,1 до 23,4 %. Все остальные страны идут с большим отрывом от США.

Однако сократить долю продаж импортных автомобилей в пользу автомобилей отечественной сборки вполне реально. Это может быть сделано под давлением внешних обстоятельств (падение курса национальной валюты, снижение цен на сырье, введение санкций на поставку легковых автомобилей, замедление темпов роста национальной экономики и падение платежеспособного спроса), а может стать результатом действий национальных правительств – предоставления льгот зарубежным производителям при открытии цехов отверточной сборки внутри страны-импортера, субсидирования розничным покупателям покупки продукции отечественного автопрома, повышения пошлин на ввоз легковых автомобилей. Но в некоторых случаях (пример – Китай) рост импорта может происходить одновременно с динамичным ростом внутреннего производства.

Азия и Океания

Большинство аналитиков выделяют в регионе три важнейшие для авторынка страны: Китай, Индию и Японию. Рассмотрим продажи легковых автомобилей в этих странах подробнее.

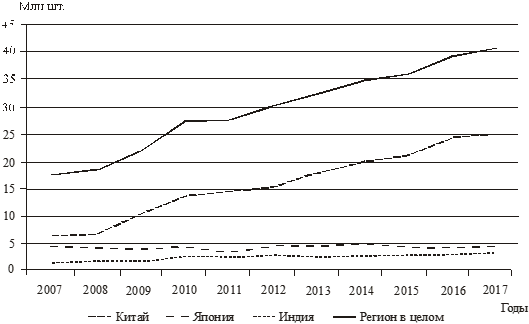

Азия и Океания – единственный регион, где продажи и производство автомобилей росли неуклонно, даже в кризисный 2008 г. На рис. 4 (по данным OICA) хорошо видно, что рост продаж в регионе хорошо коррелирует с ростом продаж в Китае. И действительно, как показали наши расчеты, коэффициент корреляции между этими двумя кривыми составляет 0,998, а коэффициент детерминации 0,996.

Рисунок 4. Динамика продаж легковых автомобилей в странах Азии и Океании в 2007–2017 гг.

Более того, корреляция между мировыми продажами и продажами в Китае тоже получается крайне высокой: 0,997. За период 2007–2017 гг. продажи в Китае выросли на 18,7 млн шт., а в мире – на 20 млн шт. – это вполне сопоставимые цифры. Так что можно уверенно заявить: большая часть положительной динамики мировых продаж легковых автомобилей в 2007–2017 гг. обусловлена ростом продаж в Китае. Снижение или рост продаж в Китае в ближайшие годы почти неизбежно вызовет рост или снижение общемировых показателей.

Рынки легковых автомобилей Китая и Индии во многом схожи. В обеих странах за период соразмерно выросло потребление и производство легковых автомобилей (в 4 раза в Китае, в 2 раза в Индии), в итоге в 2017 г. данные страны производили автомобилей примерно столько же, сколько потребляли [10, 11]. Такой рост не мог не сказаться на количестве легковых автомобилей в использовании – с 2007 по 2015 г. их число выросло в 6 раз в Китае и в 3 раза в Индии. По уровню автомобилизации эти страны существенно уступают странам-лидерам [3], но резервы внутреннего рынка до сих пор использованы не полностью.

В 2007–2017 гг. импорт в Китай существенно превышал экспорт из страны – несмотря на быстро растущее производство, китайская автопромышленность не может удовлетворить потребительский спрос. Так, в 2017 г. Китай экспортировал легковых автомобилей на 0,7 млрд долл. США, а импорт его составил 5,9 млрд долл. США. Основными покупателями китайских легковых автомобилей в 2017 г. были (в порядке убывания объемов экспорта) Иран, США, Мексика, Бельгия, Чили, Россия, а основными поставщиками (в порядке убывания) – США, Германия, Япония, Великобритания, Италия.

Схожая ситуация с импортом и экспортом легковых автомобилей в Индии: здесь тоже импорт стабильно превышает экспорт. В 2017 г. Индия экспортировала легковых автомобилей на сумму 0,2 млрд долл. США (что почти несущественно не только в масштабах мирового рынка, но даже и автомобильного рынка Индии), тогда как остальные страны отправили в Индию легковых автомобилей на сумму 6,3 млрд долл. США. Основными направлениями экспорта индийских легковых автомобилей были Мексика и ЮАР, основными импортерами – Великобритания, Германия, Швеция, Япония, Таиланд, США.

Китайские и индийские национальные автопроизводители пока не могут угодить взыскательным покупателям качеством своей продукции, а потому страны, способные производить более качественные и удобные (а также более дорогие) легковые автомобили, успешно продают свою продукцию на территории Китая и Индии. Экспорт же из Китая и Индии в основном идет в страны с неразвитой экономикой, где потребители вынуждены обращать внимание прежде всего на цену нового автомобиля.

Исследователи отмечают тесную зависимость между уровнем благосостояния населения и динамикой рынка легковых автомобилей [6]. То есть рост ВВП страны и благосостояния населения способствует увеличению платежеспособного спроса населения на легковые автомобили, и наоборот – при неблагоприятной экономической ситуации внутри страны продажи легковых автомобилей будут снижаться.

Хотя рост внутреннего спроса на легковые автомобили в Китае и Индии не является гарантированным (он зависит в том числе и от внутренних факторов – роста ВВП, изменения налоговых ставок, таможенных пошлин, принятия законов, направленных на сокращение количества автомобильных выхлопов, и т.д.), именно внутренний спрос является определяющим фактором развития автомобильных рынков этих стран. Так, по данным агентства Bloomberg, китайское правительство намерено с помощью снижения налога на покупку новых легковых автомобилей с 10 до 5 % и изменения таможенных пошлин на импортные автомобили компенсировать внутренним производителям последствия торговой войны с США [15].

Рост численности населения и его благосостояния в данных странах положительно сказывается на спросе на легковые автомобили, а вместе с тем – на их производстве и количестве в использовании. Поэтому в целом прогноз развития автомобильных рынков для Китая и Индии положительный, что не исключает кратковременных колебаний потребительского спроса.

Япония является одной из высокоразвитых стран, ее экспорт во многом состоит из высокотехнологичной продукции, а импорт – из сырья, материалов и топлива. Японские автопроизводители задали современный стандарт в производстве автомобилей [16, p. 10], а их продукция пользуется спросом во всем мире. Это определяет место Японии на мировом авторынке в качестве одного из ведущих экспортеров: производство легковых автомобилей в стране, по данным OICA, практически в два раза превышает потребление. В 2017 г. в Японию было импортировано 337 тыс. легковых автомобилей (или 8 % от объема продаж в Японии), а экспортировано в 12,5 раз больше – 4218 тыс. Крупнейшим экспортером, потребившим в 2017 г. 40 % поставляемых из Японии новых легковых автомобилей, являются США. На втором месте (с большим отрывом от первого) – Австралия, затем – Китай, Канада, ОАЭ [17].

По количеству легковых автомобилей в использовании Япония является страной с одним из самых высоких уровней автомобилизации [18]. При этом внутренний спрос скорее всего ожидает мягкое падение: сокращение численности населения и его старение, высокая стоимость владения автомобилем в крупных городах, а также хорошо развитый общественный транспорт будут тому способствовать. Поэтому в ближайшие годы автомобильная промышленность Японии будет сильно зависеть от состояния мировой экономической системы в целом как от одного из определяющих факторов спроса на японские автомобили.

Европейский регион

Автомобильный рынок Европы, хотя он и уступил лидирующие позиции, остается одним из крупнейших автомобильных рынков мира, а автомобильная промышленность – одной из крупнейших отраслей производства в данном регионе. Так, по данным Европейской ассоциации производителей автомобилей (European Automobile Manufacturers Association), в 2016 г. в производстве автомобилей в Европейском союзе было занято 2,5 млн чел. – 8,3 % от всех занятых [20].

По данным OICA, в 2017 г. производство легковых автомобилей в странах Евросоюза составило 87 % всего производства легковых автомобилей в европейском регионе, а продажи – 85 % всех продаж европейского региона. При этом в 2015 г. количество легковых автомобилей в использовании в странах Евросоюза составляло 77 % от общего числа легковых автомобилей в использовании в данном регионе. Учитывая, что совокупная площадь стран Евросоюза примерно в 5 раза меньше площади Европейского региона, можно сказать, что рынок легковых автомобилей стран Евросоюза определяет рынок легковых автомобилей всего региона.

Страны Евросоюза производят автомобилей больше, чем потребляют, поэтому экспорт из этого региона превышает импорт. Так, в 2017 г. Евросоюз импортировал около 3 млн пассажирских автомобилей, причем главный импортер находится в европейском регионе – это Турция, обеспечивающая 24 % всего импорта легковых автомобилей в страны Евросоюза. Первое место среди экспортеров легковых автомобилей Турция заняла в 2014 г., обогнав Японию и Южную Корею, и с тех пор лишь усиливает свои позиции. Другие ведущие страны-экспортеры в 2017 г. – Япония (18 %), Южная Корея (15 %), а также Марокко, Мексика и США (по 8 %) [20].

Экспорт из стран Евросоюза превышает импорт почти в 2 раза – в 2017 г. было экспортировано 5,4 млн легковых автомобилей. Основным импортером легковых машин из стран Евросоюза уже долгое время являются США – в 2017 г. объем экспорта в эту страну составил 21 % от всего экспорта легковых автомобилей из стран Евросоюза. Другими важнейшими импортерами легковых автомобилей из стран Евросоюза в 2017 г. были Китай (10 %) и Япония (5 %). Существенная часть экспорта в 2017 г. направлялась в страны Европейского региона, не входящие в Евросоюз, – Турцию (9 %), Швейцарию (5 %) [20].

Основным поставщиком европейских автомобилей на мировой рынок является Германия – эта страна в последние 10 лет ежегодно обеспечивает около 30 % всего объема производства легковых автомобилей стран Евросоюза. Продукция немецких автомобильных заводов пользуется спросом и внутри стран Евросоюза, и во всем остальном мире. Это обеспечивает Германии первое место по числу экспортируемых автомобилей в мире.

При этом внутренний рынок стран Евросоюза (да и Европейского региона в целом) не отличается стабильностью спроса. В этих странах уровень автомобилизации весьма высок, но неуверенность потребителей в завтрашнем дне приводит к увеличению сроков эксплуатации автомобилей. Так, с 2012 по 2016 г. средний возраст легковых автомобилей в странах Евросоюза вырос с 10,4 года до 11 лет [20]. Хотя обслуживание автомобиля с большим пробегом обходится дороже, многие готовы смириться с этими тратами, дабы не брать на себя риск покупки нового автомобиля в кредит. Кроме того, в большинстве стран Европейского региона коренное население стареет, рождаемость падает, что отрицательно скажется на внутреннем спросе, даже несмотря на значительный миграционный приток.

Европейские правительства периодически принимают меры для повышения спроса на новые легковые автомобили, в том числе с помощью налоговых льгот, и обычно такие меры приводят к успеху – происходит временное повышение потребительского спроса. Вследствие этих мер продажи легковых автомобилей в одних странах Евросоюза могут расти, а в других – падать в одно и то же время в зависимости от политики их правительств.

Все же автомобильный рынок Европейского региона вряд ли ждут сильные изменения. Внутренний спрос, скорее всего, останется стабильным, хотя и неравномерным по странам. Экспорт же во многом будет зависеть от международной обстановки, и в частности от таможенных пошлин главного импортера легковых автомобилей европейского производства – США.

Страны NAFTA

Страны Северной Америки (особенно США) отличаются высокой степенью автомобилизации. Модель Ford T, созданная в США, стала первой моделью, выпускаемой миллионными сериями. Именно эта модель перевела личный автомобиль из предмета роскоши в доступный широким массам товар, что и сделало США одним из постоянных лидеров автомобилизации – в 2014 г. в рейтинге стран по уровню автомобилизации впереди США были только карликовые государства Монако и Сан-Морино [18]. Это же обстоятельство существенно повысило автомобилизацию ближайших соседей США – Мексики и особенно Канады. Однако сейчас автомобильная промышленность США потеряла лидирующие позиции, и страна импортирует легковых автомобилей существенно больше, чем экспортирует. В табл. 6 приведены данные о продажах легковых автомобилей в странах NAFTA по данным OICA.

Таблица 6

Динамика продаж легковых автомобилей в странах NAFTA в 2007–2017 гг., млн шт.

| Страна | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | Среднее значение | Доля в 2017 г., % |

| США | 75,6 | 67,7 | 54,0 | 56,4 | 60,9 | 72,4 | 75,9 | 76,9 | 75,2 | 68,7 | 61,0 | 67,7 | 79 |

| Канада | 8,4 | 8,7 | 7,3 | 6,9 | 6,8 | 7,5 | 7,6 | 7,6 | 7,1 | 6,6 | 6,4 | 7,4 | 8 |

| Мексика | 6,4 | 5,9 | 4,4 | 5,0 | 5,9 | 6,5 | 7,0 | 7,5 | 8,9 | 10,7 | 10,2 | 7,1 | 13 |

| NAFTA | 90,5 | 82,3 | 65,7 | 68,3 | 73,6 | 86,4 | 90,4 | 91,9 | 91,2 | 86,0 | 77,5 | 82,2 | 100 |

Составлена автором на основе [10].

По мнению экспертов, динамика продаж автомобилей в США подчиняется семилетнему циклу, причем новый его виток начался в 2017 г. со спада [19]. Данные табл. 6 это подтверждают – продажи легковых автомобилей в США колеблются относительно среднего значения годовых продаж в 67,7 млн шт. При вычислении тренда продаж США за рассматриваемый период получается практически горизонтальная линия. Несмотря на цикличность спроса, средний возраст легковых автомобилей в США стабильно растет, и за данный период вырос с 10 до 11,6 лет [21]. Фактически рынок легковых автомобилей в США исчерпал резервы для увеличения внутреннего спроса.

Аналогичная картина наблюдается и на рынке легковых автомобилей в Канаде – годовые продажи легковых автомобилей колеблются относительно среднего значения в 7,4 млн шт. Хотя, по мнению некоторых экспертов, автомобилизация Канады еще не достигла своего максимума и будет расти [9]. В Мексике же очевидно низкая автомобилизация способствует росту спроса на новые легковые автомобили – их продажи в Мексике стабильно растут и пока не достигли своего максимума.

Соглашение NAFTA способствовало интеграции Мексики в цепочки поставок продукции автомобильной промышленности США и Канады, в результате чего Мексика стала крупным центром производства автомобильных запчастей. Автомобили и автомобильные запчасти в 2016 г. составляли 20 % от общего объема торговли Мексики с США и Канадой, что сделало их крупнейшей категорией продукции товарооборота между этими странами [22].

США уже давно являются основным потребителем экспортной продукции автомобильных заводов Канады и Мексики. В 2017 г. 70 % от общего объема легковых автомобилей, экспортируемых из Мексики и 95 % – из Канады, были отправлены в США. Кроме того, в 2017 г в Канаду было экспортировано 5 % от общего объема легковых автомобилей, экспортируемых из Мексики [13]. Получается, что традиционно большие доли Мексики и Канады в мировом экспорте легковых автомобилей объясняются торговлей внутри стран NAFTA, еще точнее – автопроизводители Канады и Мексики работают в основном на рынок США.

Политические решения нынешнего президента США Дональда Трампа не позволяют уверенно прогнозировать будущее рынка легковых автомобилей в странах NAFTA. Представители автомобильной промышленности США обеспокоены предложением поднять пошлины на легковые автомобили и особенно на автозапчасти до 25 %, в том числе из стран NAFTA. По мнению экспертов, данное решение не только будет способствовать увеличению цены на легковые автомобили для розничных покупателей и существенному сокращению производства новых автомобилей на территории США, но также и уменьшению числа американских рабочих, занятых на производстве автомобилей. Поэтому до 2020 г. прогноз по развитию рынка легковых автомобилей в странах NAFTA остается умеренно пессимистическим и в значительной степени будет зависеть от политических решений руководства США.

Страны Южной Америки

В этом регионе практически отсутствует собственный автопром, хотя правительства предпринимали попытки для его создания. Немногочисленные собственные марки автомобилей практически не выходят на экспорт и пользуются невысоким спросом внутри региона. Это обусловлено в том числе и наличием широко развитой автомобильной промышленности у северных соседей и тем, что многие крупнейшие автопроизводители перенесли свои заводы в страны Южной Америки (в первую очередь – в Бразилию и Аргентину). Данные заводы занимаются в основном отверточной сборкой из привезенных деталей, а их продукция предназначена прежде всего для продажи внутри региона. Некоторые автопроизводители разрабатывают модели легковых автомобилей исключительно для местного рынка с учетом его особенностей.

Регион не отличается политической стабильностью, а регулярные кризисы и военные конфликты крайне негативно отражаются на автомобильном рынке всего региона и входящих в него отдельных стран. Например, в Венесуэле, по данным OICA, производство легковых автомобилей сократилось с 2007 по 2017 г. на 99 %, продажи – на 98 %.

Ведущей страной на автомобильном рынке Южной Америки является Бразилия, и после четырехлетнего падения в 2013–2016 гг. продажи легковых автомобилей здесь начали расти. Ожидается продолжение роста в следующие несколько лет, что существенно повлияет на автомобильный рынок всего региона. Главной опасностью для этого роста является возможность обострения политических конфликтов в Южной и Центральной Америке.

Африканский регион

Несмотря на отмечаемый исследователями рост рынков производства, услуг, инвестиций, современных технологий, наукоемкой продукции, рабочей силы на Африканском континенте [23], Африка все еще производит около 1 % от мирового объема производства легковых автомобилей и потребляет около 2 % от объема мировых продаж. К тому же политическая, экономическая и военная ситуация во многих странах региона не способствует росту благосостояния населения, а без этого невозможен существенный рост спроса на легковые автомобили. В ближайшие годы региону вряд ли удастся стать заметным игроком на рынке легковых автомобилей.

Заключение

Итак, Азия и Океания (в особенности Китай) были драйверами роста мирового рынка легковых автомобилей в период с 2007 по 2017 г. и, скорее всего, останутся таковыми в ближайшем будущем. На зрелых рынках США и Европейского союза автомобилизация населения близка к своему пределу, продажи новых автомобилей колеблются относительно среднего уровня в зависимости от фазы экономического цикла, а средний возраст легковых автомобилей в использовании увеличивается год от года. В странах Южной Америки политическая нестабильность ограничивает возможности для экономического роста, а вместе с тем – и для увеличения потребительского спроса на легковые автомобили. Африканский регион практически не участвует в мировой торговле легковыми автомобилями, и в ближайшие годы ситуация не изменится.

Лидирующие позиции по экспорту легковых автомобилей на мировой рынок уже многие годы занимают одни и те же страны, что говорит о существенных трудностях, с которыми сталкиваются другие автопроизводители и правительства при продвижении продукции национального автопрома на мировой рынок. Фактически рынок уже поделен, и для наращивания своей доли в глобальном экспорте необходимо годами предпринимать огромные усилия; важно не только иметь развитую национальную автомобильную промышленность, но и входить в торговые союзы с развитыми странами.

Производство легковых автомобилей концентрируется в регионах с наибольшими продажами: производители предпочитают переносить конечную сборку на территорию предполагаемой продажи легковых автомобилей. Этому способствуют правительства стран-потребителей, заинтересованные в создании рабочих мест и в инвестициях в национальную экономику.

Автомобильные рынки отдельных стран сильно зависят от возрастного состава населения, динамики его изменения, роста благосостояния населения, политики правительства.

Рынок легковых автомобилей все больше глобализируется, и решения правительства одной страны могут существенно повлиять на автопромышленные предприятия во многих других странах и отдаленных регионах. Устоявшиеся цепочки поставок в рамках одного автоконцерна часто охватывают несколько стран и пересекают океаны. Военные конфликты в одной из стран региона имеют отрицательные последствия для рынка всего региона.

[1] Страны, заключившие Североамериканское соглашение о свободной торговле (NAFTA): Соединенные Штаты Америки, Канада и Мексика.

Библиографический список

1. Идиятуллина Э.Р. Тенденции и перспективы развития рынка легковых автомобилей в России // Инновационная наука. – 2016. – № 5-1 (17). – C. 90–94.2. Бахур П.И. Анализ рынка легковых автомобилей РФ // Вестник современных исследований. – 2018. – № 6.4 (21). – С. 85–89.

3. Долбня Н.В., Степченко Т.С., Григорьева Е.А. Оценка основных показателей, характеризующих мировой автомобильный рынок // Вестник академии знаний. – 2018. – № 1 (24). – С. 249–260.

4. Бубнов Ю.В., Кизим А.А., Старкова Н.О. Анализ мирового рынка легковых автомобилей // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. – 2013. – № 88. – С. 395–406.

5. Мельников А.Б., Фалина Н.В., Бледнова А.В. Тенденции, проблемы и перспективы развития зарубежного и российского рынков легковых автомобилей // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. – 2017. – № 128. – С. 82–99.

6. Бутов А.М. Рынок новых легковых автомобилей. 2017. Режим доступа: https://dcenter.hse.ru/data/2017/08/30/1173968062/Рынок%20новых%20легковых%20автомобилей%202017.pdf (дата обращения: 11.03.2019).

7. Нуреев Р.М., Кондратов Д.И. Рынок легковых автомобилей: вчера, сегодня, завтра // Journal of Institutional Studies (Журнал институциональных исследований). – 2010. – Т. 2. № 3. – С. 86–128.

8. Обзор автомобильного рынка России в 2017 г. и перспективы развития. Режим доступа: https://www.pwc.ru/ru/assets/pdf/auto-market-in-russia-2018-report.pdf (дата обращения: 11.03.2019).

9. The World's New Vehicle Market: Outlook for 2018. Режим доступа: http://www.acs-giz.si/resources/files/research-the-worlds-new-vehicle-market-utlook-for-2018.pdf (дата обращения: 11.03.2019).

10. OICA. Sale statistics cars by country and type. Режим доступа: http://www.oica.net/category/sales-statistics/ (дата обращения: 11.03.2019).

11. OICA. Prodaction statistics car by country and type. Режим доступа: http://www.oica.net/production-statistics/ (дата обращения: 11.03.2019).

12. OICA. Vehicles in use by country and type. Режим доступа: http://www.oica.net/category/vehicles-in-use/ (дата обращения: 11.03.2019).

13. UN Comtrade. Режим доступа: https://comtrade.un.org/labs/data-explorer/ (дата обращения: 11.03.2019).

14. Гладков И.С. Международная товарная торговля 2001–2015: тренды и провалы 2015 г. // Власть. – 2016. – № 6. – С. 92–100.

15. Bloomberg News: China Regulator to Propose 50 % Cut to Car Purchase Tax. Режим доступа: https://www.bloomberg.com/news/articles/2018-10-29/china-regulator-is-said-to-propose-50-cut-to-car-purchase-tax (дата обращения: 11.03.2019).

16. Liker J.K. The Toyota Way: 14 Management Principles from the World's Greatest Manufacturer. N.Y.: McGraw-Hill, 2004. 352 p.

17. Motor Vehicle Statistics of Japan. 2018. Режим доступа: http://jama-english.jp/publications/MVS2018.pdf (дата обращения: 11.03.2019).

18. Motor Vehicles per 1000 People: Countries Compared. Режим доступа: https://www.nationmaster.com/country-info/stats/Transport/Road/Motor-vehicles-per-1000-people#date (дата обращения: 11.03.2019).

19. The World's New Vehicle Market: Outlook for 2018. Режим доступа: http://www.acs-giz.si/resources/files/research-the-worlds-new-vehicle-market-outlook-for-2018.pdf (дата обращения: 11.03.2019).

20. ACEA. Режим доступа: https://www.acea.be (дата обращения: 11.03.2019).

21. Average Age of Light Vehicles in the U.S. from 2003 to 2016 (in Years). Режим доступа: https://www.statista.com/statistics/261881/average-age-of-light-vehicles-in-the-united-states/ (дата обращения: 11.03.2019).

22. NAFTA and Motor Vehicle Trade. Режим доступа: https://fas.org/sgp/crs/row/R44907.pdf (дата обращения: 11.03.2019).

23. Абрамова И.О. Африка в современной модели мироустройства: весомый игрок или аутсайдер? // Контуры глобальных трансформаций: политика, экономика, право. – 2018. – Т. 11, № 5. – С. 6–21.