Abstract: Тhe article analyzes the dynamics of price movements on the domestic stock exchange. It was noted that the financial market conjuncture is sensitive to all changes in the foreign policy and economic situation in the country, which is immediately reflected in market prices. The main indicators of the Moscow stock exchange are the MICEX and RTS indices, which reflect aggregated information on all the main financial assets traded on the exchange. The dynamics of these indices for the period 2016-2017 reflects the general movement of the market, which is confirmed by the volumes of capitalization in the main market. It was also noted that from the beginning of 2017 the number of traded shares on the stock exchange is decreasing, which is a negative factor for the further development of the market.

Keywords: stock market, capitalization, stock indices, indicators.

Состояние рыночной конъюнктуры фондового рынка, воздействует на состояние национальной экономики и ее отдельных отраслей, способствует торможению или ускорению производственных процессов в экономике. Данная особенность связана со способностью финансового рынка абсорбировать всю имеющуюся финансовую информацию, оперативно ее трансформировать в биржевых ценах бумаг эмитентов, что определяет инвестиционную привлекательность компаний для потенциальных инвесторов [1].

Сегодня финансовый рынок представляет собой наиболее эффективный механизм финансирования как сферы материального производства, так и сферы нематериального производства. От состояния и доступности инвестиционных ресурсов финансового рынка зависит развитие национальной экономики, ее прирост и инновационная стратегия.

Отметим, что отечественный рынок ценных бумаг сегодня представляет ПАО «Московская Биржа», которая в 2013 году провела IPO на 15 млрд. руб., чем установила рекорд среди локальных размещений [2].

Отечественный финансовый рынок, являясь достаточно молодым, высоко интегрирован в мировой финансовый рынок, так как синхронно отражает островные тенденции биржевых котировок многих валют. Это наглядно демонстрируют основные биржевые индикаторы рынка – индексы ММВБ и РТС. Методика расчета данных индексов Московской Биржи представляет собой прозрачный механизм формирования базы расчета, а также их поквартальный пересмотр. Отбор акций для включения в расчеты осуществляется при участии Индексного комитета ПАО Московская Биржа – совещательного органа. Рассмотрим их несколько подробнее.

Индекс ММВБ – рассчитывается по цене активов, взвешивается по объемам рыночной капитализации данных активов (free-float) и представляет собой композитный индекс, который включает в себя 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов.

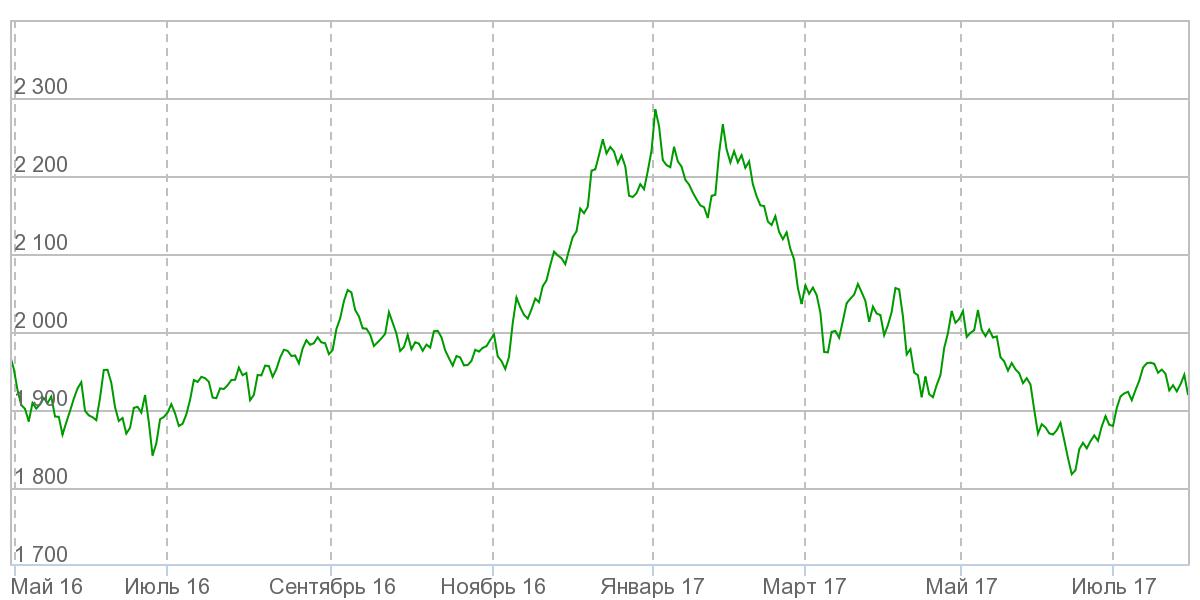

Динамика индекса ММВБ за период с 1 января 2016 по настоящее время представлена на рисунке 1.

Рисунок 1. Динамика индекса ММВБ за период 2016-2017 гг. [3].

Индекс РТС — ценовой, взвешенный по рыночной капитализации (free-float) индекс широкого рынка акций России, включающий 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов.

Динамика индекса РТС за период 2016 – 2017 годы представлена на рисунке 2.

Рисунок 2. Динамика индекса РТС за период 2016 — 2017 гг. [3].

Анализ динамики российских индексов показывает, что с мая 2016 года российский рынок акций продемонстрировал положительную динамику по основным индексам Московской биржи, но с начала 2017 года имеет место тренд на понижение. Стоит отметить, что основной вклад внесли в рост индексов ММВБ и РТС ценные бумаги финансового и нефтегазового сектора. Вышеприведенную динамику индексов подтверждает динамика объемов капитализации основного рынка за этот же период (рис. 3).

Рисунок 3 . Динамика капитализации основного рынка за период 2016-2017 гг. [4].

Анализ рыночного тренда капитализации основного рынка демонстрирует положительную динамику с мая 2016 года, что определяет перспективность инвестирования в российские ценные бумаги и их недооцененность. На росте рыночной капитализации сказались, прежде всего, фонды сырьевого и металлургического сектора, фонды акций второго эшелона, широкого рынка акций. Существенное влияние на сжатии объемов капитализации российского рынка оказало сокращение количества торгуемых акций (рис. 4)

Согласно представленному графику (рисунок 4) с ноября 2016 года по июль 2017 года количество торгуемых акций сократилось с 308 наименований до 299 наименований ценных бумаг.

Рисунок 4. Динамика количества торгуемый акций на Московской бирже 2016-2017 гг. [4].

Капитализация российского рынка акций, вычисленная на основе средневзвешенных цен в секторе «Основной рынок» Московской биржи, по итогам торгов 28 июля 2017 года составила 37,798 трлн. рублей ($623,144 млрд по официальному курсу ЦБ РФ). Таким образом, по сравнению с закрытием предыдущего торгового дня капитализация снизилась на 367,330 млрд рублей, или на 0,96%

Лидерами рыночной стоимости являются OAO «НК Роснефть (MCX:ROSN)» (4,173 трлн рублей), OAO «Сбербанк (MCX:SBER) России» (3,697 трлн рублей), OAO «Газпром (MCX:GAZP)» (3,627 трлн рублей). На 30 декабря 2016 капитализация составляла 37,823 трлн рублей, то есть с начала года показатель снизился на 0,07%.

Таким образом, в целом анализ индикаторов российского рынка показал, что динамика совпадает с динамикой капитализации общего рынка, с динамикой количества торгуемый акций, и в целом отражает сложившуюся сложную геополитическую ситуацию в мире. В этих условиях необходимо определить факторы падения капитализации российской экономики для определения направлений по развитию финансового рынка. Такими факторами являются: перетоки капитала портфельных инвесторов на рынки США, Европы; слабая развитость финансовой инфраструктуры; слабая экономическая основа, отсутствие долгосрочных стратегий российских компаний [6]. Нивелирование указанных факторов позволит создать определенные предпосылки для национального прорыва как на финансовом рынке, так и в экономике в целом [7].

Библиографический список

1. Малова Т.А. Капитализация: экономическое содержание, институциональные факторы и механизмы. – Москва, 2006. – 151 с.2. Московская Биржа объявляет финансовые результаты за 2013 год // Официальный сайт ПАО Московская биржа. – Режим доступа: http://www.moex.com/a2827 . Дата обращения: 20.08.2017 г.

3. Данные сайта Группы INVESTFUNDS. – Режим доступа: http://stocks.investfunds.ru/indicators/view/216/ . Дата обращения: 20.08.2017 г.

4. Данные сайта Группы INVESTFUNDS. – Режим доступа: http://stocks.investfunds.ru/indicators/capitalization/1/ . Дата обращения: 20.08.2017 г.

5. Федотова, Г.В. Портфельные стратегии оптимизации корпоративных финансовых потоков в условиях санкций Европейского союза / Г.В. Федотова, С.В. Обухова // Финансовая аналитика: проблемы и решения. - 2015. - № 19. - C. 30-40.

6. Малова Т.А. Капитализация российских активов: факторы, приоритеты // Аудит и финансовый анализ. – 2005. – № 3. – С. 141-147.

7. Малова Т.А. Капитализация: предпосылки национального прорыва // Финансовый бизнес. – 2008. – № 1 (132). – С. 39-46.