Данная статья выполнена в рамках работы студенческого научного кружка "Энергетические исследования" на базе студенческой научной лаборатории "Экономическая дипломатия" Дипломатической академии МИД России.

Статья выполнена под научным руководством д.э.н., профессора Харланова А.С., кафедра "Мировой экономики", Дипломатическая академия МИД России.

Abstract: In this article, the author analyzed the key factors that provoked the chip crisis, among them the COVID-19 pandemic, and, as a result, lockdowns and transfers of employees to remote work, the trade war between China and the United States, the disruption of supply chains, the rapid growth of consumer demand. The article also discusses the measures taken by various states to support domestic producers. In conclusion, the prospects for further growth of the industry until 2030 are assessed.

This article was carried out within the framework of the student scientific circle "Energy Research" on the basis of the student scientific laboratory "Economic Diplomacy" of the Diplomatic Academy of the Ministry of Foreign Affairs of Russia.

The article was carried out under the scientific supervision of Doctor of Economics, Professor Kharlanov A.S., Department of world economy, Diplomatic Academy of the Russian foreign Ministry.

Keywords: Semiconductors, Industry, TMT, Electronics, Technology, COVID-19

Введение

Полупроводники являются ключевыми технологическими элементами, которые обеспечивают функционирование многих передовых цифровых устройств, которыми мы пользуемся повседневно [1]. Китай, Тайвань, Южная Корея, а также США – регионы, в которых расположены ключевые компании-производители полупроводников, к ним относятся: Taiwan Semiconductor Manufacturing Company (TSMC), Semiconductor Manufacturing International Corporation (SMIC), Nvidia, Samsung, Intel, Broadcom, Qualcomm, Taxes Instruments и др.

С начала нового тысячелетия индустрия полупроводников прошла через две фазы. В начале 2000-х маржинальная прибыль компаний-производителей была ниже, чем стоимость капитала [9, с.48]. Однако, за последнее десятилетие ситуация улучшилась из-за быстрого роста технологического сектора, использования облачных сервисов и, как следствие, растущего спроса на микрочипы. Так, среднее значение операционной рентабельности тридцати ведущих компаний за 2022 г. составило 27,08% [4].

Методологическая основа исследования

Использовались общенаучные методы исследования, такие, как методы системного анализа и исследования операций, метод сравнений и аналогий, метод обобщений.

Основная часть исследования

Локдауны, переводы сотрудников на удаленную работу, вызванные пандемией COVID-19 придали небывалый импульс и без того высокому спросу на технологичную продукцию [17, с.1247]. Например, продажи персональных компьютеров у пяти ведущих компаний-производителей за период с 2020 по 2021 гг. выросла на 55,2%.

Таблица 1

Ведущие компании по поставкам персональных компьютеров. Доля рынка и рост поставок 2020-2021 гг. [5]

| Компания | Поставки | Доля рынка | Поставки | Доля рынка | Отн. Откл. |

| 1Q2021 | 1Q2021 | 1Q2020 | 1Q2020 | 1Q21/1Q20 | |

| Lenovo | 20,401 | 24,30% | 12,826 | 23,70% | 59,10% |

| HP Inc. | 19,237 | 22,90% | 11,722 | 21,70% | 64,10% |

| Dell Technologies | 12,946 | 15,40% | 10,495 | 19,40% | 23,40% |

| Apple | 6,692 | 8,00% | 3,164 | 5,80% | 111,50% |

| Acer Group | 5,837 | 7,00% | 3,364 | 6,20% | 73,50% |

| Другие | 18,868 | 22,50% | 12,552 | 23,20% | 50,30% |

| ИТОГО: | 83,981 | 100,00% | 54,123 | 100,00% | 55,20% |

Однако бытовая техника не единственное, что стимулирует спрос. Выпускаемая промышленная продукция с каждым годом все больше зависит от цифровых технологий, например, автомобильная промышленность, преодолевшая долгий путь внедрения электроники в свою продукцию, как с точки комфорта, так и с точки зрения безопасности [20, с.734]. В 2004 г. только четверть всех машин имела подушку безопасности и менее чем 50% машин имели сиденья с электроприводом. Из-за государственного регулирования и потребительского спроса внедрение электронных систем, связанных с безопасностью происходило в ускоренном темпе [18, с.1279]. Таким образом, доля электроники в затратах на производство автомобиля увеличилась с 18% в 2000 г. до 40% в 2020 г., а стоимость полупроводников в одном среднестатистическом автомобиле увеличилась с $150 в 2000 г. до $475 в 2020 г . [1]

Помимо роста потребительского спроса, нехватку полупроводников спровоцировал разрыв цепочек поставок, вызванный политикой нулевой терпимости к COVID-19 в Китае – лидирующем производителе ферросилиция (сырья, на долю которого приходится 80% мирового производства кремния – основного материала для производства полупроводников) [13, с.49].

Таблица 2

Мировое производство ферросилиция 2020-2021 гг., тыс. т.

| Год | 2020 | 2021 | % от мирового, 2021 г. |

| Китай | 5600 | 6000 | 70,6% |

| Россия | 576 | 580 | 6,8% |

| Бразилия | 404 | 390 | 4,6% |

| Норвегия | 345 | 350 | 4,1% |

| США | 277 | 310 | 3,6% |

| Другие страны | 175 | 160 | 1,9% |

| Франция | 112 | 120 | 1,4% |

| Малайзия | 109 | 80 | 0,9% |

| Исландия | 103 | 110 | 1,3% |

| Бутан | 67 | 70 | 0,8% |

| Казахстан | 67 | 67 | 0,8% |

| Индия | 59 | 60 | 0,7% |

| Испания | 55 | 58 | 0,7% |

| Канада | 47 | 50 | 0,6% |

| Австралия | 42 | 42 | 0,5% |

| Польша | 42 | 42 | 0,5% |

| Украина | 40 | 49 | 0,6% |

| Всего в мире (округлённо) | 8120 | 8500 | 100% |

В сентябре 2020 г. в рамках экономического конфликта между Китаем и США, Министерство торговли США ввело ограничения на китайскую компанию SMIC, затруднив продажу полупроводников американским компаниям. Эти ограничения вынудили организации искать новых поставщиков, таких как TSMC и Samsung, но их производственные мощности были максимально загружены, что вызвало эффект бутылочного горлышка и усилило дефицит.

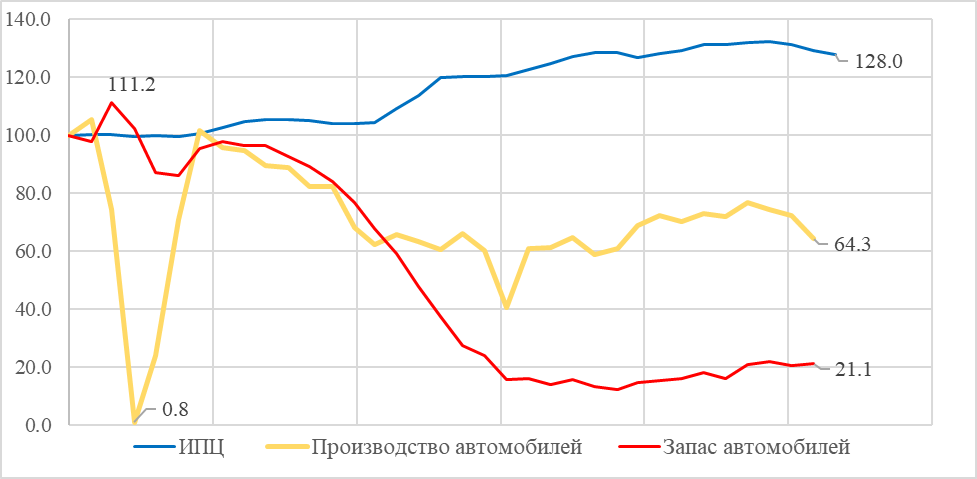

Наглядным примером, демонстрирующим влияние недостатка полупроводников на промышленное производство является рост индекса потребительских цен автомобили в США за период с 2020 г. по 2022 г., а также падение производства и запасов уже произведенных автомобилей [6].

Рисунок 1 – ИПЦ на автотранспортные средства. Производство и запасы автомобилей в США за период с 01.01.2020 по 01.11.2022, %

Полупроводниковая промышленность является одной из ключевых отраслей, обеспечивающих конкурентоспособность национальной экономики [19, с.64]. По состоянию на 2020 г. 81% всего контрактного производства полупроводников было сосредоточено в Тайване и Южной Корее. Европейский союз, Китай и США взяли курс на регионализацию производства. В связи с этим конгресс США принял «Закон о чипах», предоставляющий $52 млрд. на научно-исследовательские и опытно-конструкторские работы (R&D) для стимулирования производства полупроводников. Европейский союз также планируют принять соответствующий акт в начале 2023 г. [14, с.27]. Предполагаемый общий уровень инвестиций составит €43 млрд. до 2030 г. Ожидается, что это привлечет аналогичную сумму долгосрочного частного финансирования [12, с.36]. Ключевой целью является объединение инвестиций Европейского союза, государств-членов ЕС и частных инвесторов [10, с.49]. Кроме вышеперечисленных стран, в декабре 2021 г. правительство Индии одобрило законопроект о выделении $10 млрд. для создания отечественной экосистемы по производству полупроводников в течение 5-6 лет. Ожидается, что вместе с этим Индия предложит аналогичный стимул электронной промышленности, включая всю цепочку поставок электронных компонентов, сборочных узлов и готовой продукции на сумму $30 млрд. По состоянию на 2020 г. рынок полупроводников Индии оценивается в $15 млрд. Согласно оценкам экспертов индустрии, к 2026 г. ожидается рост до $63 млрд. К тому же предполагается, что данная инициатива способствует увеличению доли цифровой отрасли экономики до $1 трлн. и спровоцирует рост ВВП до $5 трлн. к 2026 г., создав дополнительные 35 тыс. рабочих мест.

Данная локализация производства и сопутствующие законодательные инициативы являются попытками сократить риски, связанные с концентрацией ключевых предприятий индустрии «в одном месте»: сначала это была Кремниевая Долина, а сейчас Тайвань и Южная Корея [15, с.87]. В периоды экономического роста, данная концентрация повышала эффективность и сроки выполнения контрактов, однако в период экономики катастроф страны будут искать новый баланс между глобализацией и национализмом, «самодостаточность» и «глубокой взаимозависимостью», в частности в том, чтобы предотвратить шоки от внезапного прекращения поставок из «мастерских мира»/

Несмотря на мировые экономические шоки, производители полупроводников ожидают увеличение капитальных затрат на оборудование, программное обеспечение и научно-исследовательские и опытно-конструкторские работы [11, с.86]. TSMC, Samsung и Intel анонсировали увеличение затрат в 2022 г., так TSMC заявило об увеличении капитальных затрат с $40 млрд. до $44 млрд. Кроме того, компании стали более ориентированы на конечного потребителя (бытовая электроника, информационно-коммуникативные технологии, автомобилестроение), это означает сосредоточение внимания на конкретных требованиях от покупателя, в отличие от создания продукта, который может быть предложен сразу нескольким потребителям [16, с.7].

Несмотря на экономические, политические и технологические трудности, мировая полупроводниковая промышленность продолжит свой уверенный рост благодаря трем ключевым индустриям: вычислительная техника, системы хранения больших данных и автомобильная промышленность [18, с.1279]. Так, за период с 2001 г. по 2021 г. выручка компаний-производителей полупроводников по всему миру выросла с $139,0 млрд. до $559,9 млрд. Совокупный среднегодовой темп роста составил 7,18%.Ожидается, что индустрия полупроводников может достичь $1 трлн. к 2030 г. (на 2021 г. она оценивается, приблизительно, в $600 млрд.). Данная оценка предполагает допущение, что годовой рост составит 6-8%, уровень инфляции составит 2%, и установится равновесие спроса и предложения после текущих колебаний. Наиболее быстрорастущим сегментом, вероятно, будет автомобилестроение, ажиотажный спрос на полупроводники будет вызван всеобщим внедрением беспилотных автомобилей и постепенным отказом от двигателей внутреннего сгорания в пользу электромобилей. Ожидается, что стоимость полупроводников в одном автомобиле составит $4000. Если в 2021 г. на долю автомобильной промышленности приходится 8% спроса на полупроводники, то к концу десятилетия эта цифра может достигнуть 13-15%. Исходя из этого, на этот сегмент будет приходиться до 20% роста полупроводниковой отрасли в ближайшие годы.

Рост рынка вычислительной техники и хранения данных может быть обусловлен спросом на серверы для функционирования таких технологий как искусственный интеллект и облачные вычисления[1].

[1] The semiconductor decade: A trillion-dollar industry // McKinsey & Company – April, 2022 / URL: https://www.mckinsey.com/industries/semiconductors/our-insights/the-semiconductor-decade-a-trillion-dollar-industry

Библиографический список

1. Semiconductor revenue growth by electronic equipment type (2017- 2022) // Deloitte. Semiconductors – the Next Wave. Opportunities and winning strategies for semiconductor companies. – April 2019. p. 7 / URL: https://www2.deloitte.com/content/dam/Deloitte/tw/Documents/technology-media-telecommunications/tw-semiconductor-report-EN.pdf2. Section 1: Industry overview // Semiconductor Industry Association (SIA). Factbook – 2022. p. 5 / URL: https://www.semiconductors.org/wp-content/uploads/2022/05/SIA-2022-Factbook_May-2022.pdf

3. McKinsey on Semiconductors. Creating value, pursuing innovation, and optimizing operations // McKinsey & Company – November 8th, 2021. p. 5 / URL: https://www.mckinsey.com/industries/semiconductors/our-insights/mckinsey-on-semiconductors

4. Рассчитано автором по данным Largest semiconductor companies by market cap // Global Ranking / URL: https://companiesmarketcap.com/semiconductors/largest-semiconductor-companies-by-market-cap/

5. PC Shipments Show Continued Strength in Q1 2021 Despite Component Shortages and Logistics Issues, According to IDC // Business Wire – April 9th, 2021 / URL: https://www.businesswire.com/news/home/20210409005459/en/PC-Shipments-Show-Continued-Strength-in-Q1-2021-Despite-Component-Shortages-and-Logistics-Issues-According-to-IDC

6. What’s been driving the rise in auto prices since COVID? // Federal Reserve Economic Data (FRED) – October 13th, 2020 / URL: https://fredblog.stlouisfed.org/2022/10/whats-been-driving-the-rise-in-auto-prices-since-covid/?utm_source=series_page&utm_medium=related_content&utm_term=related_resources&utm_campaign=fredblog

7. Public Law 117-167. 117th Congress // U.S. Government Publishing Office – August 9th, 2022 / URL: https://www.govinfo.gov/content/pkg/PLAW-117publ167/pdf/PLAW-117publ167.pdf

8. Commission Staff Working Document. A Chips Act for Europe. // European Commission – May 11th, 2022, p. 96 / URL: https://digital-strategy.ec.europa.eu/en/library/european-chips-act-staff-working-document

9. Дмитриева, А. Б. Развитие венчурного бизнеса во Франции в условиях нестабильности мировой экономики / А. Б. Дмитриева // Евразийская экономическая интеграция как фактор повышения стабильного и поступательного развития национальных хозяйственных систем : Материалы международной научно-практической конференции, Москва, 29–30 сентября 2016 года / Редактор: В.А. Цветков. – Москва: Федеральное государственное бюджетное учреждение науки Институт проблем рынка Российской академии наук, 2016. – С. 48-49.

10. Дмитриева, А. Б. Венчурные инвестиции и расчёты ожидаемой доходности на вложенный капитал / А. Б. Дмитриева // Аудитор. – 2014. – № 1(227). – С. 48-52.

11. Дмитриева И.М., Харакоз Ю.К. Международная практика учета результатов интеллектуальной деятельности // Аудитор. - 2015. - № 1-2. – С.85-88.

12. Дмитриева И.М., Харакоз Ю.К. Отчет о движении денежных средств в российской и международной практике // Аудитор. - 2020. - Т. 6. № 9. - С. 35-41.

13. Секачева, А. Б. Этапы формирования и особенности оборонной политики ЕС / А. Б. Секачева // Вопросы новой экономики. – 2020. – № 3-4(55-56). – С. 48-59.

14. Секачева, А. Б. Современное состояние развития атомной энергетики Франции / А. Б. Секачева // Внешнеэкономический потенциал национальной экономики в контексте глобальной неопределенности. – Москва : Общество с ограниченной ответственностью "Сам Полиграфист", 2021. – С. 25-35.

15. Секачева, А. Б. Тенденции, особенности и проблемы развития атомной энергетики Франции / А. Б. Секачева // Мир новой экономики. – 2021. – Т. 15. – № 3. – С. 85-96. – DOI 10.26794/2220-6469-2021-15-3-85-96.

16. Секачева, А. Б. Современное состояние и перспективы развития топливно-энергетического комплекса Франции / А. Б. Секачева // Мир новой экономики. – 2020. – Т. 14. – № 4. – С. 6-14. – DOI 10.26794/2220-6469-2020-14-4-6-14.

17. Харакоз Ю.К. Методы признания обесценения финансовых активов // Экономика и предпринимательство. - 2022. -№ 1 (138). - С. 1246-1249.

18. Харакоз Ю.К. Конвергенция российских и международных стандартов финансовой отчетности в кредитных организациях //

Экономика и предпринимательство. - 2022. - № 1 (138). - С. 1278-1282.

19. Харакоз Ю.К. Особенности нормативно-правового регулирования финансовых технологий: российский и зарубежный опыт //

Экономика и предпринимательство. - 2022. - № 2 (139). - С. 62-65.

20. Харакоз Ю.К. Методы оценки финансовых вложений //

Экономика и предпринимательство. - 2022. - № 2 (139). - С. 733-736.