Цели и задачи. Изучение кредитных операций, рассмотрение форм кредитных операций: ссуды и депозиты.

Методология. Проанализировано динамика ссуд, предоставленных юридическим и физическим лицам (по таким параметрам как: предоставленные кредиты, задолженность, просроченные кредиты) и динамика депозитов (вкладов) юридических и физических лиц на примере РФ. При исследовании использованы: метод сравнения, прием динамических рядов.

Результаты. Имеются разные динамики кредитов и вкладов по отношению к юридическим лицам так и физическим лицам, из-за различных факторов по вкладам и кредитам физ. лиц и юр. лиц.

Выводы и значимость. Исследование позволило выявить различие ссуды и кредита, а также сделать выводы об кредитных операциях банков.

Abstract: Subject and theme. The article notes that commercial banks can offer customers different kinds of products and services. Any commercial bank should use the basic level of service for customers. The main level of the credit operation is the issuance of loans and deposits of physical and legal entities.

Goals and objectives. Study of credit operations, review of forms of credit transactions: loans and deposits.

Methodology. The dynamics of loans to legal entities and individuals (by parameters such as: originated loans, arrears, overdue loans) and the dynamics of deposits (deposits) of businesses and individuals in the Russian example. In the study used: comparison of methods, techniques of time series.

Results. There are different dynamics of loans and deposits in relation to legal entities and individuals, due to various factors on deposits and loans nat. individuals and legal. persons.

Conclusions and significance. The study revealed the difference between the loan and the loan, as well as to draw conclusions about the credit operations of banks.

Keywords: Commercial bank credit operations, loan, credit, active operations, passive operation, the client, legal entities, individuals

В настоящее время коммерческий банк способен предложить клиенту разнообразные виды банковских продуктов и услуг. Так же следует учитывать, что далеко не все банковские операции повседневно присутствуют и используются в практике конкретного банковского учреждения. Но есть определённый основной «набор», без которого банк не может существовать и нормально функционировать. К таким операциям банка можно отнести:

1.приём депозитов;

2.осуществление денежных платежей и расчётов;

3.выдача кредитов.

Выполнение каждой операций действует в специальных отделах банка и осуществляется особой «командой» сотрудников, они теснейшим образом переплетаются между собой.

Коммерческие банки исполняют роль посредников между хозяйственными единицами и секторами, накапливающими временно свободные денежные средства. В роли финансовых посредников коммерческие банки конкурируют с другими видами кредитных учреждений. Они предоставляют клиентам удобный тип хранения денежных средств, в виде разнообразных депозитов, что обеспечивает сохранность данных средств и удовлетворяет потребность клиента в ликвидности. Для многих клиентов такой тип хранения денег более привлекателен.

Кредитные операции – это отношения между кредитором и заёмщиком (дебитором) по предоставлению первым последнему определённой сумы денежных средств на условиях платности, срочности, возвратности. Банковские кредитные операции подразделяются на две большие группы:

-активные, когда банк выступает в лице кредитора, выдавая ссуды;

-пассивные, когда банк выступает в роли заёмщика (дебитора), привлекая деньги от клиентов и других банков на условиях платности, срочности, возвратности.

Выделяются и две основные формы осуществления кредитных операций: ссуды и депозиты. Соответственно активные и пассивные кредитные операции могут осуществляться как в форме ссуд, так и в форме депозитов.

Активные кредитные операции состоят, во-первых, из ссудных операций с клиентами и операций по предоставлению межбанковского кредита; во-вторых, из депозитов, размещённых в других банках.

Активы – это и есть доходность банка.

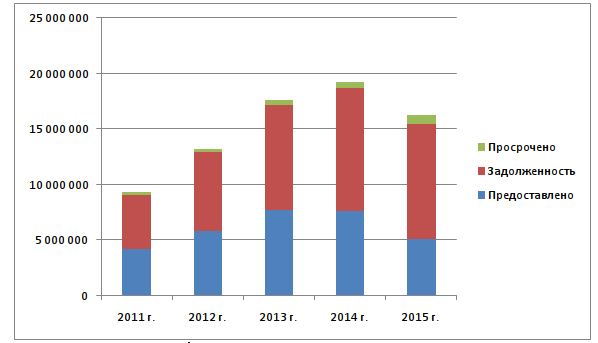

Рассмотрим динамику ссуд физических лиц за пять лет (табл.1), (рис.1).

Таблица 1

Кредиты, предоставленные физическим лицам (в рублях) (в целом по Российской Федерации)

| Показатели | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. |

| Кредиты в том числе: | 9361506 | 13217104 | 17 610 171 | 19 288 137 | 16 286 918 |

| Предоставлено | 4 256 066 | 5 829 129 | 7 713 783 | 7 649 161 | 5 096 537 |

| Задолженность | 4 851 530 | 7 107 934 | 9 493 013 | 11 014 419 | 10 380 135 |

| Просрочено | 253 910 | 280 041 | 403 375 | 624 557 | 810 246 |

Источник: www.cbr.ru

Из рассматриваемого периода 2011-2015 гг., можно увидеть, что увеличиваются суммы предоставленных кредитов и задолженностей физических лиц перед банками, но в 2015 г., суммы предоставленных кредитов и задолженностей уменьшаются. Так же важно отметить, что резко увеличиваются суммы просроченных ссуд физических лиц, что ведет к убыткам кредитных учреждений.

Источник: www.cbr.ru

Рисунок 1. Динамика кредитов, предоставленные физическим лицам по РФ (в рублях)

На рис.1 показано, что наименьший объем кредитов имеется в 2011 г., а наибольший объем кредитов — в 2014 г. Большую позицию в структуре кредита занимает задолженность сумм, наименьшую — это просрочка кредитов, что актуально для банков, чем меньше просроченных ссуд, тем больше выгоды от заемщика (больше дохода).

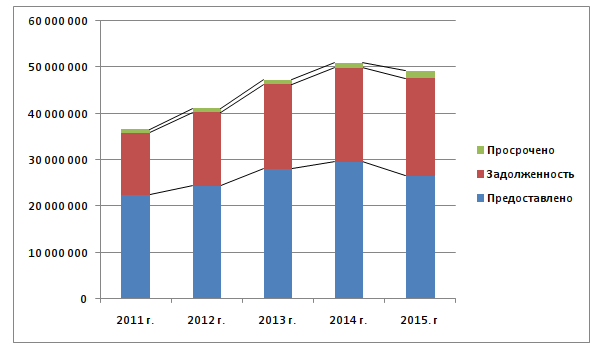

Рассмотрим динамику ссуд юридических лиц за пять лет (табл.2), (рис.2).

Таблица 2

Кредиты, предоставленные юридическим лицам (в рублях), (в целом по Российской Федерации)

| Показатели | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. |

| Кредиты в том числе: | |||||

| Предоставлено | 22 480 905 | 24 336 707 | 28 010 880 | 29 556 276 | 26 476 134 |

| Задолженность | 13 390 622 | 15 951 550 | 18 324 972 | 20 367 335 | 21 163 817 |

| Просрочено | 753 756 | 850 579 | 883 538 | 1 030 497 | 1 634 251 |

Источник: www.cbr.ru

Из рассматриваемого периода 2011-2015 гг., можно увидеть, что увеличиваются суммы предоставленных кредитов и задолженностей юридических лиц перед банками, но в 2015 г. суммы предоставленных кредитов незначительно уменьшается. Так же важно отметить, что резко увеличиваются суммы просроченных ссуд и задолженностей юридических лиц, что ведет к убыткам кредитных учреждений.

Источник: www.cbr.ru

Рисунок 2. Динамика кредитов, предоставленные юридическим лицам по РФ (в рублях)

Из рассматриваемого периода 2011-2015 гг., на диаграмме показано с помощью линий, что наименьший объем кредитов имеется в 2011 г., а наибольший объем кредитов — в 2014 г. Большую позицию в структуре кредита занимает предоставление кредитов, что и вызывает прибыль банков, наименьшую — это просрочка кредитов, повторим: чем меньше просроченных ссуд, тем больше выгоды от клиента.

Пассивные кредитные операции состоят из депозитов третьих юридических и физических лиц, включая клиентов и иные банки в данном банковском учреждении, и ссудных операций по получению банком межбанковского кредита.

Осуществляются в следующих формах:

— привлечение средств на банковские депозиты;

— кредиты получаемые от других юридических лиц (других банков, ЦБ);

— отчисления от прибыли банка на формирование или увеличение фондов.

Банковский депозит — это денежные средства клиента в форме вклада по соглашению или договору.

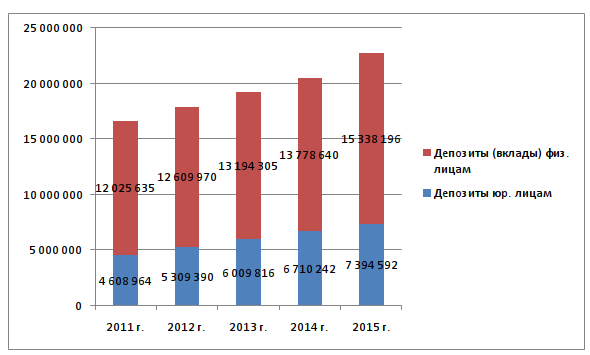

Таблица 3

Банковские депозиты (вклады) юридических и физических лиц (в рублях), (в целом по Российской Федерации)

| Показатели | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. |

| Депозиты юр. лиц | 4 608 964 | 5 309 390 | 6 009 816 | 6 710 242 | 7 394 592 |

| Депозиты (вклады) физ. лиц | 12 025 635 | 12 609 970 | 13 194 305 | 13 778 640 | 15 338 196 |

| Итого: | 16 634 599 | 17 919 360 | 19 204 121 | 20 488 882 | 22 732 788 |

Источник: www.cbr.ru

По табл.3, можно увидеть, что увеличиваются суммы депозитов (вкладов) юридических и физических лиц, что и в совокупности они дают положительный результат, то есть увеличение привлеченных средств, (ресурсов) в кредитном учреждении.

Источник: www.cbr.ru

Рисунок 3. Динамика банковских депозитов (вкладов) юридических и физических лиц по РФ (в рублях)

Из рассматриваемого периода 2011-2015 гг. наблюдается, что с каждым годом депозиты юридических и физических лиц возрастают. Наибольший объем наблюдается депозитов (вкладов) физических лиц, так как физические

лица имеют набольшую потребность в кредите, например: покупка жилья, автомобиля, ремонт в квартире, то есть берется кредит на неотложные нужды.

Существует следующая закономерность: чем стабильнее экономическая ситуация в стране, тем большую долю имеют кредитные операции в структуре банковских активов. В период неопределённости и экономического кризиса происходит непропорциональное увеличение портфеля ценных бумаг и кассовых активов.

Исходя из указанных характеристик, можно подчеркнуть различие между кредитными и ссудными операциями, кредитом и ссудой. Кредит — предполагающее наличие разных форм организации кредитных отношений, как формирующих источники средств банка, так и представляющих одну из форм их вложения. Ссуда же является лишь одной из форм организации кредитных отношений, возникновение которых сопровождается открытием ссудного счёта.

Банковский кредит — весьма удобная форма финансовых услуг, которая позволяет четко учитывать потребности каждого заёмщика и приспосабливать к ним условия получения ссуды.

Библиографический список

1. Матраева Л.В., Калинин Н.В., Денисов В.Н. Деньги. Кредит. Банки//Банковское дело. – 2015. — 304 страницы.2. Осипов Д.С. Факторы, определяющие необходимость создания инновационных банковских продуктов // Банковские услуги. 2013. № 2. С. 20–32.

3. Рамазанов А.В. Оценка особенностей кредитных операций местных, региональных и системообразующих коммерческих банков//Финансы и кредит. - 2015.- с.14-22.

4. Активные операции коммерческого банка [Электронный ресурс]. Режим доступа: http://knigi-uchebniki.ru (дата обращения: 12.10.2016).

5. Пассивные операции коммерческих банков [Электронный ресурс]. Режим доступа: http://www.e-reading.club (дата обращения: 12.10.2016).

6. Сведения о размещенных и привлеченных средствах [Электронный ресурс]. Режим доступа: https://www.cbr.ru (дата обращения: 12.10.2016).