Abstract: The article presents the result of the assessment of the solvency of the organization and the determination of the factors influencing the current liquidity ratio of JSC "Rassvet" and defines the directions and measures to optimize the liquidity indicators of the organization.

Keywords: liquidity, solvency, turnover of accounts receivable and accounts payable, factor analysis of the current liquidity ratio

Главная задача при оценке ликвидности баланса – определить степень покрытия обязательств организации ее активами, срок преобразования которых в денежные средства соответствует срочности возврата. Достигается ликвидность баланса установлением тождества между обязательствами предприятия и его активами. Достаточный уровень платежеспособности достигается путем сочетания в составе различных по ликвидности активов [2].

Анализ ликвидности баланса АО «Рассвет» начнем с группировки активов по степени ликвидности и пассивов по срочности погашения.

Таблица 1

Анализ ликвидности баланса АО «Рассвет»

| Наименование | 2020 г. | 2021 г. | 2022 г. |

| Активы | |||

| (А1) | 190847 | 199608 | 273176 |

| (А2) | 6021 | 6664 | 36051 |

| (А3) | 226155 | 246587 | 292261 |

| (А4) | 177537 | 232346 | 305126 |

| Пассивы | |||

| (П1) | 2517 | 2935 | 17855 |

| (П2) | 1664 | 1865 | 2060 |

| (П3) | 0 | 0 | 50397 |

| (П4) | 596379 | 680405 | 836302 |

| Платежный излишек или недостаток (+, -) | |||

| А1-П1 | 188330 | 196673 | 255321 |

| А2-П2 | 4357 | 4799 | 33991 |

| А3-П3 | 226155 | 246587 | 241864 |

| П4-А4 | 418842 | 448059 | 531176 |

| Баланс | 600560 | 685205 | 906614 |

Необходимым условием абсолютной ликвидности баланса является выполнение первых трех неравенств. Как видим по результатам анализа ликвидности баланса по всем группам выявляется излишек денежных средств. Причем он соблюдается на протяжении всего рассматриваемого периода и увеличивается из года в год. Соответственно, это свидетельствует о наличии денежных средств для погашения текущих платежей.

Разница А3-П3 показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем, т. е. перспективную ликвидность. Значение данного показателя организации соответствует идеальному сочетанию групп между собой.

Разность П4-А4 его выполнение свидетельствует о соблюдении минимального уровня финансовой устойчивости – наличие у предприятия собственных оборотных средств. Означает, что собственных средств достаточно для покрытия потребности во внеоборотных активах.

Итак, А1 > П1; А2 >П2; А3> П3; А4 ≤ П4. Исходя из полученной модели ликвидности, можно сделать вывод, что АО «Рассвет» обладает абсолютной ликвидностью баланса. Баланс предприятия соответствует всем критериям абсолютной ликвидности. Предприятие полностью на протяжении всего анализируемого периода покрывает все свои обязательства по всем группам пассивов.

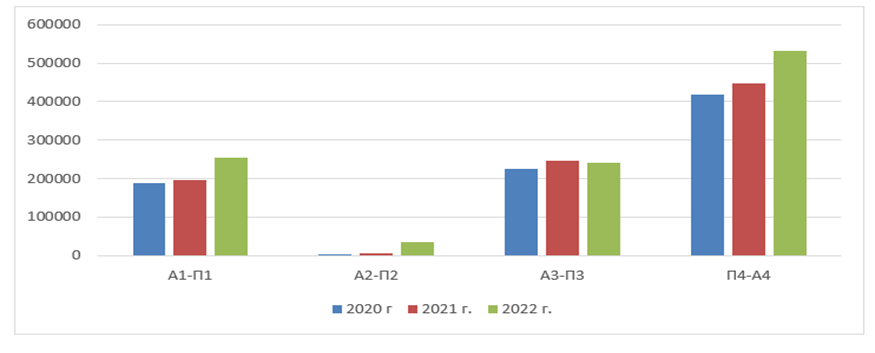

Представим на рисунке 1 динамику величины излишка по всем группам активов и пассивов организации.

Рисунок 1. Динамика величины излишка по группам актива и пассива баланса АО «Рассвет»

Итак, по рисунку видно, что величина излишка по соответствующим группам сравнения в динамике увеличивается. Следовательно, платежеспособность организации укрепляется из года в год. Наименьшие величины излишка проявляются при сравнении дебиторской задолженности с краткосрочными обязательствами. Наибольшие значения излишка за весь анализируемый период формируются при сравнении величины собственного капитала с величиной внеоборотных активов. Данное сравнение позволяет получить такой показатель как собственные оборотные средства. Величина собственных оборотных средств является показателем финансовой устойчивости, характеризует величину собственного капитала, направляемого на финансирование оборотных активов, обеспеченности мобильных активов собственными ресурсами.

Для оценки платежеспособности АО «Рассвет» рассчитаем коэффициенты платежеспособности (таблица 2).

Таблица 2

Относительные показатели ликвидности организации

| Коэффициент | 2020 г. | 2021 г. | 2022 г. | Отклонение 2022 г. к | |

| 2020 г. | 2021 г. | ||||

| Коэффициент абсолютной ликвидности | 45,6 | 41,6 | 13,7 | -31,9 | -27,9 |

| Коэффициент быстрой ликвидности | 47,1 | 43,0 | 15,5 | -31,6 | -27,5 |

| Коэффициент текущей ликвидности | 101,2 | 94,3 | 30,2 | -71,0 | -64,1 |

| Коэффициент общей ликвидности | 64,6 | 59,6 | 19,8 | -44,8 | -39,8 |

Коэффициент абсолютной ликвидности показывает, какая доля краткосрочных долговых обязательств будет покрыта за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т. е. абсолютно ликвидными активами. Нормативом данного показателя является значение больше 0,2, то есть каждый день погашению должны подлежать не менее 20 % краткосрочных обязательств организации [3]. В АО «Рассвет» показатель намного превышает норматив, что еще раз подтверждает платежеспособность организации.

Коэффициент текущей ликвидности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем больше значение коэффициента, тем лучше платежеспособность предприятия [1]. Этот показатель учитывает, что не все активы можно продать в срочном порядке. Значение данного коэффициента составило в 2022 г. 30,2, однако, значение более 2,5 свидетельствует о нерациональной структуре капитала, оборотные активы используются недостаточно эффективно.

Коэффициент быстрой ликвидности – это более жесткая оценка ликвидности предприятия. Этот коэффициент рассчитывается с использованием только части текущих активов – денежных средств, легко реализуемых ценных бумаг и дебиторской задолженности, которые сопоставляются с текущими обязательствами [1]. Этот коэффициент показывает, насколько возможно будет погасить текущие обязательства, если положение станет критическим. При этом исходят из предположения, что у товарно-материальных запасов нет ликвидационной стоимости. Для правильного расчета коэффициента быстрой ликвидности оценивают качество ценных бумаг и дебиторской задолженности. Значение показателя больше 1 свидетельствует о достаточной платежеспособности, а также об ускорении оборачиваемости собственных средств, вложенных в запасы [3].

Исходя из полученных значений коэффициентов, характеризующих платежеспособность, можно сделать вывод, что АО «Рассвет» является платежеспособной организацией, которой не грозит банкротство.

Уровень платежеспособности и финансовой устойчивости предприятия напрямую зависит и от скорости оборачиваемости дебиторской и кредиторской задолженности, для определения которых используются следующие коэффициенты:

— коэффициент оборачиваемости кредиторской задолженности (Кобкз) равен отношению выручки от реализации к среднему значению кредиторской задолженности, показывает, сколько раз предприятие погасило свою кредиторскую задолженность за анализируемый период;

— коэффициент оборачиваемости дебиторской задолженности (Кобдз) равен отношению выручки от реализации к среднему значению дебиторской задолженности, показывает скорость трансформации товаров (услуг, работ) предприятия в денежные средства [3].

Рассчитаем данные показатели для АО «Рассвет» в таблице 3.

Таблица 3

Динамика показателей оборачиваемости дебиторской и кредиторской задолженностей организации

| Показатель | 2020 г. | 2021 г. | 2022 г. | Отклонение 2022 г. | |

| 2020 г. | 2021 г. | ||||

| Выручка, тыс. руб. | 302 078 | 366 224 | 404495 | 102417 | 38271 |

| Средняя величина дебиторской задолженности, тыс. руб. | 5714,5 | 6342,5 | 21357,5 | 15643 | 15015 |

| Средняя величина кредиторской задолженности, тыс. руб. | 2278,5 | 2726,0 | 10395 | 8116,5 | 7669 |

| Коэффициент оборачиваемости дебиторской задолженности (Кобдз), обороты | 52,86 | 57,74 | 18,94 | -33,92 | -38,8 |

| Период оборота дебиторской задолженности, дни | 6,9 | 6,3 | 19,3 | 12,4 | 13,0 |

| Коэффициент оборачиваемости кредиторской задолженности (Кобкз), обороты | 132,58 | 134,34 | 38,91 | -93,67 | -95,43 |

| Период оборота кредиторской задолженности, дни | 2,7 | 2,7 | 9,4 | 6,7 | 6,7 |

Чем выше значение коэффициента оборачиваемости кредиторской задолженности, тем выше платежеспособность предприятия, чем выше значение коэффициента оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между анализируемым предприятием и его контрагентами [3].

Выручка организации возрастает на 102417 тыс. руб. Среднегодовая величина дебиторской и кредиторской задолженностей возрастают, что повлияло на показатели оборачиваемости. Нормативов значений для коэффициентов оборачиваемости нет, принято считать положительной тенденцией рост значений показателей. В АО «Рассвет» наблюдается сокращение количества оборотов как дебиторской, так и кредиторской задолженности.

На протяжении исследуемого периода оборачиваемость кредиторской задолженности превышает количество оборотов дебиторской задолженности. Так в 2022 г. один оборот кредиторской задолженности составляет 9,4 дня, а оплата дебиторами осуществляется в среднем каждые 19,3 дня. Это рассматривается как положительный факт организации денежных потоков. Это увеличивает рентабельность предприятия, что мы также наблюдаем в организации.

Можем сделать вывод, что АО «Рассвет» является платежеспособной организацией, у которой нет предпосылок к банкротству. Организация с каждым годом наращивает денежные средства, что несет в себе как положительный, так и негативный характер. Организации стоит прибегнуть к увеличению оборачиваемости денежных средств для получения большей прибыли. На данный момент у организации присутствует риск упущенной выгоды.

Независимо от стадии жизненного цикла, на котором находится предприятие, финансовый менеджмент должен определять оптимальный уровень ликвидности, поскольку недостаточная ликвидность активов может привести к неплатежеспособности или банкротству, а избыточная – к снижению рентабельности.

Превышение текущих активов над текущими пассивами обеспечивает резервный запас для компенсации убытков. Другими словами, коэффициент текущей ликвидности определяет границу безопасности для любого возможного снижения рыночной стоимости текущих активов, вызванными непредвиденными обстоятельствами, способными приостановить или сократить приток денежных средств. Нормативное значение коэффициента текущей ликвидности принято считать КТЛ > 2. В АО «Рассвет» данный коэффициент имеет значение 30,3, что значительно превышает нормативное значение. Однако коэффициент значительно сократился за рассматриваемый период.

Проведем факторный анализ данного показателя, с целью выявить факторы, оказывающие влияние на показатель и определить его оптимальное значение.

Приведем исходные данные и факторный анализ коэффициента текущей ликвидности в таблицах 4, 5.

Таблица 4

Исходные данные и факторный анализ коэффициента текущей ликвидности в 2020-2021 гг.

| Коэффициент | 2020 г. (КА.Т. 0) | 2021 г. (КА.Т.1) | КА.Т. усл |

| Текущие активы (оборотные), тыс. руб. | 423023 | 452859 | |

| Текущие пассивы (краткосрочные обязательства) тыс. руб. | 4181 | 4800 | |

| Коэффициент текущей ликвидности | 101,2 | 94,3 | 108,34 |

| Изменение коэффициента текущей ликвидности В том числе за счет изменения: | — | -6,9 | |

| — суммы текущих активов | — | 7,14 | |

| — суммы текущих обязательств | — | -14,04 |

Итак, факторный анализ позволил выявить, что в целом за рассматриваемый период коэффициент текущей ликвидности снизился на 6,9 пунктов. На сокращение показателя в большей степени повлиял рост стоимости текущих обязательств, коэффициент сократился на 14,04 пунктов. Однако рост величины оборотных активов способствовал увеличению коэффициента на 7,14 пунктов.

За период с 2021 г. по 2022 г. (таблица 5) в целом коэффициент текущей ликвидности снизился на 64,1 пунктов. На сокращение показателя в большей степени повлиял рост стоимости текущих обязательств, коэффициент сократился на 95,11 пунктов. Однако рост величины оборотных активов способствовал увеличению коэффициента на 31,01 пунктов.

Таблица 5

Исходные данные и факторный анализ коэффициента текущей ликвидности в 2021-2022 гг.

| Коэффициент | 2021 г. (КА.Т. 0) | 2022 г. (КА.Т.1) | КА.Т. усл |

| Текущие активы (оборотные), тыс. руб. | 452859 | 601488 | |

| Текущие пассивы (краткосрочные обязательства) тыс. руб. | 4800 | 19915 | |

| Коэффициент текущей ликвидности | 94,3 | 30,2 | 125,31 |

| Изменение коэффициента текущей ликвидности В том числе за счет изменения: | — | -64,1 | |

| — суммы текущих активов | — | 31,01 | |

| — суммы текущих обязательств | — | -95,11 |

Из проведенного анализа получаем общий вывод: на коэффициент текущей ликвидности в большей степени оказывает влияние изменения величины текущих обязательств.

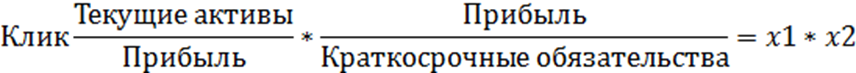

Для более полной и объективной оценки ликвидности можно использовать следующую факторную модель общего показателя:

(1)

где х1 — показатель, характеризующий величину текущих активов, приходящихся на рубль прибыли (обратный показатель рентабельности активов);

х2 — показатель, свидетельствующий о способности предприятия погасить свои долги за счет результатов своей деятельности и характеризующий устойчивость финансов. Чем выше его величина, тем лучше финансовое состояние предприятия.

Рассчитаем данный показатель:

2020 г. КТЛ = 423023/64206 * 64206/4181 = 6,59 * 15,36 = 101,22

2021 г. КТЛ = 452859/105158 * 105158/ 4800= 4,31 * 21,91 = 94,43

2022 г. КТЛ = 601488/134887 * 134887/ 19915= 4,46 * 6,77 = 30,19

Значения рассматриваемого показателя снижается из года в год, но остается высоким и свидетельствует о высокой платежеспособности и устойчивости нашей организации.

Возможные мероприятия по оптимизации ликвидности и платежеспособности быстрого получения денежных средств и сбалансирования денежных потоков:

- Ликвидность баланса и значение коэффициентов ликвидности показывает, что организация может привлекать кредиты на реализацию своих инвестиционных проектов; есть возможность получения авансовых платежей от клиентов, получение товарного кредита (права отсрочки) от поставщика;

- Рекомендуется оптимизировать величину запасов, рассмотреть варианты продажи имеющихся ресурсов для их превращения в денежные средства с целью ускорения оборачиваемости элементов активов.

Библиографический список

1. Дубинина Д. А. Высокая финансовая устойчивость залог инвестиционной активности организации / Д. А. Дубинина, Ю. С. Шевченко // Научное обеспечение агропромышленного комплекса Сборник статей по материалам 73-й научно-практической конференции студентов по итогам НИР за 2017 год. – Краснодар: КубГАУ, 2018. – С. 694-696.2. Липчиу Н. В. Корпоративные финансы и их особенности в сельском хозяйстве: учебник / Н. В. Липчиу, Ю. С. Шевченко. – Краснодар : КубГАУ, 2020. – 164 с.

3. Малука М.С. Платежеспособность и перспективы развития ОАО "Знамя Октября" / М. С. Малука, Ю. С. Шевченко // Научное обеспечение агропромышленного комплекса. Сборник статей по материалам 74-й научно-практической конференции студентов по итогам НИР за 2018 год. 2019. – С. 660-663.

4. Шевченко Ю.С. Финансово-экономическое положение ОАО "Агроном" / Ю. С. Шевченко, А. Е. Реутова // Экономические исследования и разработки. 2019. – № 3. – С. 63-72.

5. Юдина Л. В. Анализ ликвидности ПАО "Магнит" и способы ее повышения / Л. В. Юдина, Ю. С. Шевченко // сборник статей международной научно-практической конференции студентов, аспирантов и преподавателей факультета Финансов и кредита Кубанского государственного аграрного университета: Актуальные проблемы современной финансовой науки. 2019. – С. 222-228.

6. Шевченко Ю. С. Оценка и повышение финансовой устойчивости организации / Ю. С. Шевченко, В. Т. Карапетян // Экономические исследования и разработки. – 2023. – № 2. – С. 139-147.