Abstract: The article presents the results of the assessment of the impact of changes in the efficiency of the organization's cash flow formation on its liquidity and solvency.

Keywords: liquidity, solvency, cash flows, coefficients, balance.

Способность вовремя оплачивать свои обязательства перед поставщиками услуг является наиболее важным фактором, располагающим к себе как надежному клиенту. Эта способность характеризуется платежеспособностью, являющейся ярким индикатором общего финансового состояния, зависящим от эффективной политики управления денежными потоками организации.

Самые разнообразные виды денежных потоков, генерируемые организацией, составляют систему функционирования жизнедеятельности и развития и оказывают прямое влияние не только на платежеспособность, но и на всю деятельность организации. Следовательно, денежные потоки требуют качественного управления и контроля, что в свою очередь требует обеспечения всестороннего и глубокого анализа их использования.

Анализ денежных потоков позволяет выяснить динамику накопления денежных средств, помогает в выборе стратегии формирования активов и источников формирования ресурсов.

Наши исследования проводились по материалам ООО «Кубанский комбикормовый завод» Калининского района. Исследовав состав и динамику активов, можно сделать вывод, что активы организации за период возросли на 66,8 %, за счет высокого роста стоимости внеоборотных активов. Наибольшую долю в структуре активов занимают оборотные активы, доля которых сокращается, вследствие наращивания стоимости внеоборотных активов интенсивнее, чем стоимость оборотных активов.

Источники финансирования в организации представлены собственным и заемным капиталом. Со временем увеличивается доля заемного финансирования, за счет роста краткосрочных кредитов и кредиторской задолженности. Увеличивается зависимость организации от заемного капитала и в будущем могут возникнуть проблемы с обеспечением платежеспособности.

Исследования ликвидности баланса показали, что баланс организации не является абсолютно ликвидным. В 2017 г. и 2018 г. наблюдался недостаток величины запасов для погашения долгосрочных кредитов. В 2019 г. ситуация меняется и у организации наблюдается недостаток денежных средств и финансовых вложений для погашения наиболее срочных обязательств. К концу периода величина запасов стала достаточной для покрытия долгосрочных обязательств организации. Недостаток средств в 2019 г. связан со значительным ростом величины кредиторской задолженности. И если организация примет меры к регулированию ее величины, сможет привести ситуацию в соотношении групп баланса к абсолютной ликвидности.

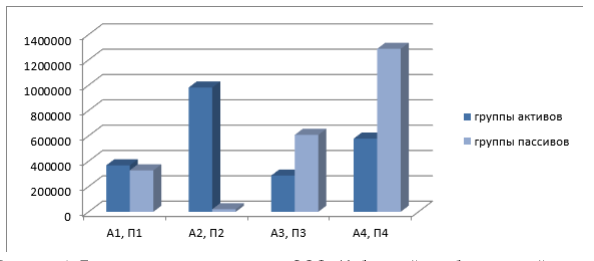

Изобразим соотношения групп активов и пассивов за 2017 г. на рисунке 1.

Рисунок 1. Группы активов и пассивов ООО «Кубанский комбикормовый завод» в 2017 г., тыс. руб.

Итак, мы видим, что по первым двум группам соотношения активы, т. е. средства платежа превышают величину обязательств. По третьей группе соотношения, запасов и долгосрочных кредитов, выявляется недостаток платежных средств. Соотношение четвертой группы характеризует наличие у организации собственных оборотных средств. При расчете перспективной ликвидности выясняется, что недостаток по третьей группе перекрывается избытком средств по первой и второй группе соотношения. Следовательно, ликвидность актива можно охарактеризовать как хорошую.

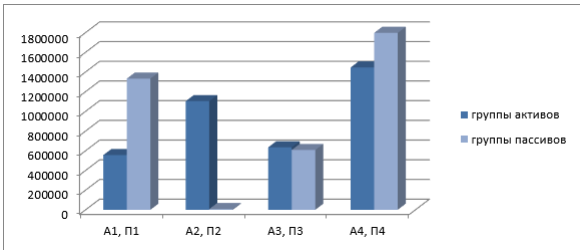

Далее приведем наглядно соотношения групп активов и пассивов за 2019 г. на рисунке 2.

Рисунок 2. Группы активов и пассивов ООО «Кубанский комбикормовый завод» в 2019 г., тыс. руб.

В 2019 г. наблюдается превышение величины наиболее срочных обязательств над наиболее ликвидными средствами организации, т. е. выявлен недостаток средств по первой группе соотношения. Во всех остальных группах требуемое соотношение выполняется. И избыток средств по второй группе может быть использован для погашения срочных обязательств и обеспечивает перспективную ликвидность баланса ООО «Кубанский комбикормовый завод».

Вполне нормальную платежеспособность характеризуют и коэффициенты ликвидности (таблица 1).

Таблица 1

Коэффициенты ликвидности ООО «Кубанский комбикормовый завод»

| Показатель | 2017 г. | 2018 г. | 2019 г. | Отклонение 2019 г. (+/-) от | |

| 2017 г. | 2018 г. | ||||

| Коэффициент текущей ликвидность (1,0-2,0) | 4,76 | 3,09 | 1,72 | -3,04 | -1,37 |

| Коэффициент быстрой ликвидности (0,5-1,0) | 3,85 | 2,36 | 1,30 | -2,55 | -1,06 |

| Коэффициент абсолютной ликвидности (0,2-0,3) | 1,05 | 1,00 | 0,41 | -0,64 | -0,59 |

| Общий коэффициент ликвидности (более 1) | 1,77 | 1,46 | 0,86 | -0,91 | -0,6 |

Все коэффициенты ликвидности за 2017 г. и 2018 г. соответствуют нормативным значениям, даже превышают их. Данная ситуация характеризует организацию как довольно высоко ликвидную и платежеспособную. За анализируемый период показатели значительно сократились и в 2019 г. коэффициент текущей ликвидности не соответствует нормативному значению. Однако все остальные показатели хоть и сократились, но остались в пределах нормативов, а значит, организация сохраняет свою норму ликвидности, и способна погашать текущие задолженности за счёт имеющихся (оборотных) активов.

Для оценки платежеспособности рассчитывается общий показатель платежеспособности который как интегральный показатель характеризует среднюю платежеспособность по организации. В нашем случае показатель снизился и перестал соответствовать нормативу. Следовательно, организация начала испытывать трудности с обеспечением платежеспособности в краткосрочном периоде. Если не принимать соответствующие меры, можно иметь проблемы с устойчивостью и финансовым состоянием.

Платежеспособность во многом зависит от правильного синхронизированного по объему и во времени денежного потока. Чтобы исправить и улучшить платежеспособность организации необходимо осуществлять анализ денежных потоков. Оценивать их величину, проводить оценку их формирования и использования.

Для этих целей используется прямой и косвенный метод оценки. Приведем оценку денежных потоков ООО «Кубанский комбикормовый завод» прямым методом и изучим его динамику за три года в таблице 2.

Таблица 2

Оценка движения денежных потоков ООО «Кубанский комбикормовый завод», тыс. руб.

| Показатель | 2017 г. | 2018 г. | 2019 г. | Отклонение 2019 г. к 2017 г. |

| Сальдо на начало года | -13682 | 31820 | -47752 | -34070 |

| Денежные потоки от текущих операций | ||||

| Поступления – всего | 1661897 | 1883016 | 1960644 | 298747 |

| Платежи – всего | 1448594 | 1763864 | 1647892 | 199298 |

| Сальдо денежных потоков от текущих операций за отчетный год | 213303 | 119152 | 312752 | 99449 |

| Денежные потоки от инвестиционных операций | ||||

| Поступления – всего | 161180 | 614500 | 275520 | 114340 |

| Платежи – всего | 434500 | 13918 | 136438 | -298062 |

| Сальдо денежных потоков от инвестиционных операций | -273320 | 600582 | 139082 | 412402 |

| Денежные потоки от финансовых операций | ||||

| Поступления – всего | 153995 | 177514 | 172005 | 18010 |

| Платежи – всего | 62158 | 945000 | 265407 | 203249 |

| Сальдо денежных потоков от финансовых операций | 91837 | -767486 | -93402 | -185239 |

| Сальдо денежных потоков за отчетный период | 31820 | -47752 | 310680 | 278860 |

Итак, денежные потоки организация формирует по всем видам деятельности. Чистые денежные потоки на начало года в 2017 г. и 2019 г. были отрицательными, однако на конец этих периодов был получен положительный чистый денежный поток.

Сальдо денежных потоков от текущих операций за весь анализируемый период было положительным, следовательно, большую часть чистого денежного потока формируется по основной деятельности организации.

Инвестиционная деятельность имела отрицательный чистый денежный поток только в 2017 г. Остальные года поступления кредитных средств превышали потоки от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам) и прочие платежи. Финансовая деятельность в большей степени формирует отрицательные денежные потоки. Однако в итоге был получен положительный чистый денежный поток по всем видам деятельности в совокупности, который за период увеличился на 278860 тыс. руб.

Оценка денежных потоков включает расчет нескольких коэффициентов, которые характеризуют достаточность на единицу активов, обеспеченность денежного потока, рентабельность, сбалансированность и т. д. Приведем данные показатели для нашей организации ООО «Кубанский комбикормовый завод» в таблице 3.

Таблица 3

Коэффициенты эффективности денежного потока организации

| Показатель | 2017 г. | 2018 г. | 2019 г. | Отклонение 2019 г. к 2017 г. |

| Уровень совокупного денежного потока на единицу используемых активов | 2,07 | 2,17 | 1,38 | -0,69 |

| Уровень удельного объема денежного оборота предприятия на единицу реализуемой продукции | 1,84 | 2,39 | 2,08 | 0,24 |

| Сбалансированность положительного и отрицательного денежных потоков по общему объему | 13682 | -31820 | -31518 | -45200 |

| Коэффициент ликвидности денежных потоков | 1,02 | 0,98 | 1,17 | 0,15 |

| Коэффициент текущей платежеспособности по денежным потокам | 1,15 | 1,07 | 1,19 | 0,04 |

| Коэффициент общей платежеспособности по денежным потокам | 1,01 | 1,01 | 1,15 | 0,14 |

| Продолжительность цикла денежного оборота | 203,1 | 167,6 | 85,3 | -117,8 |

Показатель удельного объема денежного оборота на единицу используемых активов характеризует уровень генерирования денежных потоков в процессе хозяйственной деятельности организации. Данный показатель ООО «Кубанский комбикормовый завод» после повышения в 2018 г. к концу 2019 г. сократился на 0,69 пунктов. Снижение этого показателя в динамике свидетельствует об уменьшении генерирования денежных потоков предприятия в процессе осуществления его хозяйственной деятельности.

Уровень удельного объема денежного оборота на единицу реализованной продукции за рассматриваемый период у нашей организации возрос с 1,84 в 2017 г. до значения в 2,08 в 2019 г. При интерпретации динамики этого показателя следует учесть, что объем реализации продукции составляет преимущественную долю суммы валового положительного денежного потока по текущей деятельности. Следовательно, возрастание удельного объема денежного оборота на единицу реализованной продукции определяется при прочих равных условиях возрастанием суммы валового отрицательного денежного потока, т. е. ростом затрат на производство и сбыт продукции, что характеризуется как отрицательная тенденция. Что и наблюдается в нашем случае.

Показатель сбалансированности положительного и отрицательного денежных потоков сравнивает денежные потоки по объему по предприятию в целом. Как видно из этого уравнения, индикатором несбалансированности отдельных видов денежных потоков, выступает уменьшение суммы денежных активов на конец рассматриваемого периода (в сравнении с их суммой на начало периода). В нашем случае денежные активы на конец периода были больше чем на начало периода только в 2017 г. в дальнейшем наблюдается превышение денежных активов на начало периода от денежных активов на конец периода, что характеризует их снижение.

Коэффициент ликвидности денежных потоков характеризует отношение положительного денежного потока к отрицательному денежному потоку. Значение коэффициента более единицы свидетельствует о превышении положительного потока над отрицательным.

Коэффициент платежеспособности характеризует отношение положительного потока по текущей деятельности к отрицательному. За весь анализируемый период текущая деятельность приносила положительный чистый денежный поток, т. к. показатель имеет значение более единицы.

В итоге рассчитанный цикл оборота денежного потока (финансовый цикл) показал его снижение, что положительно отражается на платежеспособности организации. Показатель с 203 дней в 2017 г. снизился до 85,3 дня в 2019 г.

Проведя всесторонний анализ можно выявить основное направление оптимизации денежных потоков – сбалансирование объемов денежных потоков. Это направление оптимизации денежных потоков предприятия призвано обеспечить необходимую пропорциональность объемов положительного и отрицательного их видов.

Наши исследования показали, что в 2018 г и 2019 г. отрицательные денежные потоки имеют перевес и вызывают недостаток денежных активов для полного погашения необходимых выплат. Однако при сравнении денежных потоков по текущей или основной деятельности положительные потоки полностью покрывают платежи. За исследуемый период ликвидность активов ООО «Кубанский комбикормовый завод» снизилась, что отразилось на ее текущей платежеспособности. Но по значениям показателей быстрой и абсолютной ликвидности, которые находятся в пределах нормативных значений, можно сделать вывод о временных затруднениях с платежеспособностью организации. Наиболее срочные счета и обязательства могут быть погашены в ближайшее время.

Итак, по результатам проведенного анализа предлагаются следующие мероприятия, направленные на поддержание и улучшение платежеспособности организации:

- С целью ускорения привлечения денежных средств сократить сроки предоставления товарного (коммерческого) кредита покупателям; предоставлять ценовые скидки при расчетах по реализованной покупателям продукции в день приобретения; требовать частичную или полную предоплату за произведенную продукцию, пользующуюся высоким спросом на рынке.

- С целью замедления выплат денежных средств целесообразно увеличивать по согласованию с поставщиками сроки предоставления организации товарного (коммерческого) кредита; провести реструктуризацию портфеля полученных финансовых кредитов путем перевода краткосрочных их видов в долгосрочные.

Библиографический список

1. Малука М. С. Эффективность формирования денежных потоков как основа платежеспособности организации / М. С. Малука, Ю. С. Шевченко Ю.С. // Экономические исследования и разработки. 2020. – № 4. – С. 147-153.2. Лебенко Р. Н. Оценка эффективности формирования и использования финансовых ресурсов организаций / Р. Н. Лебенко, Ю. С. Шевченко // Экономика и предпринимательство. 2018. – № 9 (98). – С. 1166-1172.

3. Юдина Л. В. Анализ ликвидности ПАО «Магнит» и способы ее повышения / Л. В. Юдина, Ю. С. Шевченко. // Актуальные проблемы современной финансовой науки. Сборник статей международной научно-практической конференции студентов, аспирантов и преподавателей факультета Финансов и кредита Кубанского государственного аграрного университета. 2019. – С. 222-228.

4. Малука М. С. Платежеспособность и перспективы развития ОАО «Знамя ОКктября» / М. С. Малука, Ю. С. Шевченко // Научное обеспечение агропромышленного комплекса. Сборник статей по материалам 74-й научно-практической конференции студентов по итогам НИР за 2018 год. 2019. – С. 660-663.