Abstract: Analysis of means in Greek the expansion of the object being studied apart into components specific to this object. Economic analysis as a science is a system of specialized knowledge, based on the laws of development and functioning of systems and aimed at knowledge assessment methodologies, diagnostics and forecasting of financial and economic activity of the enterprise.

Keywords: Analysis , capital ,asset, liability, balance

Под финансовым состоянием подразумевается умение компании оплачивать собственную деятельность. Оно характеризуется обеспеченностью экономическими ресурсами, достаточными для стандартного функционирования организации, необходимостью их размещения и отдачей, финансовыми взаимоотношениями с иными юридическими и физическими лицами, платежеспособностью и экономической стабильностью. Экономическое положение может являться стабильным, неустойчивым и переломным. Умение организации вовремя осуществлять платежи, оплачивать собственную деятельность в наращенной базе говорит о его отличном экономическом состоянии. В случае если промышленный и экономический проекты благополучно выполняются, в таком случае это благоприятно влияет на экономическое состояние организации. И напротив, вследствие недовыполнения проекта по изготовлению и реализации продукта совершается увеличение его себестоимости, снижение выручки и суммы прибыли и равно как результат — изменение экономического состояния и платежеспособности. Стойкое экономическое положение в свою очередность проявляет позитивное воздействие в осуществление производственных проектов и предоставление нужд организации необходимыми ресурсами. По этой причине экономическая работа равно как составная часть хозяйственной работы ориентирована на предоставление комплексного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, результат оптимальных соотношений своего и ссудного капитала и более успешного его использования.[1]

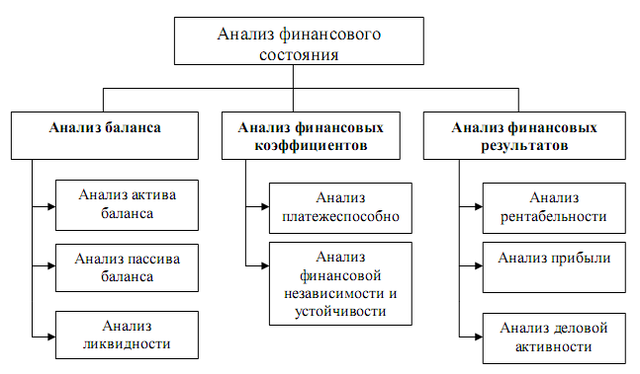

Основными направлениями анализа финансового состояния являются: общая оценка финансового состояния; анализ финансовых результатов; анализ ликвидности баланса.

Рисунок 1. Схема основных направлений анализа финансового состояния

Основная задача финансовой деятельности — решить, в каком месте, когда и как применять экономические средства с целью успешного формирования производства и извлечения максимума доходы.

По данным бухгалтерского баланса определяются следующие основные финансовые показатели: стоимость имущества предприятия, которая выражается величиной итога баланса; стоимость основных средств (итоговая строка раздела I баланса); величина оборотных средств (итоговая строка раздела II баланса); величина собственных средств (итоговая строка раздела III баланса); величина заемных средств – сумма показателей баланса, отражающая долгосрочные и краткосрочные кредиты и займы (сумма итогов IV и V разделов баланса). [2]

Схема аналитического баланса охватывает множество важных показателей, характеризующих статику и динамику финансового состояния предпринимательской организации, что позволяет упростить работу по проведению горизонтального и вертикального анализа основных финансовых показателей деятельности предприятия. В ходе горизонтального анализа определяются абсолютные и относительные изменения величин различных статей баланса за отчетный период, а целью вертикального анализа является вычисление удельного веса показателей в общем итоге баланса предприятия.

Рассмотрим сущность и задачи анализа финансовых результатов. В условиях рыночных отношений целью предпринимательской деятельности является получение прибыли. К финансовым результатам относятся следующие показатели: валовая прибыль, прибыль от продаж, прибыль до налогообложения, прибыль от обычной деятельности, нераспределенная прибыль.[3]

Финансовый результат – это обобщающий показатель анализа и оценки эффективности деятельности предпринимательской организации. Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования организации по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной.

Анализ финансовых результатов деятельности организации включает:

-исследование изменений каждого показателя за анализируемый период;

-исследование структуры соответствующих показателей и их изменений;

-изучение динамики изменений показателей финансовых результатов за ряд отчетных периодов;

-выявление факторов и причин изменения показателей прибыли и их количественная оценка.

По объектам анализа выделяют анализ формирования и анализ распределения и использования прибыли. Анализ формирования прибыли проводится, как правило, в разрезе основных сфер деятельности организации – операционной, инвестиционной, финансовой. Он является основной формой анализа для выявления резервов повышения уровня прибыли.

Анализ распределения и использования прибыли проводится по основным направлениям использования и призван выявить уровень потребления прибыли собственниками и работниками организации, общий уровень ее капитализации и конкретные формы ее производственного потребления инвестиционных целях.[4]

Рассмотрим сущность и задачи анализа ликвидности баланса. Задача анализа ликвидности баланса возникает в связи с необходимостью оценивать кредитоспособность организации , т.е. его способность своевременно и полностью рассчитываться по всем своим обязательствам, так как ликвидность – это способность оплатить свои краткосрочные обязательства, реализуя свои текущие активы.

Ликвидность баланса определяется как степень покрытия обязательств предпринимательской организации ее активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. Например, организация , оборотный капитал которого состоит преимущественно из денежных средств и краткосрочной дебиторской задолженности, обычно считается более ликвидным, чем организация , оборотный капитал которого состоит преимущественно из запасов.

Анализ ликвидности баланса предприятия проводится с помощью таблицы покрытия. В графы этой таблицы записываются данные на начало и на конец отчетного периода по группам актива и пассива. Сопоставляя итоги этих групп, определяют абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода.[5]

Таким образом, с помощью этой таблицы можно выявить рассогласование по срокам активов и пассивов, составить предварительное представление о ликвидности и платежеспособности анализируемой организации. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

Логическим завершением анализа финансовых коэффициентов является рейтинговая оценка деятельности организации. Она определяет как за различные временные периоды деятельности хозяйствующего субъекта, так и в сравнении с конкурентами или среднеотраслевыми показателями. Рейтинговая оценка позволяет на основе ограниченного набора показателей провести быстрый комплексный анализ исследуемых организаций и ранжировать их в зависимости от результатов деятельности. Рейтинговую оценку целесообразно проводить при временных ограничениях, наличии большого количества анализируемых организаций.

Поэтому в настоящее время значительно возрастает роль анализа финансово-хозяйственной деятельности организации, основная цель которого — выявление и устранение недостатков в деятельности организации, поиск и вовлечение в производство неиспользуемых резервов.[6]

Библиографический список

1.Алексеева А.И., Васильев Ю.В. и др. Комплексный экономический анализ хозяйственной деятельности. - М.: КноРус, 2016. - 672с.2.Артеменко В.Г., Белендир М.В. Финансовый анализ. – М.: ДИС, 2015. – 128 с.

3.Банк В.Р., Банк С.В., Тараскина А.В. Финансовый анализ. - М.: ТК Велби, Проспект, 2016. - 344 с.

4.Бланк И.А. Основы финансового менеджмента. Т. 1. - К.: Ника-Центр, 2014. – 720с.

5.Бороненко С.А., Маслова Л.И., Крылов С.И. Финансовый анализ предприятий. – Екатеринбург: Изд. Урал. гос. университета, 2016. – 340 с.

6.Бочаров В.В. Финансовый анализ. – СПб.: Питер, 2015. – 240с.