Abstract: This article presents the results of the analysis of the basics and methods of reputation risk management of commercial banks in Russian and foreign practice. Analyzed, systematized and refined elements and features of the formation of the bank's reputation, indicators and criteria for assessing reputation risk. On the basis of the point-weight method, the criteria for assessing the bank's reputation are determined, which can be divided into three blocks: the image component of reputation; the organizational and functional component and the corporate communication component. The method is tested on the example of a specific commercial bank.

Keywords: commercial bank, management, risk, bank reputation, reputation risk, evaluation method

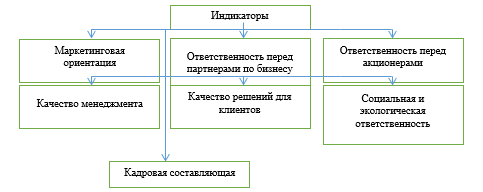

Анализ различных литературных источников, проведенный автором, показал, что используемые методы оценки репутационных рисков предполагают применение различных критериев (индикаторов). Так, Недоспасова В.В. [1] определяет 3 группы показателей (рисунок 1).

Гавришин К.В., Саакова Л.В. [2] приводят 7 групп показателей, которые объединяются в репутационную матрицу (рисунок 2). Посредством этих поаказателей можно оценить репутацию банка разными группами пользователей, а также определить сильные и слабые стороны репутации по каждой группе пользователей и выстроить репутационные профили, которые, в свою очередь, характеризуют репутационные разрывы и репутационные индексы.

Рисунок 1. Показатели оценки репутационных рисков по Недоспасовой В.В.

Рисунок 2. Показатели оценки репутационных рисков по Гавришину К. В.

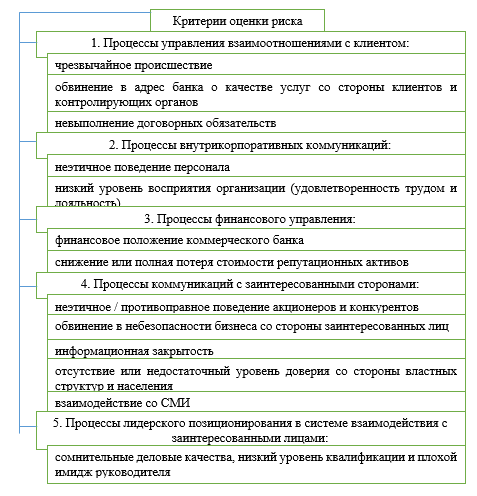

Репутационная карта позволит провести сравнение репутационного профиля банка с профилем банков-конкурентов. Количественную оценку репутации можно определить с помощью репутационного индекса, дающего усрередненную оценку по репутационным факторам или по разным группам пользователей. На целесообразность формирования карт рисков указывают также В.А. Зинкевич и Д.Н. Штатов, предполагая, что ход определения риска цикличен: формируется определенная схема цепочек «угроза — величина риска» без детальной характеристики угроз, далее осуществляется сопоставление стоимостной оценки экспертным методом с привлечением информации по потерям банка, потом цепочка повторяется [2]. Пестриков С.А. [2] группирует критерии оценки риска в пять блоков (рисунок 3).

Рисунок 3. Критерии оценки риска согласно Пестрикову С.А.

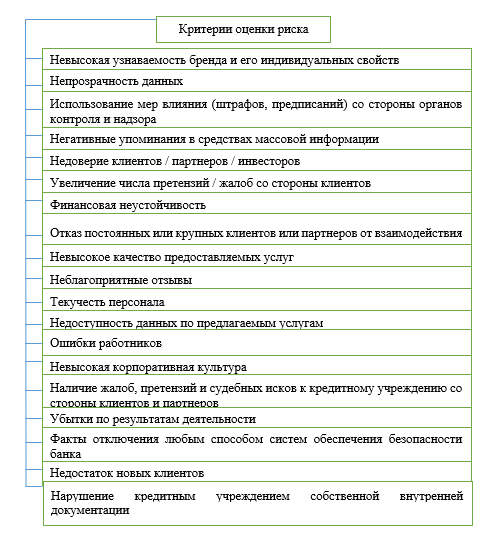

Ким Ю.К., Шамин В.П. [3] в качестве критериев, позволяющих определить угрозу наступления репутационного риска, предлагают использовать критерии, указанные на рисунке 4.

Рисунок 4. Критерии оценки репутационного риска по Ким Ю.К. и Шамину В.П.

Обобщая представленную информацию, можно сделать вывод, что результаты работы банка, его финансовое состояние, система управления рисками и сохранения репутации являются предметом внимания собственников, менеджеров, кредиторов, инвесторов, контрагентов, рейтинговых агентств, государства, ЦБ РФ, т.е. внутренних и внешних пользователей информации. В зависимости от целей и задач анализа для каждой группы могут быть разработаны различные подходы к оценке репутационных рисков [4,7].

Сопоставляя и анализируя различные системы и способы оценки репутационнрого риска коммерческого банка, представим разработанные в рамках балльно-весового метода критерии оценки репутации банка, которые можно разбить на три блока: имиджевая составляющая репутации; организационно-функциональная составляющая и корпоративно-коммуникативная составляющая [5,6]. Апробацию разработанного метода проведем на примере ПАО «Сбербанк».

Имиждевая составляющая будет включать репутацию президента (председателя правления) или управляющего банком, репутацию учредителей и акционеров банка, социально-деловую активность банка, связь банка с криминальными структурами, ведение им опасных финансовых операций, восприятие банка клиентами и контрагентами, позиционирование в системе взаимодействия с заинтересованными лицами.

В таблице 1 представлены критерии балльной оценки имиджевой составляющей репутации коммерческого банка.

Таблица 1

Критерии балльной оценки имиджевой составляющей репутации ПАО «Сбербанк»

| Критерий и значение | Оценка, балл |

| Репутация президента (председателя правления) или управляющего банком | |

| Высокая – все без исключения опрошенные положительно высказались о репутации руководителя банка | 5 |

| Средняя – большинство опрошенных характеризует руководителя как надежного делового партнера | 3 |

| Низкая – большинство опрошенных характеризует руководителя как ненадежного, нечестного делового партнера | -3 |

| Отрицательная – имеется информация об участии руководства в мошеннических действиях, сознательном банкротстве | -10 |

| Репутация учредителей и акционеров банка | |

| Высокая – все без исключения опрошенные положительно высказались о репутации учредителей и акционеров банка | 5 |

| Средняя – большинство опрошенных характеризует учредителей и акционеров банка как надежных партнеров | 3 |

| Низкая – большинство опрошенных характеризует учредителей и акционеров банка как ненадежных, нечестных партнеров по бизнесу | -3 |

| Отрицательная – имеется информация об участии учредителей и акционеров банка в мошеннических действиях | -10 |

| Социально-деловая активность | |

| Высокая – банк является активным участником социально-экономической жизни региона, города, осуществляет софинансирование значимых проектов | 5 |

| Средняя – банк принимает эпизодическое участие в подобных мероприятиях | 3 |

| Низкая – банк не принимает участия в подобных мероприятиях | 0 |

| Связь банка с криминальными структурами, ведение им опасных финансовых операций | |

| Отсутствие – служба безопасности не располагает данными о связи сотрудников банка либо его учредителей с криминальными структурами | 0 |

| Наличие – служба безопасности располагает сведениями о связи сотрудников банка либо его учредителей и акционеров с криминальными структурами | -15 |

| Восприятие банка клиентами и контрагентами | |

| Позитивное — банк осуществляет благотворительную деятельность, участвует в программах развития спорта, облагораживании территории | 5 |

| Нейтральное – население не осведомлено о социальных проектах банка | 0 |

| Негативное – в обществе сложилось отрицательное восприятие банка | -5 |

| Позиционирование в системе взаимодействия с заинтересованными лицами | |

| Высокая – наличие долгосрочной обоснованной стратегии бизнеса, безупречные деловые качества руководства, положительный имидж | 10 |

| Низкая – отсутствие долгосрочной обоснованной стратегии бизнеса, сомнительные деловые качества руководства, отрицательный имидж | 0 |

Аналогично может быть представлен блок, связанный с содержанием и характеристикой критериев оценки организационно-функциональной составляющей репутации коммерческого банка. Данная составляющая будет содержать, по нашему мнению, оценку в баллах финансового состояния коммерческого банка, качество и уровень обслуживания клиентов, переход в процессе деятельности отдельных рисков банка в репутационный риск.

Особенности балльной оценки процессов корпоративно-коммуникативной составляющей включают: взаимоотношения с клиентами банка, внутрибанковские коммуникации, уровень менеджмента, коммуникации со всеми заинтересованными сторонами.

После оценки всех составляющих риска потери репутации банка производим подсчет общего количества баллов формуле:

Бр = 0,4Бимидж + 0,3Борг-функ + 0,3Бкорп-комм (1)

где Бр – общее количество баллов;

Бимидж – сумма баллов, полученных при оценке имиджевой составляющей;

Борг-функц – сумма баллов, полученных при оценке организационно-функциональной составляющей;

Бкорп-комм — сумма баллов, полученных при оценке корпоративно-коммуникационной составляющей.

Весовые коэффициенты модели определены экспертным путем. Экспертами являлись руководящие работники банков и аналитики банковской сферы. В зависимости от суммы баллов коммерческие банки по величине угрозы проявления репутационных рисков группируются в классы (группы) (таблица 2).

Таблица 2

Шкала итоговой оценки репутационных рисков коммерческого банка

| Количество баллов | Класс |

| Свыше 18 | I класс – репутация банка высокая, а уровень репутационных рисков — низкий |

| От 10 до 18 | II класс – репутация банка средняя, отмечается наличие среднего уровня репутационных рисков |

| Менее 10 | III класс – низкая репутация банка, высокий уровень репутационных рисков |

По результатам проведенного анализа в банках, получивших наибольшее количество баллов, уровень репутационного риска оценивается как низкий и, наоборот, в банках последней группы уровень риска признается значительным.

Результаты оценки репутационного риска ПАО «Сбербанк» по предложенному методу на основе тринадцати показателей представлен в таблице 3.

Таблица 3

| ||||||||||||||||||||||||||||||

| Организационно-функциональная составляющая | ||

| 7. Финансовое состояние коммерческого банка | Высокая | 5 |

| 8. Качество и уровень обслуживания клиентов | Средняя | 3 |

| 9. Переход в процессе деятельности отдельных рисков банка в репутационный риск | Высокая | 5 |

| Итого | 13 | |

| Корпоративно-коммуникативная составляющая | ||

| 10. Взаимоотношения с клиентами банка | Средняя | 3 |

| 11. Внутрибанковские коммуникации | Высокая | 5 |

| 12 Уровень менеджмента | Средняя | 3 |

| 13. Коммуникации со всеми заинтересованными лицами | Высокая | 10 |

| Итого | 21 | |

Исходя из представленных в таблицах результатов, можно рассчитать общее количество баллов: Бр = 0,4 × 21+ 0,3 ×13 + 0,3 × 21 = 18,6 = 19 баллов. Данную оценку можно интерпретировать следующим образом: ПАО «Сбербанк» относится к I классу по своей деловой репутации, то есть имеет высокий уровень репутации практически по всем ее составляющим, а также низкий уровень репутационных рисков.

Таким образом, представленный метод позволяет на основе имеющейся открытой информации коммерческого банка достаточно оперативно, точно и с минимальной трудоемкостью оценить репутационный риск на основе трех основных составляющих: имиджевой, организационно-функциональной и корпоративно-коммуникативной. Общая балльная оценка ПАО «Сбербанк» показала и подтвердила наличие для этого универсального банка высокого уровня репутации и низкого уровня репутационных рисков.

Библиографический список

1. Недоспасова В. В. Риск-менеджмент деловой репутации российского коммерческого банка.//Автореферат диссертации на соискание ученой степени кандидата экономических наук – Саратов, 2012. – 20 с.2. Бандурко С. А., Новиков Ю. И. Оценка репутационного риска банка с учетом вызовов современной информационной системы финансового рынка // Банковские услуги. – 2015. – № 8. – С. 25-29.

3. Шамин В. П. Об управлении риском потери деловой репутации в кредитной организации // Бизнес в законе. Экономико-юридический журнал. – 2011. - № 3. – С. 21-26.

4. Зернова Л.Е., Караман А.И. Роль управления банковскими рисками в современных условиях. // Материалы Всероссийской научной конференции молодых исследователей «Экономика сегодня: современное состояние и перспективы развития (Вектор-2018)» - М.: 2017.- с. 60-62.

5. Зернова Л.Е. Проблемы и пути совершенствования деятельности коммерческих банков. // Монография. - 2018 – М .: РГУ им. А.Н. Косыгина, 228 с.

6. Zernova L.E., Ilyna S.I. REGULATION OF BANK RISKS IN THE CONDITIONS OF ECONOMIC INSTABILITY // Наука и инновации -- 2016. - с. 30.

7. Куницын И.И. Управление репутационными рисками коммерческих банков. // Диссертация на соискание ученой степени кандидата экономических наук – Ставрополь – 2017 – 213 с.