Abstract: In order to stimulate the replenishment of the revenue side of the country's budget, the state has introduced additional mechanisms to increase it since 2019. Despite the fairly simple procedure for calculating and paying the tax levied on the tax on additional income from the production of hydrocarbons, it should be noted some aspects related to the procedure for calculating the tax base for this tax. In the medium term, changes in this tax will also affect taxpayers who pay MET. In addition, as a result of the measures implemented, it is planned to cancel certain types of tax benefits levied on MET in relation to specific types of deposits. However, the nature of tax on additional income from production of hydrocarbons is a general stimulating in the operating and exploration and on the other hand, belongs to the category of major sources contributing to the financing of national measures relating to the conservation and reproduction of natural environment.

Keywords: taxpayers, hydrocarbons, oil, gas, tax base, tax loss, corporations, raw materials sector of the economy

Введение. В отраслевом аспекте на территории страны действует значительное количество предприятий, оказывающих значительную роль в части пополнения бюджета налогами и сборами. Одной из основных отраслей промышленности в Российской Федерации является газовая и нефтяная отрасли [1,2]. По данным Минфина России доля нефтегазовых доходов только за 2018 год составляла 46% от всего объема бюджета государства, что свидетельствует о том, что свыше 1/3 доходов консолидированного бюджета зависит от сырьевого сектора экономики [3].

Методика. При исследовании применен общий прием сравнительного анализа, широко используемый в научных экономических исследованиях.

Основная часть. В целях стимулирования пополнений доходной части бюджета страны государство разрабатывает и вводит дополнительные механизмы, способствующие увеличить доход. Таким нововведением является отдельная Глава 25.4 НК РФ «Налог на дополнительный доход от добычи углеводородного сырья» (далее – НДДД УС). По общему порядку данный налоговый режим в виде НДДД УС относится к прямым налоговым платежам и исчисляется к величине суммы дополнительного дохода от добычи данного сырья на каждом из участков недр. Данный налог рассчитывают, как положительная разница между доходами и расходами, полученными на данном участке [4, 5]. Также если сумма минимального налога на участке недр превышает величину налога, который рассчитан в виде разности между доходами и расходами по конкретному участку, то НДДД УС признается равным минимальному значению.

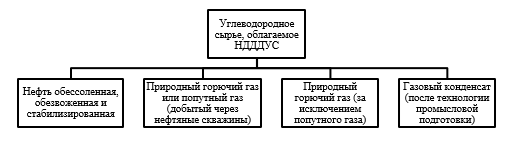

В перечень облагаемого налогом углеводородного сырья (далее — УС) включены объекты, представленные на рис. 1

Рисунок 1. Виды углеводородного сырья, облагаемого режимом НДДД УС.

По общему порядку плательщиком налога является организация (предприятие), которое должно являться пользователем недр на участке недр, а также иметь в наличии разрешения и лицензии на право пользования данными недрами и разрешение на осуществление таких видов деятельности, как:

- поиск, разведка и оценка месторождений УС, а также его добыча на участке недр [6];

- транспортировка УС, добытого на участке недр, подготовка сырья до качества, которое признается товарным в отношении плательщика [7, 8];

- хранение УС, которое добыто на участке недр и создание объектов переработки попутного газа [9];

- сдача в аренду лицу, которое предоставляет услуги плательщику по соответствующим видам деятельности [10, 11].

При этом в налоговом законодательстве четко установлены условия и порядок освобождения от исполнения обязанностей налогоплательщика. Согласно действующему порядку плательщик может подать уведомление о том, что ему необходимо освобождение от исполнения своих обязанностей по уплате налога в налоговый орган по месту постановки на учет как налогоплательщик, относящихся к следующим участкам недр:

- участков недр, где доля извлекаемых запасов всех категорий запасов в общих запасах УС участка (Чг) больше 50% на первое число года подачи уведомления об освобождении от исполнения налоговых обязанностей [12, 13];

- участков недр, которые установлены в положении пп.1, п.1, ст. 333.45 НК РФ, распределены по соответствующим субъектам РФ [14, 15].

В представленном уведомлении указывается наименование участка недр, по которому происходит освобождение от исполнения обязанностей налогоплательщика. При предоставлении уведомления в однократном порядке, применяется форма, утвержденная контролирующим органом в отношении указанного участка и исправление в последующем, не допускается. Максимальный срок подачи уведомления в отношении участков недр — не позднее 31 марта следующего года. По общему порядку налогоплательщики вправе получить освобождение от исполнения обязанностей при применении режима НДДД УС в следующие сроки:

- не ранее 01 числа налогового периода, который предшествовавшему периоду предоставления уведомления, т.е. если уведомление предоставлено не позднее 31 марта года, следующим за годом, когда запасы в первый раз были поставлены на государственный баланс;

- не ранее 01 числа налогового периода, который следует за налоговым периодом представления уведомления, т.е. участки недр, по которым значением Чг свыше 50% на первое число года подачи уведомления, при этом само уведомление подано не позднее 31 декабря предыдущего календарного года (табл. 1).

Таблица 1

Условия и сроки освобождения от исполнения обязанностей налогоплательщика

| Участок недр | Условия освобождения | Срок подачи уведомления на освобождения | Вступление в силу освобождения |

| Участки недр, указанные в ст.333.45 пп.1.п.1 Налогового кодекса РФ | Запасы участков недр поставлены на гос учет до 1 января 2018 г. | до 31 марта 2019 года | с 01.01.2019 г. |

| Запасы нефти, поставленные на учет впервые с 01.01.2018 г. | до 31.03 последующего года, после года постановки запасов на учет впервые | с 01 числа НП, предшествующему НП представления уведомления | |

| Иные категории участков недр | Чг более 50% на 1-е число года подачи уведомления | до 31.12 года, предшествующего, начиная с того, когда организация перестает исполнять обязанности налогоплательщика | с 01 числа НП, следующего за НП представления уведомления |

Следует отметить, что при определении состава объекта обложения при применении режима НДДД УС применяется дополнительный доход от добычи УС на участке недр, который отвечает требованиям, представленным на рис. 2

Рисунок 2. Состав налогооблагаемых объектов по НДДД УС

Следует отметить, что в качестве объектов налогообложения по НДДД УС не признаются участки недр, который частично или полностью включают новое морское месторождение УС. За счет того, что на участке недр происходит добыча УС, то возможно получение дополнительного дохода. Таким доходом в целях определения налоговой базы признается показатель выручки, полученной от реализации УС, уменьшенный на величину соответствующих сумм произведенных расходов при добыче УС, рассчитываемый ежемесячно. Вместе с тем сумма дохода, полученная от сдачи в аренду лицу выполняющему работу налогоплательщику, связанных с реализацией одного или нескольких видов деятельности имущества во время осуществления указанных видов деятельности также включается в расчетную выручку. При этом следует учитывать, что при добыче УС на участке недр возникнут фактические расходы. К такому типу расходов стоит отнести затраты, которые возникли при освоении участка недр и были понесены налогоплательщиком.

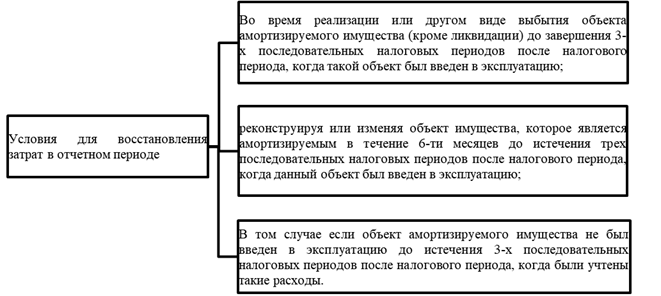

При этом налогоплательщику стоит учитывать, что эти затраты будут признаны налоговым органом, в случае, если они будут соответствовать определенным требованиям. Вместе с тем такие виды расходов в виде стоимости затрат на изготовление, приобретение, сооружение и перевозку амортизируемого имущества, а также приведение его внешнего и внутреннего состояния к пригодному для использования виду, засчитаны ранее в группе фактических расходов подлежат восстановлению в составе полученных доходов. Данные затраты признаются в составе восстановительных расходов и подлежат восстановлению в составе отчетного периода, в котором выполнены условия, представленные на рис. 3.

Рисунок 3. Условия для восстановления сумм произведенных расходов за отчетные периоды по режиму НДДД УС.

Следует отметить, что налогоплательщик вправе уменьшить величину налоговой базы за текущий налоговый период по соответствующему участку недр в случае, если по таким объектам получен убыток [16, 17]. При уменьшении базы учитывается коэффициент индекса убытка, равный 1,163. В том случае если происходит перенос убытка, который был получен более одного налогового периода назад, то данный коэффициент увеличивается в степень, соответствующую порядковому номеру налогового периода, на налоговую базу которого производится перенос данного убытка. При расчете за налоговый период учитывается и период, за который был исчислен убыток. Следовательно, налогоплательщики обязаны хранить первичные документы, подтверждающие величину переносимого убытка [18].

При применении режима НДДД УС предусмотрено право применять и иной вид убытков – исторические (далее — ИУ), к которым относят размер полученного отрицательного финансового результата, полученного в ретроспективном порядке. В частности, данный период означает, что плательщик использующий участком недр при определении налоговой базы вправе применить расчетный финансовый результат к конкретному участку недр, начиная с периода – январь 2011 годи и период, который предшествовал году, в котором возникли обязанности по применению режима НДДД УС. При этом налогоплательщик в праве уменьшить расчетный финансовый результат по налоговому году ретроспективного периода на величину, соответствующую ИУ [19]. В этом случае ИУ определяется с учетом коэффициента, равного 1,163. Вместе с тем по действующему порядку переносе убытка должен учитывать то, что КИУ необходимо возвести в степень, которая будет соответствовать порядковому номеру года ретроспективного периода по НБ, в которой указан перенос суммы убытка. По правилам НК РФ исчисленная сумма налога должна превышать рассчитанную величину минимального налога. При этом минимальный налог соответствует доли, рассчитанной в процентах от минимального размера исчисленной налоговой базы (далее — МНБ). По действующему порядку предусмотрена возможность для налогоплательщиков осуществлять расчет МНБ с применением различных показателей (рис. 4).

Рисунок 4. Порядок уменьшение налоговой базы при расчете МНБ.

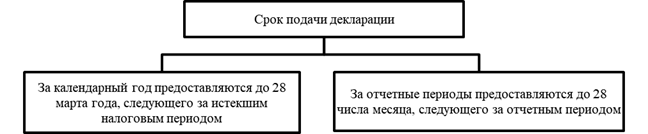

В том случае, если исчисленная величина МНБ будет являться отрицательной, то само значение базы будет признаваться равной нулю. Налоговым периодом по НДДД УС представляет собой календарный год. Также по НДДД УС установлены отчетные периоды, соответствующие: I кварталу, полугодию и 9 месяцев текущего года. При этом взимается налог по ставке 50%. В свою очередь налоговые декларации по НДДД УС предоставляются за отчетные и налоговый периоды по форме, утверждаемой ФНС России [20]. Налогоплательщики представляют декларацию по месту своего нахождения. Если плательщики относятся к категории крупнейших, в этом случае предоставляют сведения по месту учета в качестве крупного налогоплательщика. При этом действующий срок предоставления декларации совпадает с представлением по налогу на прибыль организаций, схематично представлен на рис. 5.

Рисунок 5. Установленные сроки подачи декларации по НДДД УС.

При этом налогоплательщик имеет право уплачивать авансовый платеж по НДДД УС, в соответствии с которым осуществляются по сроку не позднее 28 числа месяца, следующего за отчётным периодом. При этом авансовый платеж подлежит расчету исходя из соответствующей налоговой ставки и полученный дополнительным доходом от добычи УС и учитывается в счет уплаты исчисленной годовой суммы налога. Вместе с тем особенностью при исчислении НДДД УС выступает постепенное снижение пошлины по экспорту, которая к 2024 году составит абсолютное значение равное 0. При этом введенный режим НДДДУ является тестовым и был введен для новых и традиционных регионов добычи. Идея Минфина по введению данного налога заключалась в том, что происходит перераспределение фискальной нагрузки. Стоит отметить, что основная часть данной фискальной нагрузки переносится на последующие этапы разработки месторождений, после того как произойдет их вывод на проектную мощность.

Заключение. Несмотря на достаточно простой порядок исчисления и уплаты налога, взимаемого по режиму НДДД УС, в среднесрочной перспективе Минфином России предложено скорректировать основные элементы данного налога. При этом изменения коснутся не только НДДД УС, но также и затронут налог на добычу полезных ископаемых путем внедрения повышающих коэффициентов для базовой ставки НДПИ. Кроме этого, в результате осуществленных мероприятий, планируется отменить отдельные виды налоговых льгот, взимаемых по НДПИ в отношении конкретных видов месторождений. При этом данные изменения затронут отмену действующих льгот по экспортной пошлине в отношении нефти, в результате чего, плательщик должен применять режим взимания налога по НДДД УС.

Следовательно, введение налога на дополнительный доход от добычи УС помогает решить задачи, связанные с экономическим принуждением пользователей природных ресурсов к более бережному и расчетливому пользованию природными ресурсами государства. При этом характер данного налога является общестимулирующим в сфере эксплуатационных и геологоразведочных работ и с другой стороны, принадлежит к категории основных источников, способствующих финансирование общегосударственных мероприятий, связанные с сохранением и воспроизводством природной окружающей среды.

Библиографический список

1. Gorlanov S.A., Medelyaeva Z.P., Malitskaya V.B., Chirkova M.B., Kostyukova E.I. Content analysis the term “effectiveness” and the concepts of its quantitative characteristics // Indo American Journal of Pharmaceutical Sciences. 2019. Т. 6. № 3. С. 5293-5298.2. Ахмадеев Р.Г., Быканова О.А., Агапова А.А. Налоговое регулирование инвестиционных процессов в экономике//Азимут научных исследований: экономика и управление. 2016. Т. 5. № 3 (16). С. 38-41

3. Пономарева Н. В., Голубцова Е. В. О введении экологического сбора // Финансы. 2015. № 12. С. 29-32.

4. Ващекина И. В. Зарождение кредитной системы в России // Вестник РГТЭУ. – 2013. – № 1 (72). – С. 32–41.

5. Косов М.Е., Харакоз Ю.К. Стратегическое управление затратами как метод увеличения конкурентоспособности//Образование, наука, научные кадры. 2014. № 1. С. 156-159.

6. Дмитриева А.Б. Инновационное развитие экономики и различные формы венчурного бизнеса. Валютное регулирование и валютный контроль. 2014. № 1. С. 52-62.

7. Калачева, О. Н. Особенности Аудиторской проверки создания и использования резерва по сомнительным долгам//Аудитор. -2015. -Т. 1. -№12. -С. 29-33.

8. Александрова Ю.А., Агапова А.А. Особенности проведения налогового мониторинга в Российской Федерации // Научный Альманах ассоциации France-Kazakhstan. 2019. № 2. С. 170-174.

9. Кирюхин В.А., Месаблишвили Д.З. Эксперимент по введению курортного сбора в Российской Федерации: опыт и зарубежная практика // Научный альманах Ассоциации France-Kazakhstan. 2019. № 2. С. 75-78

10. Дмитриева А.Б., Илюхина С.С. Особенности уплаты налога на добавленную стоимость при международных перевозках // Налоги (журнал). 2016. № 1. С. 23-26.

11. Балихина Н. В., Машинистова Г. Е., Харакоз Ю. К. Бюджетирование капитальных вложений // Экономика и предпринимательство. 2017. N 6 (83). С. 496-499.

12. Понкратов В.В. Ресурсный потенциал нефтегазовой отрасли промышленности России и стимулирование повышения эффективности его использования // Экономика. Налоги. Право. 2015. №3. С. 94-101.

13. Kosov M.E., Mashinistova G.E., Kharakoz Yu.K. Features of the organization of managerial cost accounting and cost management//Мировая экономика: проблемы безопасности. 2016. № 1. С. 33-39.

14. Понкратов В.В. Совершенствование налогообложения добычи нефти и газа в Российской Федерации // Журнал экономической теории. 2014. №1. С. 40-52.

15. Понкратов В.В., Поздняев А.С. Налогообложение добычи нефти в России – последствия налоговых маневров // Нефтяное хозяйство. 2016. №3. С. 24-27.

16. Сердюкова Н.В. НДД: проблемные аспекты для экспортеров // Налоговая политика и практика. 2020. № 4 (208). С. 62-63.

17. Земцов Е.А., Лазаренко В.Я. Налог на дополнительный доход от добычи углеводородного сырья: основные элементы налогообложения с 2019 года // Экономические исследования и разработки. 2019. № 11. С. 159-164.

18. Голубцова Е.В. Повышение эффективности налога на добычу полезных ископаемых как инструмента изъятия природной ренты и стимулирования рационального природопользования // Известия Российского экономического университета им. Г.В. Плеханова. 2011. № 5 (5). С. 88-95.

19. Горбунова Е.Н. Совершенствование налоговой политики государства в сфере налогообложения нефтяной отрасли // Современное общество и право. 2020. № 2 (45). С. 49-54.

20. Налог на дополнительный доход от добычи углеводородного сырья. Финансовая газета от 17.08.2018 // [Электронный ресурс]. Режим доступа https://zen.yandex.ru/media/fingazeta/nalog-na-dopolnitelnyi-dohod-dobychi-uglevodorodnogo-syria-5b76b5b0337a2400a8d2f3b0 (дата обращения: 26.12.2020)