Abstract: Utility, as the level of satisfaction received from a product or service - in this case, a result-oriented investment strategy. The level of satisfaction associated with all possible outcomes, whether they lead to scarcity or excess, is known as the investor utility function.

Keywords: investments, optimal portfolio, utility function, risk, profitability.

Введение. В теории инвестиций под предпочтениями инвестора понимается аналитическое или графическое представление сравнительной ценности различных портфелей, выраженное через их ожидаемую доходность и риск. Формализация и количественное представление предпочтений инвестора необходимы для того, чтобы менеджер мог адекватно отразить его интересы при формировании инвестиционного портфеля.

Цель исследования рассмотреть концепцию функции полезности в теории портфельного инвестирования и дать основную характеристику понятий по данной теме научной статьи.

Основная часть. Один из путей, позволяющих формализовать предпочтения инвестора, является подход, который основан на теории полезности [1].

Функция полезности фон Неймана-Моргенштерна, расширение теории потребительских предпочтений, которое включает теорию поведения в отношении дисперсии риска. Он был выдвинут Джоном фон Нейманом и Оскаром Моргенштерном в «Теории игр и экономического поведения» (1944) и вытекает из гипотезы ожидаемой полезности. Он показывает, что когда потребитель сталкивается с выбором предметов или результатов, зависящих от различных уровней вероятности, оптимальным решением будет то решение, которое максимизирует ожидаемую ценность полезности (т.е. удовлетворения), полученную в результате сделанного выбора. Ожидаемая стоимость — это сумма произведений различных коммунальных предприятий и связанных с ними вероятностей. Ожидается, что потребитель сможет ранжировать товары или результаты с точки зрения предпочтений, но ожидаемая ценность будет зависеть от вероятности их появления.

С финансовой точки зрения, это относится к тому, какую выгоду инвесторы получают от доходности портфеля.

Хотя может показаться интуитивным предположение, что все инвесторы хотели бы получить очень высокую прибыль, важно понимать, что такая прибыль обычно требует от инвестора принятия на себя большого количества рисков. Риск и доходность — это компромиссы и линейные отношения.

Традиционно риск на финансовом рынке описывается через понятие волатильности, т.е. стандартного отклонения (как в положительную, так и в отрицательную сторону) доходности от ожидаемого значения [2].

Инвестиции с высоким риском представляют собой высокую вероятность того, что инвестор потеряет все свои деньги. Твердое представление о своих деньгах может помочь инвесторам принимать инвестиционные решения, которые больше подходят их отношениям к риску и инвестиционным стратегиям.

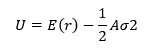

Полезность — это мера относительного удовлетворения, которое инвестор получает от разных портфелей. Мы можем сгенерировать математическую функцию для представления этой полезности, которая является функцией ожидаемой доходности портфеля, дисперсии портфеля и меры неприятия риска.

где, U – полезность;

E (r) – ожидаемая доходность портфеля;

A – коэффициент неприятия риска;

σ2 – дисперсия портфеля.

В теории полезности считается, что критерий для принятия решений определяется принципом Бернулли: инвесторы стремятся максимизировать ожидаемую полезность E(r). Данный принцип отлично согласуется с реальным поведением людей в условиях неопределенности [3].

При определении неприятия риска (A) мы измеряем маржинальное вознаграждение, необходимое инвестору, чтобы взять на себя больший риск. Не склонному к риску инвестору потребуется высокое маржинальное вознаграждение за больший риск. Уравнение полезности показывает следующее:

- Полезность может быть положительной или отрицательной — она безгранична;

- Высокая отдача увеличивает полезность;

- Высокая дисперсия снижает полезность;

- Полезность не измеряет удовлетворенность, но может использоваться для ранжирования портфелей.

Коэффициент неприятия риска, A, положительный для инвесторов, не склонных к риску (любое увеличение риска снижает полезность), он равен 0 для инвесторов, нейтральных к риску (изменения риска не влияют на полезность), и отрицателен для инвесторов, стремящихся к риску (дополнительный риск увеличивает полезность) (рисунок1).

Рисунок 1. Непринятие риска для разных типов инвесторов

Кривая безразличия отображает комбинацию риска и доходности, которую инвестор принял бы при заданном уровне полезности. Для инвесторов, не склонных к риску, кривые безразличия проходят «на северо-восток», поскольку инвестор должен получать более высокую прибыль за увеличение риска и имеет наибольший наклон. У инвестора, который более склонен к риску, кривая безразличия гораздо более пологая, поскольку их требование увеличения прибыли по мере увеличения риска гораздо менее остро.

Мы можем наложить кривую безразличия инвестора на линию распределения капитала, чтобы определить оптимальный портфель инвестора (рисунок 2).

Рисунок 2. Оптимальный портфель с учетом различных функций полезности

Когда непрофессиональному или неквалифицированному инвестору предложат указать свою кривую безразличия или функцию полезности, то он может испытать затруднения. В данной ситуации ему предлагают высказать свои предпочтения по отношению нескольких портфелей, которые заданы характерами ожидаемой доходности и риска. Далее по полученным точкам на плоскости с помощью специальных компьютерных программ строится аппроксимирующее семейство кривых безразличия.

Вывод. Рассмотрение полезности как функции богатства теоретически оправдано, поскольку уровень удовлетворения потребностей и склонность субъекта к риску зависит от запаса богатства тем не менее, подобный подход сложен для применения на практике. Основная проблема состоит в том, что зачастую богатство домашнего хозяйства имеет сложную структуру и включает в себя реальные активы, финансовые активы и человеческий капитал. При этом спрос на каждую из перечисленных форм богатства описывается разными мотивами и решения о приобретении тех или иных активов, несмотря на принцип рационального поведения, принимаются отдельно. Из этого всего следует что, инвестор, осуществляя операций на фондовом рынке оперирует не всем богатством, а только его частью, размер которой выделен не путем решения оптимизационной задачи, а с использованием «правил большого пальца» или по другим мотивам, не связанным с необходимостью получения дохода [6].

Библиографический список

1. Берзон Н.И., Рынок ценных бумаг: учебник. Москва: ЮРАЙТ,2011. - 365 с.2. Олькова А.Е. Формирование портфеля ценных бумаг для частного инвестора на основе функции полезности: дис. канд. экон. наук: 08.00.10: защищена 31.01.18: утв. 13.03.18 / Олькова Анна Евгеньевна. – Москва, 2018. – 16 с.

3. Investopedia. Bernoulli’s Hypothesis, 2019 [Электронный ресурс].

- Режим доступа: https://www/investopedia.com/terms/b/bernoulli_hypothesis.asp

4. Некоторые подходы к разработке региональной промышленной политики Хамзатов В.А., Дикарева И.А. Вестник Академии знаний. 2018. № 5 (28). С. 347-352.

5. Анализ проблем кредитных отношений в работе банка Борисенко Ю.Л., Дикарева И.А. В сборнике: Экономика, управление, финансы: теория и практика. сборник материалов XI-ой международной очно-заочной научно-практической конференции. В 2 т. 2019. С. 113-116.

6. Pompian M. Behavioral finance and investor types: managing behavior to make better investment decisions. John Wiley and Sons Ltd, 2012, 232 p.