Abstract: The article discusses the economic concept of "cash flow", the classification of the cash flows of the organization from a position of financial and management accounting, the factors determining flows of operating, investing, and financial activities of the organization. Special attention is paid to classification of cash flows of business entities from the perspective of the report on movement of funds.

Keywords: cash flow, factor, statement of cash flows, operating activities.

Введение. Важным условием эффективной деятельности любой организации является достаточный объем денежных средств, а также умелое управление денежными потоками, поддержание их сбалансированности во времени с целью обеспечения ликвидности и платежеспособности организации. Информация об общей величине денежных средств и их эквивалентов, которыми располагает организация, не несет в себе с точки зрения аналитики особую ценность. Однако денежные ресурсы являются одним из базовых активов, которые требуют умелого управления. Чтобы информация о денежных средствах могла быть использована менеджерами для оценки эффективности деятельности организации и принятия управленческих решений, она должна быть представлена в разрезе денежных потоков.

Экспериментальная часть. Понятие «денежный поток» является экономической категорией, которую различные экономисты толкуют по-разному и которая не имеет нормативной регламентации ни в международной, ни в российской практике.

Денежный поток («cash flow») в буквальном смысле в переводе с английского – это «денежный поток», «поток наличности». По мнению американского ученого Л.А. Бернстайна «сам по себе не имеющий соответствующего толкования термин «потоки денежных средств» (в его буквальном понимании) лишен смысла» [1, с. 422]. Компания может испытывать приток денежных средств (то есть денежные поступления), и она может испытывать отток денежных средств (то есть денежные выплаты). Более того, эти денежные притоки и оттоки могут относиться к различным видам деятельности – производственной, финансовой или инвестиционной.

Американский ученый Дж. К. Ван Хорн представляет предприятие живым организмом и сравнивает денежные потоки с системой кровообращения живого существа. Он считает, что активы фирмы представляют собой чистое использование денежных средств, а пассивы – чистые источники [2, с. 345-350].

А.К. Абрамян и О.Г. Коваленко определяют денежный поток предприятия «как распределенную во времени последовательность поступлений и расходований, генерируемую на протяжении временного горизонта операций» [3, с. 85; 4, с. 60].

Такие авторы, как С.И. Крылов, А.В. Гутова, А.В. Жарков, Ю. Волошина, Т.Н. Кокина, В.В. Ковалев, Л.А. Сорокина, А.О. Рыбалко [5; 6; 7; 8; 9; 10; 11; 12] определяют денежные потоки как разницу между полученными и выплаченными организацией денежными средствами за определённый период времени. Такой подход к определению денежного потока основывается на формуле денежного баланса, которая предполагает равенство между следующими ее элементами: суммой остатка денежных средств на начало отчетного периода и поступления денежных средств за отчетный период и суммой выбытия денежных средств за отчетный период остатка денежных средств на конец отчетного периода.

Вторая группа авторов И.А. Бланк, В. Солодов, М.Ю. Чикарова,

А.Д. Шеремет, А.Ю. Старостин [13; 14; 15; 16; 17] также как и авторы первой группы определяют денежный поток исходя из элементов денежного баланса, но при этом рассматривают его как единство поступления и расходования денежных ресурсов за определённое время.

То есть, это определение сводит денежные потоки к остатку денежных средств. Данное определение денежных потоков, на наш взгляд, является не точным, поскольку денежные потоки относятся к остаткам денежных средств, которые не характеризуют движение денежных средств, а лишь показывают их наличие на отчетную дату.

Таким образом, денежный поток представляет собой совокупность распределенных во времени объемов поступления и выбытия денежных средств в процессе осуществления операционной, инвестиционной и финансовой деятельности любого субъекта хозяйствования.

Элементами денежного потока является приток денежных средств, равный размеру денежных поступлений, отток денежных средств, равный размеру денежных платежей, сальдо, равное разности между притоками и оттоками, возникающими в результате основной или инвестиционной и финансовой деятельности организации [18; с. 145].

По направленности движения денежных средств различают два вида денежных потоков:

— входящий денежный поток, характеризующий приток денежных средств от всех хозяйственных операций;

— исходящий денежный поток, характеризующий отток (совокупность выплат) денежных средств в процессе осуществления хозяйственной деятельности организации.

Классификация денежных потоков по направленности их движения реализует себя при составлении отчета о движении денежных средств, в котором вся информация о денежных средствах приводится с позиции входящего и исходящего денежного потока.

Однако для целей анализа и управления денежными потоками организации можно выделить и другие признаки их классификации.

Например, Т.В. Логинова дифференцирует денежные потоки по уровню управления:

— денежный поток по организации в целом;

-денежный поток по отдельным структурным подразделениям организации;

— денежный поток по отдельным хозяйственным операциям [19, с. 62-63].

Т.Я. Натепрова в зависимости от уровня достаточности объема денежных потоков различает:

— дефицитный денежный поток;

— избыточный денежный поток.

Дефицитный характеризует такой денежный поток, при котором поступление денежных средств существенно ниже реальных потребностей организации в целенаправленном их расходовании. Даже при положительном значении сальдо денежного потока он может характеризоваться как дефицитный, если эта сумма не обеспечивает плановую потребность, в расходовании денежных средств по всем предусмотренным направлениям хозяйственной деятельности организации.

Избыточный денежный поток характеризует такой денежный поток, при котором поступления денежных средств существенно превышают реальную потребность организации в целенаправленном их расходовании. Свидетельством избыточного денежного потока является высокая величина чистого притока, не используемого в процессе осуществления хозяйственной деятельности организации [20, с. 121].

Для целей составления финансовой отчетности организаций денежные потоки, отражаемые в специальной форме – отчет о движении денежных средств, делятся по видам деятельности субъекта хозяйствования:

— денежные потоки операционной деятельности;

— денежные потоки инвестиционной деятельности;

— денежные потоки финансовой деятельности.

МСФО 7 «Отчеты о движении денежных потоков» дифференцирует все денежные потоки (входящие и исходящие) в разрезе трех видов деятельности: операционной, инвестиционной и финансовой.

Российские субъекты хозяйственной деятельности при составлении финансовой отчетности по национальным положениям бухгалтерского учета (ПБУ) для подготовки отчета о движении денежных средств пользуются Приказом Минфина России от 2 февраля 2011 г. № 11н утверждено ПБУ 23/2011 «Отчет о движении денежных средств» (далее – ПБУ 23/2011). В соответствии с требованиями ПБУ 23/2011, в отчете также как и по требованиям МСФО 7 представляется информация о движении денежных средств и денежных эквивалентов в разрезе текущей, инвестиционной и финансовой деятельности за отчетный период [21; 22].

Более наглядно классификация денежных потоков по ряду признаков, исходя из целей бухгалтерского и управленческого учета представлена в таблице 1.

МСФО 7 четко определяет понятие трех видов деятельности компании, которые могут быть одновременно у каждой компании в зависимости от характера и специфики деятельности:

— Операционная деятельность – это основная деятельность компании, приносящая доходы, которая, главным образом, включает выручку от реализации, а также выплату процентов и налогов. Операционная деятельность как основной источник дохода компании включает все денежные потоки, которые не классифицируются как инвестиционная или финансовая деятельность.

— Инвестиционная деятельность – это приобретение и продажа долгосрочных активов и других финансовых инвестиций, не включенных в состав денежные эквиваленты.

— Финансовая деятельность – это деятельность, которая приводит к изменению в структуре и размере элементов собственного и заемного капитала компании [21].

Таблица 1

Классификация денежных потоков организации для целей бухгалтерского и управленческого учета

| Признак классификации | Классификация |

| Для целей бухгалтерского учета и финансовой отчетности (согласно требованиям МСФО 7, ПБУ 23/2011) [21; 22] | — денежные потоки операционной деятельности (текущей); — денежные потоки инвестиционной деятельности; — денежные потоки финансовой деятельности |

| По направлению движения [21] | — входящий денежный поток (приток); — исходящий денежный поток (отток) |

| По уровню управления [19, с. 62-63] | — денежный поток по организации в целом; — денежный поток по отдельный структурным подразделениям организации; — денежный поток по отдельным хозяйственным операциям |

| По уровню достаточности [20, с. 121] | — дефицитный денежный поток; — избыточный денежный поток |

На объем и структуру денежных потоков влияет значительное количество факторов, которые можно классифицировать по следующим признакам, представленным в таблице 2.

Таблица 2

Факторы, определяющие объем и структуру денежных потоков организации

| Признак классификации | Сущность факторов |

| По источникам происхождения | Факторы внешнего характера – система условий внешней среды, которые влияют на объем и структуру поступления и расходования денежных средств |

| Факторы внутреннего характера – формируются внутри организации и влияют на объем и структуру денежных потоков организации | |

|

По видам деятельности организации | Факторы, генерируемые операционной деятельностью – система условий внешней и внутренней среды, в которой организация ведет свою основную деятельность |

| Факторы, генерируемые инвестиционной деятельностью – система условий внешней и внутренней среды, в которой организация осуществляет операции с долгосрочными активами | |

| Факторы, генерируемые финансовой деятельностью – система условий внешней и внутренней среды, в которой организация осуществляет операции, направленные на изменение размера и структуры собственного и заемного капитала | |

| По направлению движения денежных средств | Факторы, которые определяют объем и структуру позитивного денежного потока – совокупность хозяйственных операций, обуславливающих поступление денежных средств и их эквивалентов |

| Факторы, которые определяют объем и структуру отрицательного денежного потока – совокупность хозяйственных операций, обуславливающих отток денежных средств и их эквивалентов |

Факторы внешнего характера определяют общие условия, в которых функционирует организация: макроэкономическая ситуация, характер законодательства и его направленность на поддержку и развитие предпринимательской деятельности, состояние платежной дисциплины на государственном уровне, конъюнктура рынка сбыта, конъюнктура финансового рынка, исторические и географические предпосылки.

Факторы внутреннего характера зависят от специфики деятельности организации, которая определяет характер осуществляемых хозяйственных операций. При этом более целесообразным будет рассмотрение внутренних факторов через призму операционной, инвестиционной и финансовой деятельности. В таблице 3 представлены соответствующие факторы с их дифференциацией на формирование положительных и отрицательных денежных потоков.

Таблица 3

Виды внутренних факторов с позиции видов деятельности организации

| Факторы, генерирующие положительные денежные потоки | Факторы, генерирующие отрицательные денежные потоки |

| В сфере операционной деятельности: | |

| — организация закупочной деятельности: выбор поставщиков сырья; | — выбор технологии производства: характер продукции, ее качественные характеристики, длительность операционного цикла и его разделение на отдельные составляющие; |

| — организация производственного процесса: выбор технологии производства и высокотехнологичного оборудования; | — определение структуры затрат: соотношение постоянных и переменных затрат в себестоимости продукции; |

| — кредитная политика организации при управлении дебиторской задолженностью; | — численность персонала и политика организации относительно управления трудовыми ресурсами; |

| — организация маркетинговой деятельности: исследование рынков сбыта, определение форм и методов сбыта продукции, рекламная политика организации. | — объем, структура основных средств, политика организации относительно капитальных вложений, амортизационная политика организации. |

| В сфере инвестиционной деятельности: | |

| — инвестиционная политика организации в части финансовых и реальных инвестиций; | — инвестиционная политика организации в части финансовых и реальных инвестиций; |

| — состав инвестиционного портфеля: уровень доходности и ликвидности отдельных финансовых инструментов; | — состав инвестиционного портфеля; |

| — политика организации относительно реализации части основных средств и нематериальных активов. | — состояние основных средств и нематериальных активов и необходимость их обновления. |

| В сфере финансовой деятельности: | |

| — инвестиционная привлекательность организации для внешних инвесторов; | — состав соучредителей (акционеров) организации и их стратегические цели; |

| — политика организации в отношении привлечения долгосрочных и краткосрочных кредитов; | — политика организации по привлечению инвесторов; |

| — структура капитала организации, объем привлеченных банковских кредитов, договорные условия их погашения; | — дивидендная политика организации: уровень и периодичность выплаты дивидендов; |

| — политика организации относительно оплаты кредиторской задолженности поставщиков и подрядчиков; | — объем внешнего финансирования, договорные сроки его погашения и условия. |

| — политика относительно реинвестиции чистой прибыли в капитал организации. | — политика организации относительно акций собственной эмиссии: их выкуп у акционеров. |

Результаты. Учитывая специфику деятельности организации, при составлении отчета о движении денежных средств бухгалтеру следует четко понимать, какие денежные потоки будут относиться к операционной, инвестиционной и финансовой деятельности, для того чтобы можно было их безошибочно дифференцировать при определении соответствующих чистых денежных потоков.

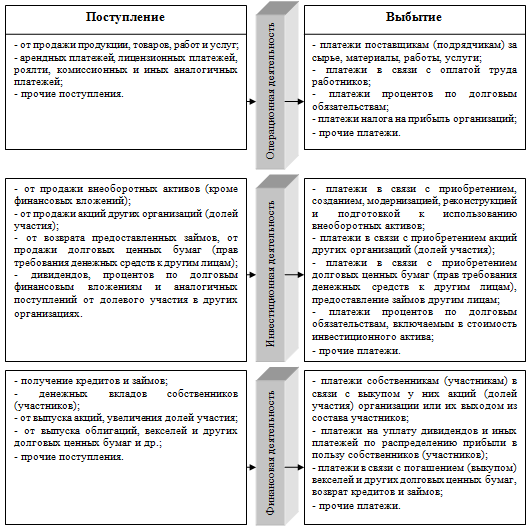

На рисунке 1. нами представлены возможные денежные операции от операционной, инвестиционной и финансовой деятельности, в результате которых у организации могут возникать входящие и исходящие денежные потоки.

Рисунок 1. Классификация денежных потоков субъектов хозяйственной деятельности с позиции отчета о движении денежных средств

Выводы. Оценивая степень генерации денежных потоков организации, руководство в первую очередь должно определить перечень внешних и внутренних факторов, вызывающих приток и отток денежных средств. В результате исследования нами было установлено, что более целесообразным является мониторинг внешних и внутренних факторов в контексте, вызываемого ими движения денежных потоков в результате операционной, инвестиционной и финансовой деятельности. Это позволит изначально на этапе прогнозирования и установления стратегический целей планировать ход определенных операций, которые могут «принести» организации денежные средства, либо наоборот, вызвать их отток. Такая работа руководства даст возможность сгладить отрицательные потоки, вызванные, например, покупкой нового оборудования или вложениями в капитал других организаций, денежными поступлениями от операционной деятельности, либо получением долгосрочного кредита.

В целом, в результате рассмотрения понятия и классификации денежных потоков нами выделены ряд признаков их возможной классификации в целях бухгалтерского и управленческого учета.

Также отдельно выделена классификация денежных потоков организаций с целью составления отчета о движении денежных средств, позволяющая ввести систему субсчетов для дифференциации денежных операций с целью более оперативного составления отчета о движении денежных средств.

Библиографический список

1. Бернстайн Л.А. Анализ финансовой отчетности: теория, практика и интерпретация / Л.А. Бернстайн. Пер с англ. / научн. ред. перевод чл. корр. РАН И.И. Елисеева, Гл. редактор серии проф. Я.В. Соколов. – М.: Финансы и статистика, 2003. – 624 с.2. Ван Хорн Дж. К. Основы управления финансами / Ван Хорн Дж. К. Пер. с англ., гл. ред. серии Я.В. Соколов. – М.: Финансы и статистика, 2005 – 800 с.

3. Абрамян А.К. Теоретическое представление категории «денежные потоки» / А.К. Абрамян, О.Г. Коваленко // Молодой ученый. – 2012. – №1. Т.1. – С. 84-86.

4. Коваленко О.Г. Дефиниция понятия денежные потоки / О.Г. Коваленко // Молодой ученый. – 2009. №2. – С. 56-60.

5. Крылов С.И. Финансовые потоки организации: анализ и прогнозирование: Учеб. пособие / С.И. Крылов. Рос. экон. акад. им. Г.В. Плеханова. Ур. фил. – Екатеринбург: Изд–во Ур. фил. РЭА, 2003.– 88 с.

6. Гутова А.В. Управление денежными потоками предприятия: автореферат дис. кандидата экономических наук: 08.00.10 / Финансовая академия при Правительстве РФ. автореферат дис. кандидата М.:, 2005.

7. Жарков А.В. Классификация денежных потоков коммерческих организаций / А.В. Жарков // Вестник ОрелГИЭТ, 2012. – №1 (19). – С. 23-27.

8. Волошина Ю. Оптимизация денежных потоков / Ю. Волошина // Финансовый Директор. – № 9. – 2008. – С. 11-14.

9. Кокина Т.Н. Учет денежных средств и их использование в коммерческих организациях: автореферат дис. кандидата экономических наук: 08.00.12 / Финансовая академия при Правительстве РФ. автореферат дис. кандидата М.:, 2009.

10. Ковалев В.В. Управление денежными потоками, прибылью и рентабельностью: Учебно-практическое пособие / В.В. Ковалев. – М.: Проспект, 2013. – 336 с.

11. Сорокина Л.А. Анализ денежных потоков на предприятии / Л.А. Сорокина. – М.: ЮНИТИ, 2004. – 216 с.

12. Рыбалко О.А. Понятие денежных потоков в системе управления [Текст] / О.А. Рыбалко // Экономика, управление, финансы: материалы IV междунар. научн. конф. (г. Пермь, апрель, 2015 г.). – Пермь: Зебра, 2015. – С. 192-194.

13. Бланк И.А. Управление денежными потоками [Текст] / И.А. Бланк. – 2-е изд. перераб. и доп. – К.: Ника-Центр. – 2007. – 753 с.

14. Солодов В. Определение денежного потока при оценке инвестиций / В. Солодов // Финансовая газета, 2014 г. – №15. – С.15-19.

15. Чикарова М.Ю. Денежные потоки предприятия: проблемы классификации / М.Ю. Чикарова // Экономический анализ: теория и практика, 2011. – №8. – 16с.

16. Шеремет А.Д. Методика финансового анализа деятельности коммерческих организаций / А.Д. Шеремет, Е.В. Негашев. – М.: ИНФРА – М, 2004. – 307с.

17. Старостин А.Ю. Методики регулирования денежных потоков / А.Ю. Старостин // Молодой ученый. – 2012. – №5. – С. 222-224.

18. Бабаев Ю.А. Бухгалтерский финансовый учет: учебник для вузов / Ю.А. Бабаев. – М.: Вузовский учебник, 2011. – 587 с.

19. Логинова Т.В. Денежные потоки организации и их отражение в российской и международной практике [Текст] / Т.В. Логинова // Актуальные вопросы экономических наук: материалы II междунар. науч. конф. (г. Уфа, апрель 2013 г.). – Уфа: Лето, 2013. – С.62-65.

20. Натепрова Т.Я. Бухгалтерская (финансовая) отчетность / Т.Я. Натепрова, О.В. Трубицына. – М.: Дашков и К, 2011. – 368 с.

21. Международный стандарт финансовой отчетности 7 (IAS 7) «Отчеты о движении денежных средств» [Электронный ресурс]: //Консультант плюс / АО «Консультант плюс». – Режим доступа: http://www.consultant.ru

22. Положение по бухгалтерскому учету «Отчет о движении денежных средств» ПБУ 23/2011 [Электронный ресурс]: приказ Минфина РФ от 02 февраля 2011 г. № 11н //Консультант плюс / АО «Консультант плюс». – Режим доступа: http://www.consultant.ru