Abstract: The article provides an assessment of financial performance and factor analysis of profit types, calculation and evaluation of profitability with the identification of the impact of factors on the return on equity of the organization.

Keywords: profit factors the profitability, the model of DuPont

В условиях нестабильности экономики, кризисных проявлениях, организации вынуждены мобилизовать все имеющиеся внутренние ресурсы, и большую роль в этом процессе играет анализ финансовых результатов деятельности организации.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования организаций по всем направлениям деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Прибыль составляет основу экономического развития предприятия и укрепления его финансовых отношений со всеми участниками хозяйственного процесса [4].

Рассмотрим финансовые результаты и их динамику АО «Сад-Гигант» в таблице 1.

Таблица 1

Финансовые результаты АО «Сад-Гигант»

| Показатель | 2017 г. | 2018 г. | 2019 г. | Темп роста, % | |||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | ||

| Выручка | 3037286 | 100,0 | 2042079 | 100,0 | 3296958 | 100,0 | 108,5 |

| Себестоимость продаж | 1162141 | 38,3 | 855956 | 41,9 | 1168437 | 35,4 | 100,5 |

| Валовая прибыль | 1875145 | 61,7 | 1186123 | 58,1 | 2128521 | 64,6 | 113,5 |

| Коммерческие расходы | 641613 | 21,1 | 533479 | 26,1 | 915442 | 27,8 | 142,7 |

| Управленческие расходы | 70399 | 2,3 | 83788 | 4,1 | 98689 | 3,0 | 140,2 |

| Прибыль от продаж | 1163133 | 38,3 | 568856 | 27,9 | 1114390 | 33,8 | 95,8 |

| Проценты к получению | 2 | 0,0 | 1 | 0,0 | 1470 | 0,0 | — |

| Проценты к уплате | 102820 | 3,4 | 142447 | 7,0 | 115994 | 3,5 | 112,8 |

| Прочие доходы | 33635 | 1,1 | 36158 | 1,8 | 35405 | 1,1 | 105,3 |

| Прочие расходы | 34921 | 1,1 | 58653 | 2,9 | 75282 | 2,3 | 215,6 |

| Прибыль до налогообложения | 1059029 | 34,9 | 403915 | 19,8 | 959989 | 29,1 | 90,6 |

| Чистая прибыль | 1039187 | 34,2 | 400181 | 19,6 | 910560 | 27,6 | 87,6 |

За рассматриваемый период наблюдается небольшое повышение выручки на 8,5 %, при этом себестоимость продаж возросла на 0,5 %. Это позволило организации увеличить валовую прибыль на 13,5 %. Коммерческие и управленческие расходы увеличились на 42,7 % и 40,4 % соответственно. Данное повышение отразилось на прибыли от продаж, которая снизилась на 4,2 %. Организация уплачивает проценты по привлеченным кредитам, и данные платежи увеличились на 12,8 % по сравнению с 2017 г. В целом прочая деятельность не приносит дополнительной прибыли. За все время наблюдения прочие расходы превышали прочие доходы, и к тому же прочие расходы возросли более чем в 2 раза. Итоговые показатели результатов деятельности организации немного сократились по отношению к 2017 г. Чистая прибыль в 2019 г. составила 87,6 % от уровня 2017 г.

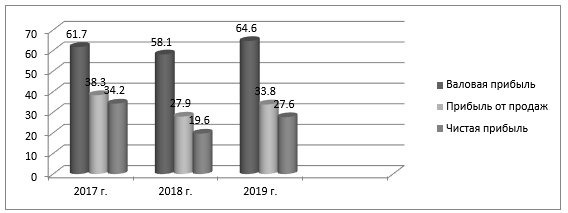

Отразим наглядно структуру финансовых результатов деятельности, рисунок 1.

Рисунок 1. Динамика изменения доли различных видов прибыли в выручке организации, тыс. руб.

Рисунок показал, что за анализируемый период возросла доля валовой прибыли в составе выручки, все остальные виды прибыли сократили свою долю. Однако наименьшие результаты организация имела в 2018 г. На рисунке заметно, что выявляется большая разница между долей валовой прибыли и прибыли от продаж. Значит, организация имеет большие размеры управленческих и коммерческих расходов. Следовательно, управленческому персоналу следует обратить внимание на эти расходы, пытаясь их снизить и оптимизировать. Такое же негативное влияние на финансовый результат оказывает прочая деятельность, об этом свидетельствует более низкая доля чистой прибыли по отношению к прибыли от продаж.

В управленческой деятельности применяется финансовый анализ для исследования экономических процессов и экономических отношений. Наряду с другими методами проведения анализа прибыли (структурный; динамический; индексный; сравнительный) факторный анализ изучает влияние на прибыль различных факторов. Так проведение факторного анализа прибыли от продаж позволяет: выявить и оценить резервы повышения эффективности производства; разработать управленческие решения по эффективному использованию производственных факторов [3].

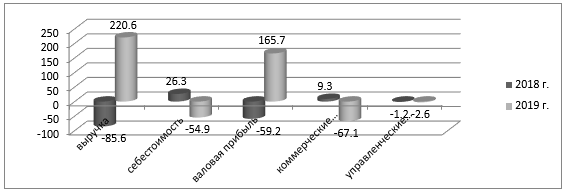

На рисунке 2 представлены направления влияния факторов на прибыль от продаж АО «Сад-Гигант».

Рисунок 2. Факторный анализ прибыли от продаж АО «Сад-Гигант», %

Итак, в 2018 г. по сравнению с 2017 г. прибыль от продаж сократилась в целом на 51,1 %. На рисунке видно, что наибольшее значение в этом сокращении имеет изменение выручки, которая сократилась на 85,6 %. Сокращение себестоимости и коммерческих расходов в этом периоде позволило увеличить прибыль от продаж на 26,3 % и 9,3 % соответственно. В 2019 г. наблюдается обратная картина – прибыль от продаж увеличилась на 96 % по сравнению с 2018 г. Это произошло из-за увеличения выручки на 220,6 %. Все остальные составляющие прибыли от продаж отрицательно влияли на ее рост. Так рост себестоимости сократил прибыль на 54,9 %, рост коммерческих и управленческих затрат на 67,1 % и 2,6 % соответственно.

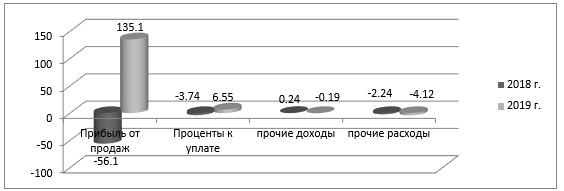

Влияние факторов прочей деятельности на прибыль до налогообложения представлены на рисунке 3.

Рисунок 3. Факторный анализ прибыли до налогообложения АО «Сад-Гигант», %

Результаты проведенного анализа показали, что наибольшее влияние на прибыль до налогообложения оказывают результаты по основному виду деятельности. В 2018 г. отрицательное влияние оказало снижение прибыли от продаж на 56,1 %. Остальные факторы прочей деятельности сократили прибыль до налогообложения еще на 5,74 %, и в целом сокращение показателя составило 61,8 %. В 2019 г. прибыль от продаж возросла на 135,1 %. и оказала самое большое влияние на последующий вид прибыли – прибыль до налогообложения. Положительно отразилось на прибыли снижение процентов к уплате. Отрицательно влияло снижение прочих доходов и рост прочих расходов. Однако это не помешало прибыли до налогообложения в 2019 г. по сравнению с 2018 г. возрости на 137,6 %.

Рентабельность можно рассмотреть как инструмент оценки эффективности управления организации, так как получение высокой прибыли и достаточного уровня доходности во многом зависит от правильности и рациональности принимаемых управленческих решений в области распределения финансовых потоков. Поэтому рентабельность можно рассматривать как один из критериев качества управления. По значению уровня рентабельности можно оценить долгосрочное благополучие предприятия, т.е. способность предприятия получать достаточную прибыль на инвестиции.

Рассмотрим показатели рентабельности АО «Сад-Гигант» в таблице 2.

Таблица 2

Показатели рентабельности АО «Сад-Гигант», %

| Показатель | 2017 г. | 2018 г. | 2019 г. | Отклонение, ± |

| Рентабельность производства | 62,1 | 38,6 | 51,1 | -11,0 |

| Рентабельность продаж | 38,3 | 27,9 | 33,8 | -4,5 |

| Рентабельность по чистой прибыли | 55,4 | 27,2 | 41,7 | -13,7 |

| Рентабельность имущества | 29,0 | 14,0 | 26,7 | -2,3 |

| Рентабельность внеоборотных активов | 56,3 | 28,4 | 57,5 | 1,2 |

| Рентабельность оборотных активов | 60,0 | 27,5 | 50,0 | -10,0 |

| Рентабельность собственного капитала | 34,3 | 15,4 | 34,2 | -0,1 |

Почти все виды рентабельности за анализируемый период снизились вследствие снижения всех видов прибыли, которые участвуют в расчетах. Наименьшими все показатели рентабельности были в 2018 г., к 2019 г. они возросли, но не достигли уровня 2017 г. Рентабельность производства продукции снизилась на 11 п. п., рентабельность продаж на 4,5 п. п. В 2019 г. также произошло сокращение показателей доходности имущества и его элементов, а именно снизилась рентабельность имущества на 2,3 п. п., рентабельность оборотных активов сократилась – на 10 п. п. Рост отмечен только у рентабельности внеоборотных активов – на 1,2 п. п. Но следует отметить, что все показатели имеют довольно высокие значения для сельскохозяйственной организации плодоводства. АО «Сад-Гигант» одно из крупных успешных передовых хозяйств края.

Факторный анализ, предложенный фирмой «DuPont» – способ управления рентабельностью активов через разложение коэффициента рентабельности на факторы, отражающие различные аспекты деятельности организации.

Формула расчета рентабельности собственного капитала имеет вид[1]:

ROE= ЧП/СК = ЧП/В ´ В/А ´ А/СК (1)

где ЧП – чистая прибыль,

В – выручка,

А – активы,

СК – собственный капитал.

При разложении формулы рентабельности собственного капитала получаем рентабельность продаж по чистой прибыли, оборачиваемость активов и коэффициент финансовой зависимости, которые вместе характеризуют одновременно три вида деятельности: операционную, инвестиционную и финансовую.

Проведем факторный анализ рентабельности собственного капитала АО «Сад-Гигант» с помощью трехфакторной модели Дюпона. В таблице 3 представлены исходные данные для расчетов и результаты расчетов.

Таблица 3

Факторный анализ рентабельности собственного капитала

| Показатель | 2017 г. | 2018 г. | 2019 г. | Отклонение | |

| 2018 г. 2017 г. | 2019 г. 2018 г. | ||||

| Данные для расчета | |||||

| Выручка, тыс. руб. | 3037286 | 2042079 | 3296958 | -995207 | 1254879 |

| Чистая прибыль, тыс. руб. | 1039187 | 400181 | 910560 | -639006 | 510379 |

| Среднегодовая величина активов, тыс. руб. | 3623039,5 | 4041500,5 | 4114010 | 418461 | 72509,5 |

| Среднегодовая величина собственного капитала, тыс. руб. | 2507995 | 2815609 | 2633927 | 307614 | -181682 |

| Результаты факторного анализа | |||||

| Рентабельность продаж по чистой прибыли,% | 34,2 | 19,6 | 27,6 | -14,6 | 8,0 |

| Коэффициент оборачиваемости активов | 0,838 | 0,505 | 0,801 | -0,333 | 0,296 |

| Коэффициент финансовой зависимости | 1,445 | 1,435 | 1,562 | -0,01 | 0,127 |

| Рентабельность собственного капитала, % | 34,3 | 15,4 | 34,2 | -18,9 | 18,8 |

За период с 2017 г. по 2018 г. снижение рентабельности собственного капитала на 18,9 п. п. обусловлено снижением операционной деятельности, т. е. сокращением оборачиваемости активов, и резким снижением доли чистой прибыли в выручке, т. е. рентабельности продаж по чистой прибыли. В период с 2018 г. по 2019 г. наблюдалось противоположное изменение рентабельности собственного капитала, рост обусловлен увеличением чистой прибыли и ее долей в выручке, ускорением оборачиваемости активов организации, которое напрямую зависит от величины полученной выручки.

Таким образом, факторный анализ, как видов прибыли, так и рентабельности собственного капитала выявляет те факторы, которые должны стать объектом наблюдения и управления в целях определения путей и направлений роста финансовых результатов деятельности организаций.

Библиографический список

1. Алтухова М. В. Как оценить бизнес-модель компании / М. В. Алтухова // Справочник экономиста. – 2014. – № 3. [Электронный ресурс]: URL: http://www.profiz.ru/se/3_2014/bisne_model/2. Бондарь А. М. Финансовые результаты сельскохозяйственного предприятия Учхоз «Кубань» КубГАУ / А. М. Бондарь, Ю. С. Шевченко // Материалы III международной научно-практической конференции «Экономика и общество в условиях модернизации». 2018. – 2018. – С. 4-8.

3. Горелко О. А. Комплексная методика анализа и оценки финансовых результатов деятельности организации / О. А. Горелко, Ю. С. Шевченко // Экономика и предпринимательство. – 2018. № 11 (100). С. 1047-1052.

4. Шевченко Ю. С. Финансовые результаты и их влияние на эффективность деятельности организаций: монография / Ю. С. Шевченко. – Краснодар : КубГАУ, 2019. – 85 с.

5. Шевченко Ю. С. Влияние изменений финансовых результатов деятельности на финансовую устойчивость организаций / Ю. С. Шевченко // Сборник научных трудов по материалам II Всероссийской научно-практической конференции «Проблемы и перспективы социально-экономического развития регионов Юга России». – Майкоп: АГУ, 2015. – С. 152-158.