Статья выполнена под научным руководством к.э.н., доцента Харакоз Ю.К., кафедра "Мировой экономики", Дипломатическая академия МИД России

Abstract: The article is devoted to the analysis of the current state of housing construction in China. This industry is an integral part of the development of the Chinese economy, but recently a number of problems have been observed in the sector. The article outlines the measures taken by the PRC government to regulate the industry, and also analyses the financial statements of a number of Chinese construction companies in order to identify the downsides of these developers. The last part of the study outlines the prospects for the Chinese real estate market.

The article was written under the supervision of Candidate of Economic Sciences, Associate Professor Harakoz Y. K., Department of World Economy, Diplomatic Academy of the Russian Ministry of Foreign Affairs.

Keywords: China, construction sector, developer, financial performance.

Введение

Рынок недвижимости КНР является одним из примеров наиболее развитых моделей строительного сектора в мире. За несколько десятилетий реформ, направленных на стимулирование рыночной экономики, данная отрасль не только привлекла достаточно инвестиционного капитала для стабильного развития, но и позволила обеспечить население качественным и доступным жильём. Однако несмотря на активное развитие, строительная отрасль Китая не лишена проблем.

Начиная с осени 2021 г. в различных информационных источниках публикуются сообщения о банкротстве китайского девелопера Evergrande Group [1]. Компания, являющаяся китайским холдингом и одним из крупнейших застройщиков на рынке, объявила о возможном дефолте по собственным долгам 31 августа 2021 года, и уже в октябре пропустила сроки выплат по облигационным займам. Данный случай не являлся исключением: многие застройщики КНР нарушают установленные правительством целевые показатели в отношении финансовой отчётности, а темпы роста рынка начинают замедляться.

Целью данной работы является анализ китайского рынка недвижимости на примере крупнейших застройщиков. Для достижения поставленной цели были решены следующие задачи:

- проанализировать проблемы строительного сектора КНР;

- провести сравнительный анализ финансовых показателей ряда застройщиков;

- оценить перспективы рынка недвижимости Китая.

Методологическая основа исследования

В данной работе использовались общенаучные методы исследования, в частности методы сравнительного анализа, метод сравнений и аналогий, метод обобщений.

Основная часть исследования

Во-первых, необходимо отметить национальные приоритеты страны в развитии отрасли гражданского строительства. С 2002 по 2019 г. инвестиции в строительство недвижимости выросли с 7% до 13% от ВВП страны [2]. Учитывая взаимное влияние строительного, финансового и ресурсного секторов, общий процент результатов отрасли составлял чуть менее 30% от ВВП на 2017 год, в то время как в США данный показатель едва превышал 16% [3].

Такое внимание к строительному сектору объясняется несколькими историческими причинами: активной поддержкой отрасли государством в рамках реформ с конца 1980-ых гг.; высоким спросом на жильё по мере увеличения благосостояния населения; ростом уровня урбанизации. На протяжении нескольких десятилетий правительство активно поддерживало расширение жилищного строительства посредством льготной ипотеки для семей и высоких дотаций застройщикам.

Однако на данный момент у китайского рынка недвижимости имеется ряд проблем, одна из которых сокращение спроса. По данным исследований, количество населения, остро нуждающееся в жилье, значительно сокращается: более 90% домохозяйств в Китае владеют недвижимостью, а около 25% имеют два и более объекта недвижимости во владении [2].

Другую сложность представляет значительный разрыв стоимости жилья в зависимости от региона страны: в городах первой линии (Пекин, Шанхай, Тяньцзинь, и др.) стоимость квадратного метра жилья может превышать таковую в городах второй и третьей линии в 2,5 и 3 раза соответственно [4]. Однако несмотря на более низкие цены на недвижимость в менее развитых регионах, их заселённость оказывается намного ниже. Так, процент незаселённых домов в городах этих линий достигал более 20% в 2017 году [5].

Китай сталкивается с феноменом так называемых «городов-призраков» – полностью застроенных под жильё пространств без проживающего в них населения [6]. Данное свидетельствует о главной проблеме китайского рынка недвижимости: постепенное уменьшение спроса на фоне слишком высокого предложения. Чрезмерные инвестиции в строительный сектор экономики на протяжении длительного времени привели к тому, что рынок стал не способен регулироваться самостоятельно. Данный факт усугубился традиционно высоким субсидированием строительной отрасли со стороны правительства КНР. Как результат, появилась необходимость введения искусственных ограничений с целью регулирования предложения.

Данный факт стал наиболее очевидным летом 2020 года, когда правительство Китая предприняло попытку контроля над задолженностью застройщиков и ввела три требования к финансовой деятельности в случае, если компания хочет иметь право рефинансироваться [7]:

— Отношение обязательств к активам за исключением авансовых поступлений по проектам не должно превышать 70% (характеризует зависимость компании от внешних источников заимствования);

— Отношение обязательств к собственному капиталу компании не должно превышать 100% (является коэффициентом финансового левериджа в финансовом анализе);

— Отношение денежных средств к краткосрочным обязательствам должно превышать 100% (является эквивалентом быстрой ликвидности в финансовом анализе).

По состоянию на октябрь 2021 года 14 из 30 крупнейших застройщиков нарушили по меньшей мере один из данных критериев, что должно указывать на неблагоприятную конъюнктуру рынка [8].

В то же время, есть причины утверждать, что данные показатели не являются надёжными индикаторами для оценки финансового положения компаний. Так как сектор строительства в целом подразумевает длительную оборачиваемость капитала (в Китае срок продаж жилья может достигать 200-300 дней [9]), то требование наличия у девелоперов больших запасов денежных средств не является реалистичным. Таким образом, третье требование правительства к застройщикам не является значимым для оценки платежеспособности.

По той же причине можно утверждать, что традиционные для финансового анализа показатели общей и текущей ликвидности будут более приемлемыми для компаний данной отрасли. Так как данные показатели отражают способность застройщика погасить свои обязательства в кратко- и долгосрочной перспективе, то устойчивые значения ликвидности будут соответствовать выполнению первого критерия отношения обязательств к активам.

Для сравнительного анализа результатов финансовой деятельности китайских застройщиков были выбраны три компании: China Evergrande Group, Country Garden Holdings и Shanghai Construction Group Co. Ltd. и. В то время как China Evergrande Group и Country Garden Holdings являются публичными акционерными компаниями, Shanghai Construction Group является государственной компанией, находящейся во владении Шанхайского муниципалитета.

Выбор данных застройщиков обусловлен необходимостью выявления зависимости между формой собственности компании и её финансовым положением, а также поиском закономерностей у компаний со схожим рыночным положением.

На основе финансовой отчётности компаний был проведён сравнительный анализ по пяти показателям:

— общая ликвидность (Отражает способность предприятия погашать как краткосрочные, так и долгосрочные обязательства. Для компаний строительного сектора показатель должен превышать 1,00.);

— текущая ликвидность (Отражает способность компании погашать краткосрочные обязательства. Для компаний строительного сектора показатель должен превышать 1,00.);

— рентабельность собственного капитала (ROE (Return on Equity) характеризует эффективность использования привлечённых заёмных средств. В Западной Европе данный показатель для строительных компаний в среднем составляет 12,06%. [10]);

— коэффициент заёмного капитала (Показывает, какую часть средств компании составляют заёмные средства.);

— прибыльность на акцию (Показывает количеств средств, выплаченных держателям акций в расчёте на одно обязательство. Данный критерий должен отразить изменение интереса инвесторов к компании. В рамках исследования допущено изменения цены акций не более чем на 20% в годовом исчислении.)

Выбор данных показателей основан на исключении установленных правительством Китая требований в 2020 г. ввиду предположения, что данные целевые показатели не являются реалистичными для данной отрасли. Анализ проводился на основе данных за 2015-2020 гг. Результаты вычислений за 2020 г. приведены в таблице (Таблица 1).

Таблица 1

Результаты анализа финансовой отчётности за 2020 г.

| Показатель Компания | Общая ликвидность | Текущая ликвидность | ROE,% | Заёмный капитал | Прибыль на акцию, долл. США |

| China Evergrande Group | 1,26 | 1,26 | 8,96 | 0,02 | 0,09 |

| Country Garden Holdings | 1,17 | 1,16 | 21,06 | 0,03 | 0,25 |

| Shanghai Construction Group Co. Ltd | 1,16 | 0,84 | 9,75 | 0,01 | 0,05 |

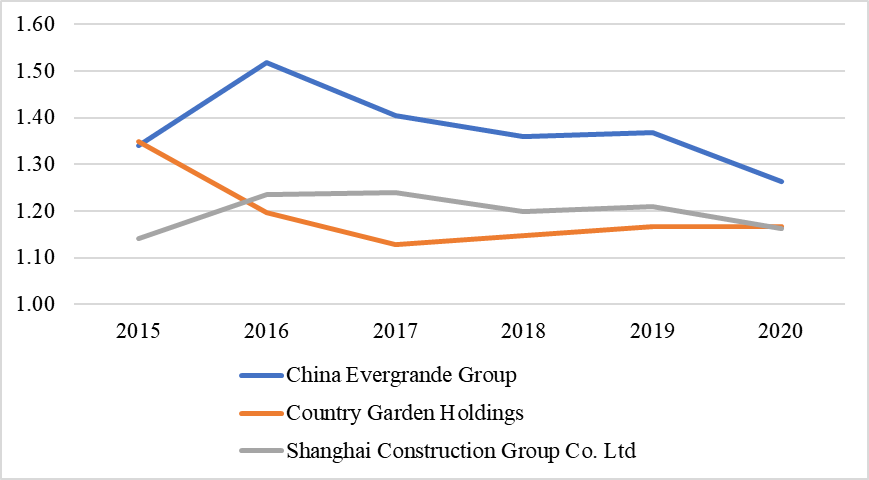

На основе анализа было выявлено, что Evergrande обладал самыми высокими показателями общей и текущей ликвидности в 2015-2020 гг., что указывало на способность погасить краткосрочные обязательства в любой промежуток времени (Рисунок 1). Показатель рентабельности собственного капитала у Evergrande оказался ниже в долгосрочной перспективе, чем у Country Garden Holdings, что говорит о меньшей способности эффективно распоряжаться привлечёнными средствами инвесторов, однако в 2015, 2017 и 2018 гг. данный коэффициент у Evergrande превышал таковой у Shanghai Construction, что говорит о преимуществе в использовании привлечённого капитала. Показатели заёмного капитала у Evergrande не превышали таковые у других компаний, за исключением 2018 г. при значении 0,05. Стоит отметить, что именно 2018 г. компания показала наибольший коэффициент рентабельности капитала, так что данное превышение значения несущественно отразилось на финансовой деятельности.

Рисунок 1. Сравнительные показатели общей ликвидности компаний

Таким образом, результаты анализа не показали существенных отклонений показателей Evergrande от таковых у других компаний. Одновременно, Evergrande, как и другие застройщики, показали достаточные коэффициенты ликвидности (более 1,0), рентабельности капитала (6% и более), а также низкие коэффициенты задолженности (менее 0,05).

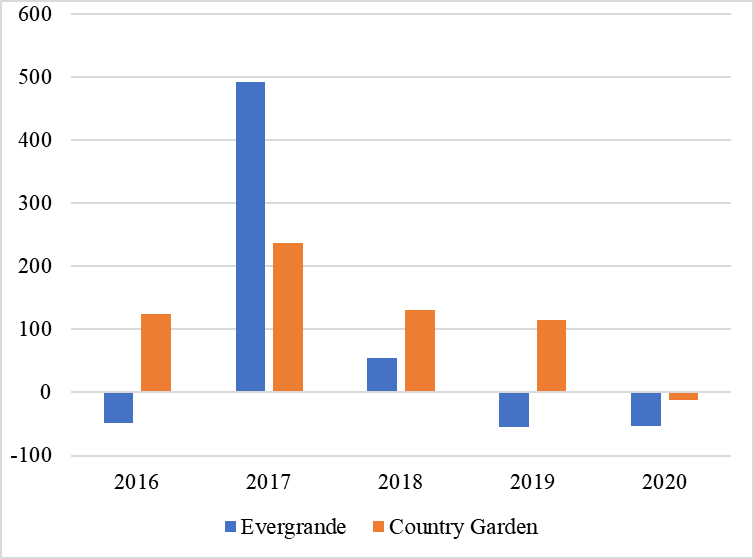

Полученные результаты также показывают, что форма владения компанией не создаёт значительных различий в результатах финансовой отчётности, однако именно две рассматриваемые частные компании, Evergrande и Country Garden не смогли соответствовать правительственным критериям. В связи с этим должно быть высказано предположение, что инвестиционный интерес к этим застройщикам должен был изменяться прямо пропорционально. В реальности же данное предположение не оказывается правдивым. В то время как цена акций Evergrande упала более чем в 2 раза в 2020 г., цена акций Country Garden сократилась лишь на 0,04 долл. США (12%). Данное указывает на сохранение инвестиционной привлекательности компании (Рисунок 2).

Рисунок 2. Изменение цен акций Evergrande и Country Garden, %

Таким образом, различия в стоимости акций в основном объясняются репутационными издержками, которые понесла компания Evergrande, так как проблемы именно этого холдинга подверглись широкой огласке в средствах массовой информации.

Не последнее значение имеет также состав акционеров исследуемых компаний. Одним из миноритарных акционеров Evergrande является Джек Ма, глава китайской компании интернет-коммерции Alibaba, которая подверглась ряду ограничений со стороны правительства в вопросах антимонопольной практики [11].

Таким образом, вероятным является предположение, что усиление регулирования является попыткой правительства Китая взять под контроль резкое расширение рыночных практик в отрасли. Широкое освещение финансовых проблем Evergrande, основанных в большинстве своём на невозможности соответствия правительственным критериям, может быть связано с размерами компании и составом акционеров.

По всей вероятности, в последнее время правительство КНР начало осознавать остроту проблем рынка: предложение недвижимости не может расти без соответствия спросу, что создаёт необходимость принятия мер по сокращению предложения путём введения искусственных ограничений.

Таким образом, можно предположить некоторые тенденции китайского рынка строительства.

Во-первых, есть вероятность ужесточения мер регулирования по отношению к частным застройщикам Китая, что приведёт к дальнейшим банкротствам, в особенности тех компаний, которые не будут соответствовать введенным показателям. Есть вероятность, что данная тенденция приведет к ряду поглощений мелких компаний государственными холдингами.

Во-вторых, ограниченные возможности развития на внутреннем рынке могут поспособствовать стремлению китайских застройщиков к более активным действиям на международном рынке, в том числе в рамках инициативы «Один пояс – один путь». Данное предположение также основывается на уже имеющейся тенденции к экспорту услуг строительных компаний. Например, в 2019 году китайские компании, входящие в топ-30 зарегистрированных строительных групп, получили почти 45 560 млн. долл. США дохода за пределами внутреннего рынка, что составляет примерно 7% их совокупного дохода [12]. На данный момент азиатский рынок является крупнейшим экспортером строительных работ в мире, и данный тренд может усилиться в будущем.

Заключение

В данной работе была проанализирована конъюнктура китайского рынка жилого строительства на примере крупных застройщиков. В результате рассмотрения общей ситуации на рынке и сравнительного анализа финансовой отчётности крупных компаний были сделаны следующие выводы:

— Основной проблемой китайского рынка недвижимости является чрезмерное предложение на фоне низкого спроса;

— Ограничения на деятельность строительных компаний имеют цель усиления контроля над отраслью, но не имеют достаточного основания;

— Основные финансовые показатели строительных компаний в основном не нарушают допустимые нормы, характерные для данного сектора;

— Тенденция к усилению контроля над застройщиками Китая может сохраниться;

— Экспорт строительных услуг китайских застройщиков сохранится в будущем.

Библиографический список

1. Kenneth S. Rogoff, Yuanchen Yang. Peak China Housing, 2017.2. KLEMS. Real Estate Related Activities’ Share of GDP by Country, 2017.

3. National Bureau of Statistics. Residential Housing Prices by City Tier, 2017.

4. Survey and Research Center for China Household Finance. Housing Vacancy Rates by City Tier, 2017.

5. China’s Evergrande crisis: clock ticking as crucial debt default deadline looms. — Режим доступа: https://www.theguardian.com/business/2021/oct/20/china-evergrande-group-crisis-clock-ticking-as-crucial-debt-deadline-looms (дата обращения: 10.02.2023)

6. China has at least 65 million empty homes. — Режим доступа: https://www.businessinsider.com/china-empty-homes-real-estate-evergrande-housing-market-problem-2021-10 (дата обращения: 10.02.2023)

7. What China’s Three Red Lines Mean for Property Firms. — Режим доступа: https://www.bloombergquint.com/global-economics/what-china-s-three-red-lines-mean-for-property-firms-quicktake (дата обращения: 11.02.2023)

8. Two Thirds of China’s Top Developers Breach a ‘Red Line’ on Debt. — Режим доступа: https://www.bloomberg.com/news/articles/2021-10-31/two-thirds-of-china-s-top-developers-breach-a-red-line-on-debt (дата обращения: 11.02.2023)

9. Construction Industry Trends China – 2021. — Режим доступа: https://atradiuscollections.com/global/reports/industry-trends-construction-china-2021.html (дата обращения: 13.02.2023)

10. Average return on equity (ROE) in the construction sector in Western Europe from 2019 to 2021. — Режим доступа: https://www.statista.com/statistics/1043932/return-on-equity-in-the-construction-sector-in-europe/#:~:text=In%20Western%20Europe%2C%20the%20average,an%20ROE%20of%204.4%20percent. (дата обращения: 14.02.2023)

11. Jack Ma 'disappears' after conflict with Chinese government. — Режим доступа: https://www.tribuneindia.com/news/schools/jack-ma-disappears-after-conflict-with-chinese-government-193530 (дата обращения: 14.02.2023)

12. Yanfeng Xie, Eric Shi. Internationalization of Chinese Construction Enterprises. — Режим доступа: https://www2.deloitte.com/ce/en/pages/real-estate/articles/internationalization-of-chinese-construction-enterprises.html (дата обращения: 15.02.2023)