Abstract: Article is devoted to studying of complexity of planning process in insurance companies and need of business planning for more successful optimization of carrying out an insurance activity. Basic elements of a planning system are considered, and also the characteristic is this to key sections and stages of business planning. Process of forming of financial strategy of an insurance company is visually provided. Forecasting methods and planning of a financial condition of insurance companies are characterized

Keywords: business planning, financial strategy, financial plan of an insurance company, forecast of a financial condition

На сегодняшний день главной целью деятельности страховых компаний является получение максимальной прибыли. Если же страховая компания несет убытки, это значит, что акционеры не получают дивиденды, персонал останется без премии, а значительная часть клиентов пойдет искать другую, более надежную компанию. Данная тема является актуальной, как для страховщиков, так и для страхователей, поэтому особого внимания требует проблема оптимизации проведения страховой деятельности, за счет построения эффективного процесса бизнес-планирования.

Следовательно, важное внимание необходимо обратить на вопросы определения особенностей бизнес — планирования в страховых компаниях и не просто планирования, а стратегического планирования.

Создание бизнес-плана – это поэтапный процесс развертывания стратегии до конкретных инициатив и мероприятий. Стратегическое планирование, бизнес-планирование и бюджетирование являются этапами при определении и обосновании целей деятельности компании и способов ее достижения. Главным преимуществом бизнес-плана является то, что он имеет комплексный и системный характер, что позволяет согласовывать факторы внешней среды бизнеса с внутренними функциональными сферами деятельности самой компании.Основными элементами системы планирования в страховой компании выступают:

- информационная система, что функционирует в страховой компании и обеспечивает информацией процесс планирования;

- методологический аппарат, который используется для проведения планово-аналитической работы;

- планово-аналитическая служба, которая производит аналитическую обработку данных, определяет плановые (целевые) показатели за период.

Бизнес-план страховой компании – это программа деятельности компании, план конкретных мер для достижения определенных целей ее деятельности, включая финансовую стратегию компании.

Цель бизнес-планирования – обоснование размера будущих доходов страховой компании.

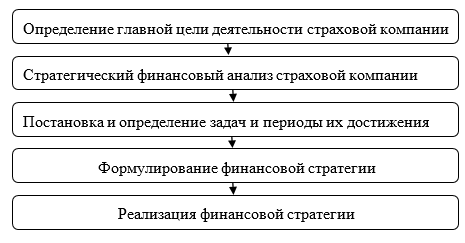

Страховая компания, которая успешно управляет своей прибыльностью, может предоставлять качественные финансовые услуги при низких расходах. Бизнес-планирование в страховой компании именно состоит в том, что бы научиться получать дополнительную прибыль из существующих видов бизнеса. Процесс формирования выполнения финансовой стратегии организации представлен ниже:

Рисунок 1. Основные этапы формирования и реализации финансовой стратегии страховой компании.

Стратегический финансовый анализ исследует влияние финансовой среды страховщика на его финансовую деятельность с целью повышения эффективности управления компанией в долгосрочном периоде. Предметом стратегического финансового анализа страховщика является его финансовая среда, а конечным результатом — определение стратегической финансовой позиции компании.

Финансовая среда страховой компании включает систему условий, возможностей и факторов влияния в сферу формирования, распределения и использования финансовых ресурсов страховщика. Формирование финансового плана страховой компании, как правило, состоит из:

- бюджета доходов и расходов компании (БДР);

- сметы расходов на составляемый период;

- прогнозный баланс;

- расчет денежного потока (РДП);

- расчет операционной рентабельности;

- пояснительная записка к смете расходов;

- бюджет заработной платы;

- план мероприятий по снижению уровня убыточности.

Все показатели БДР, сметы, операционной рентабельности и прогнозного баланса формируются методом начисления.

Метод начисления — это метод оценки и учета доходной и расходной части компании, при которой суммы хозяйственных операций берутся в расчет на момент их осуществления не взирая на дату и время их зачисления и оплату денежных операций.

В процессе налогообложения методом начисления доходная часть учитывается в отчетном периоде, в котором эти доходы должны были поступить, а не в том, в котором они поступили в действительности. Расходы, в процессе налогообложения, принимаются в том отчетном периоде, к которому они относятся, а не на момент их фактического проведения.

Основная цель бюджета доходов и расходов – наглядно показать руководству организации продуктивность хозяйственной деятельности каждого отдельно взятого структурного подразделения и компании в целом в предстоящий период, установить лимиты (нормативы) основных видов расходов, прибыли, проанализировать и определить резервы формирования и увеличения прибыли, оптимизации налоговых и других отчислений в бюджет, формирования фондов накопления и потребления и т. п.

Учитывая инфляционные процессы, что происходят в Российской Федерации в последнее время, построение динамичного ряда доходов предполагает изменение денежных потоков. Разработка прогноза на основе финансовой отчетности не запрещает оценку прогноза данных, с точки зрения ожидаемого изменения экономико-правовой среды.

Методика прогнозирования основных показателей отчета о доходах и убытках детально описан Ю.Ф. Бригхемом. Используя эту методику с соответствующими корректировками, обусловленными особенностями формирования прибылей страховых компаний, содержанием и структурой отечественной отчетности, можно получить прогнозированный отчет о доходах и расходах.

Создание бюджета денежных средств является наиболее сложным в бюджетировании. Бюджет денежных средств отражает планируемое поступление денег и их списание. Исходя из классического подхода, бюджет денежных средств должен содержать отдельно три вида деятельности предприятия: основную, инвестиционную и финансовую.

Создание бюджета планируемых потоков денежных средств может быть создано на основе прямого или косвенного метода. Косвенный метод основан на анализе статей баланса и отчета о финансовых результатах и позволяет показать взаимосвязь между разными видами деятельности предприятия, а также устанавливает взаимосвязь между чистой прибылью и изменениями в активах предприятия.

Прямой метод основан на анализе движения денежных средств по банковским счетам предприятия за предыдущие периоды и дополнительной информации, предоставляемой различными службами предприятия.

Создание бюджета движения денежных средств по прямому методу более реалистично и требует от специалиста не только умения составить его по предоставленным данным, но и аналитического подхода к этим данным, знания менеджмента предприятия и сложившейся внутренней атмосферы, анализа окружающей среды и интуиции.

Эти, на первый взгляд, несущественные детали могут оказать сильное влияние на фактическое выполнение запланированного бюджета.

Последним пунктом финансового плана страховой компании составляется план мероприятий по снижению уровня убыточности.

Таблица 1

Мероприятия по снижению убыточности страховых компаний на 2016 г.

| Описание мероприятия | Срок выполнения | Ожидаемый эффект снижения убыточности. | Ответственное должностное лицо |

| Селекция ОСАГО – полное исключение страхования ТАКСИ, уменьшение продаж ОСАГО других регионов. | I квартал 2016 г. |

20 % | Директор филиала/ Заместитель директора по продажам |

| Страхование КАСКО по калькулятору с повышающими коэффициентами. Для водителей с небольшим стажем, и исключения страхования водителей со стажем до 2-х лет. |

I квартал 2016 г. |

25 % | Директор филиала/ Заместитель директора по продажам |

| Наращиваение объема страхования КАСКО иностранных автомобилей отечественного |

I-II квартал |

25 % | Директор филиала/ Начальник отдела партнерских |

| производства путем применения повышающих коэффициентов | 2016 г. | продаж | |

| Увеличение продаж по не моторным видам: страхование имущества физических, юридических лиц, страхование всех видов ответственности, наращивание объемов продаж по ДМС. | I и II квартал 2016 г. Полученный результат сохранить в III – IV квартале |

30 % | Директор филиала / Начальник отдела агентских продаж |

Данный план является предписанием для руководителей отделений или филиалом, что бы они начинали работу нового бюджетного года с целенаправленными действиями на снижения убыточности своего филиала, что повысит рентабельность филиала в целом.

В целом, использование, рассмотренных методов прогнозирования финансовых показателей деятельности страховой компании дает возможность существенно повысить информационный уровень его финансового управления.

Важно заметить, что задача проведения прогнозного финансового состояния компании должна быть направлена не только на увеличение страховых взносов, расширение клиентской базы, сохранение существующих клиентов компании, использование широкого спектра номенклатуры страховых продуктов, но и проведение профилактических мер от наступления страхового случая, во избежание увеличения страховых выплат.

Библиографический список

1. Болдырев, М.М. Повышение конкурентоспособности страховых организаций на основе централизованных бизнес-процессов. / М.М Болдырев, А.В., Дячкова, А.А. Цыганов // Cб.науч.тр. – Москва. Русайнс- 2015. – С.732. Бригхем, Ю.Ф. Финансовый вестник / Ю.Ф. Бригхем, М. Эрхардт// Cб. Науч.жур. –Москва, 2011г. – С. 170 – 226.

3. Мамедова, Э.А. Анализ финансовой устойчивости страховщика и оценка страховых операций / Э.А Мамедова., З.Т. Шахвердиева // Проблемы современной экономики. – 2015. - №1. – С. 137

4. Рейтинг страховых компаний: [Электронный ресурс]- Режим доступа- www.inguru.ru