Abstract: The paper analyzes the views of scientists on the concept of «banking innovations», which resulted in the author's definition of the term. A generalized model of the main types of modern banking innovations was formulated, in which the most relevant innovations for banking were pumped.

Keywords: information and communication technology, banking innovation, classification, types, generalized model.

Сегодня развитие банковской системы государства проходит в условиях высокой конкуренции и экономического кризиса, в связи с чем внедрение инноваций в деятельность банков стало важнейшим условием их эффективного и стабильного функционирования. В настоящее время инновации становятся одним из основных факторов экономического роста, развития и структурного изменения в банковском бизнесе. Эффективная деятельность банков требует постоянных изменений и нововведений. В первую очередь данное обстоятельство объясняется тем, что банки находятся в постоянном взаимодействии с клиентами и должны не только сохранять, но и преумножать их капитал, предлагая новые способы расширения их хозяйственной деятельности и роста доходности. Помимо этого, наблюдается высокая конкуренция между банковскими институтами в связи с достаточно низкими входными барьерами, что заставляет кредитные организации всегда модернизировать собственную политику, адаптироваться изменчивым экономическим условиям. В результате, необходимым условием достижения устойчивости банков является внедрение инноваций [5]. Вместе с тем, не смотря на столь высокую значимость инноваций для банков, сегодня отсутствует единое понимание данного понятия. Кроме того, назрела необходимость составления обобщенной модели основных видов современных банковских инноваций.

Исследование научной и учебной литературы позволяет утверждать, что на настоящий момент принято выделять узкое и широкое значение термина «банковские инновации». В первом случае инновации в банковской сфере отожествляются с созданием ранее несуществующих продуктов и услуг. Во втором случае банковскую инновацию рассматривают в качестве системы разноаспектных нововведений в любой области функционирования кредитной организации, обладающих положительным эффектом. Учитывая то, что мнения ученных об исследуемом понятии отличаются кардинально, можно заключить, что инновация в банковской сфере является новой услугой либо продуктом, технологией их предоставления, новым либо оптимизированным процессом, повышающим эффективность деятельности кредитной организации.

Анализ имеющихся взглядов на понятие «банковские инновации», позволило сформулировать авторское определение указанного понятия, под которыми, на наш взгляд, следует понимать доведенные до клиентов и принятые ими новые либо измененные кардинально банковские продукты и услуги, предоставленные на основе применения современных инфокоммуникационных технологий, внедренные в процесс деятельности и позволяющие кредитной организации получать экономический либо социальный эффект. На наш взгляд, к банковским инновациям, безусловно, необходимо относить банковские услуги, причем не только новые, но и ранее предлагаемые, если способы их получения клиентами модифицировались, что привело к оптимизации качества их предоставления.

Следует также отметить, что в литературе имеется множество классификаций банковских инноваций, что объясняется наличием значительного числа классификационных признаков [7].

Деятельность банков включает в себя огромное количество операций, по итогам которых возникает услуга либо продукт. Это говорит о том, что возникнуть инновация может в любом сегменте операций.

Так, по источнику принятия решения выделяют централизованные (решение о внедрении данного вида инноваций принимается на уровне руководства) и децентрализованные (решение о внедрении принимается в подразделениях) инновации.

По направлению развития выделяют нисходящие (связаны с процессом коммерциализации) и восходящие (связаны с научными исследователями) банковские инновации.

Главными причинами введения инноваций могут служить как наличие спроса, так и технологический толчок. В связи с этим, в зависимости от характера удовлетворения потребности, выделяют банковские инновации спроса и инновации предложения. В науке высказано мнение, что главным все же является наличие спроса (Г. Менш, Й. Шмуклер, Э. Вонхиппель). Имеются и суждения в пользу научно-технических предпосылок (А. Филипс, А. Шумпетер, Р. Нельсон).

Классифицировать инновации в банковской сфере можно в зависимости от причин зарождения. По данному признаку выделяют стратегические и реактивные инновации. Первые относятся к проведению кредитной организацией оборонительной стратегии, нацелены на выживание и являются реакцией на деятельность конкурентов. Стратегические банковские инновации нацелены на упреждение надобности инновационных преобразований. Важнейшая цель стратегических инноваций заключается в получении в будущем преимуществ над конкурентами.

При реализации реактивных инноваций наблюдается ситуация, при которой вводимые конкурентом инновации перемещают стандарт результативности на новый уровень. Для компенсации «отставания» кредитная организация вынуждена осуществить соответствующие обновления технологических процессов. Компенсировать «отставание» возможно и при помощи обновления спектра предлагаемых продуктов для достижения нового соотношения результативности и издержек. В итоге проведения стратегических инноваций новый перспективный стандарт результативности достигается банком раньше, чем его конкурентами и с меньшими издержками.

О.В. Иванова, в зависимости от экономического содержания, выделяет также продуктивные и технологические инновации [2].

По уровню инновационного потенциала различают радикальные, комбинаторные и модифицирующие банковские инновации.

По объему действия инновации в банковской сфере можно подразделить на точечные и системные. Первые имеют место в частном случае оптимизации технологии на отдельном участке работы. Системные же обуславливают изменение структуры производственных отношений [5].

По отношению к разработчику выделяют разработанные собственными силами банковские инновации и «заказанные».

Ф. Валента группировал инновации в зависимости от глубины вносимых изменений, выделяя при этом инновации от нулевого, до седьмого порядка.

Кроме того, по предпосылке внедрения выделяют институциональные и самостоятельные банковские инновации.

По области применения различают управленческие, маркетинговые и структурные банковские инновации.

В зависимости от уровня затрат могут быть высокозатратные и низкозатратные инновации.

Различают также автономные и индуцированные инновации. Возникновение автономных инноваций связано с первичным появлением идеи, а индуцированных – с необходимостью решения проблемы, появляющейся из-за видоизменения условий функционирования рынка. Скорость и возможности вывода автономных инноваций на рынок находятся в зависимости от уровня транзакционных издержек. Указанные характеристики индуцированных инноваций зависят от особенностей регулирования.

По признаку преемственности можно выделить заменяющие, возвратные, отменяющие и открывающие банковские инновации [4].

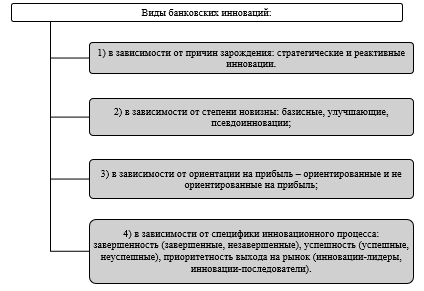

Таким образом, имеется множество классификаций банковских инноваций. Выше были рассмотрены общепринятые и проверенные временем классификации. Вместе с тем, наука не стоит на месте. Авторы выделяют все больше новых признаков для классификации [3,6]. Исследование вышеприведенных и других классификаций, позволило составить обобщенную схему основных видов современных банковских инноваций (рисунок1).

Рисунок 1. Обобщенная классификация основных видов современных банковских инноваций

В предлагаемую классификацию были включены наиболее актуальные для банковской деятельности инновации.

Таким образом, анализ имеющихся взглядов на понятие «банковские инновации», позволило сформулировать авторское определение указанного понятия, под которыми на наш взгляд следует понимать доведенные до клиентов и принятые ими новые либо измененные кардинально банковские продукты и услуги, предоставленные на основе применения современных инфокоммуникационных технологий, внедренные в процесс деятельности и позволяющие кредитной организации получать экономический либо социальный эффект. Кроме того, проведенное исследование показало, что в настоящее время выделено множество видов банковских инноваций. В научных кругах имеются различные классификации, исследование которых позволило сформулировать обобщенную модель основных видов современных банковских инноваций, в которую были вкачены наиболее актуальные для банковской деятельности инновации.

Библиографический список

1. Дьячков М.Н. Банковские инновации и их классификации // Проблемы современной экономики (Новосибирск). – 2013. – № 15. – С. 142-147.2. Иванова О.В. Классификация банковских инноваций // Вестник Воронежского государственного университета. Серия: Экономика и управление. – 2010. – № 1. – С. 163-166.

3. Обложин С.Ю. К вопросу о классификации банковских инноваций // Транспортное дело России. – 2013. – № 3. – С. 64-67.

4. Пригожин А.И. Нововведения: стимулы и препятствия: (социальные проблемы инноватики) / А.И. Пригожин. – М.: Политиздат, 1989. – 270 с.

5. Просалова В.С. Понятие банковских инноваций и их классификация // Науковедение: электронный журнал. – 2013. – С. 168-172.

6. Сергеева И.А., Тринитка А.В. Понятие и основные виды банковских инноваций // Проблемы развития науки и образования: теория и практика. Сборник научных трудов по материалам Международной научно-практической конференции: в 3 частях. ООО «АР-Консалт». 2015. – С. 92-96.

7. Усова Н.В. Виды банковских инноваций и их роль в повышении конкурентоспособности банков // Теоретико-методологические и практические проблемы инновационных способов повышения энергоэффективности региональных промышленных комплексов. Сборник материалов Международной научно-практической конференции. – 2018. – С. 236-241.