Данная статья выполнена в рамках работы студенческого научного кружка "Энергетические исследования" на базе студенческой научной лаборатории "Экономическая дипломатия" Дипломатической академии МИД России.

Статья выполнена под научным руководством д.э.н., профессора Дмитриевой И.М., кафедра мировой экономики, Дипломатическая академия МИД России.

Abstract: Tax policy optimization is one of the ways to stimulate economic growth. In particular, tax policy is one of the determinants of companies' investments. Economic growth directly depends on investments. In this article, the author describes possible methods of stimulating foreign direct investment in Russia by improving the mechanisms of taxation of organizations with income tax and property tax.

This article was carried out within the framework of the student scientific circle "Energy Research" on the basis of the student scientific laboratory "Economic Diplomacy" of the Diplomatic Academy of the Ministry of Foreign Affairs of Russia.

The article was carried out under the scientific supervision of Doctor of Economics, Professor Dmitrieva I.M., Department of world economy, Diplomatic Academy of the Russian foreign Ministry.

Keywords: foreign direct investment, taxation, corporate income tax, economic growth, corporate property tax.

Введение

Налоговая система и налогообложение непосредственно оказывает эффект на процесс принятия решений об инвестициях в экономику того или иного государства. Поэтому для каждого развитого и прежде всего развивающегося государства важно выстраивать налоговую систему с инвестиционной направленностью [7, с.73].

Перед анализом налоговой составляющей инвестиционной деятельности в России, необходимо обратить внимание на эффективность использования производственных фондов. Так за период 2016-2021 гг. состояние материально технической базы экономики России не улучшилось по сравнению с предыдущими периодами. Показатель возобновления внеоборотных фондов составляет 4%, при этом коэффициенты фондоотдачи уменьшаются, как и вложения в капитал.

Величина вложений в ВВП в нашей стране составляет 13%, при этом в развивающихся странах средняя данная величина находится на уровне 40%, это является характеристикой неблагоприятного инвестиционного климата и недостаточности собственного капитала, который можно направить на обновление основных производственных фондов.

Для принятия управленческих решений в области инвестиций предприятие должно провести оценку возможного использования инвестиционных ресурсов для планирования проектов. При расчете инвестиционных вложений необходимо учитывать показатели налоговой составляющей компании [6, с.35].

Методологическая основа исследования

При подготовке научной работы использовались общенаучные методы исследования, такие, как методы системного анализа и исследования операций, метод сравнений и аналогий, а также метод обобщений.

Система налогового планирования инвестиционной активности предприятия

Задачами налогового планирования инвестиционной составляющей производственной деятельности являются [4, с.44]:

— обеспечение нормативных темпов прироста величины экономической результативности компании за счет инвестиций вложений;

— достижение результативности осуществления инвестиционных проектов;

— оптимизации устойчивого финансового состояния компании в процессе ее финансово-хозяйственной деятельности.

Достижение эффективности определенных направлений прогнозирования денежных потоков компании [3, с.37]. Основополагающими показателями результативности являются финансовые результаты производственной деятельности компании, на основе которых рассчитывают налоговую базу, следовательно, необходимо эффективно планировать факторы, оказывающие влияние на налогообложение инвестиций, осуществляя контроль и анализ за их изменением.

Платежи в государственный бюджет выполняют стимулирующую функцию на осуществление инвестиционной деятельности. В результате после налогообложения должен формироваться положительный денежный поток, который как является результатом инвестиционной деятельности, так и является источником финансирования последующих инвестиций [2, с.86].

Для подтверждения гипотезы о важности налоговых факторов в принятии иностранными компаниями решений об инвестировании в Россию, а также в принятии российскими компаниями решения о сохранении полученных доходов в России вместо альтернативного варианта – инвестирования полученных доходов за рубеж, в данной статье необходимо провести регрессионный анализ зависимости динамики чистых прямых иностранных инвестиций от величины налоговой нагрузки в России [1, с.835].

Согласно методике Центрального Банка России, ПИИ – категория трансграничных инвестиций, при которых резидент одной страны контролирует или имеет значительную степень влияния на управление предприятием, являющимся резидентом другой страны.

Чистые ПИИ определяются величиной ПИИ нерезидентов в Россию за вычетом ПИИ резидентов России в иные страны.

Налоговая составляющая определенной компании представляет собой отношение суммы налогов и сборов по данным официальной статистической отчетности ФНС России к обороту организаций по данным Росстата, умноженное на 100%. Поскольку по данным ФНС России или иным данным отдельно определить уровень налоговой нагрузки предприятий с иностранным участием не представляется возможным, были использованы агрегированные данные по всем экономическим субъектам России.

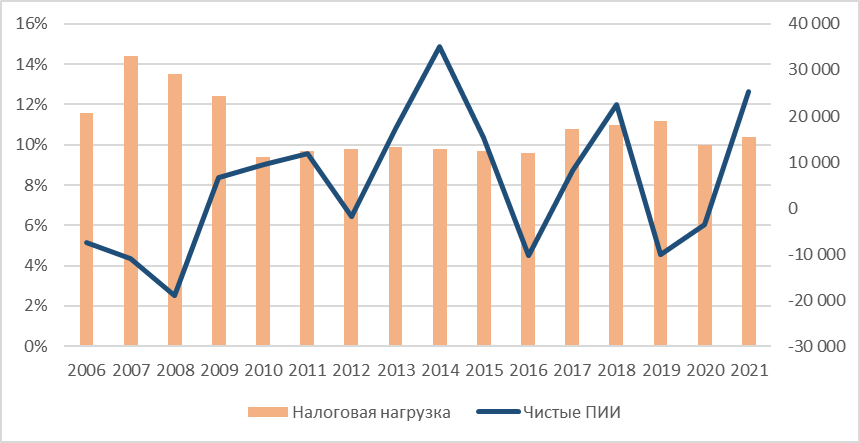

Рисунок 1 – Динамика чистых ПИИ в Россию и налоговой нагрузки

Была выдвинута гипотеза, что на уровень чистых ПИИ в Россию (Y, в млн долларов США) оказали влияние следующие внешние (экзогенные) факторы:

Х1 – налоговая нагрузка на субъекты экономики России, в %;

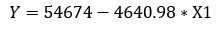

Для проверки гипотезы автором была построена однофакторная МНК-модель зависимости входящих ПИИ от данных параметров с поправкой на гетероскедастичность:

На основании регрессионного анализа можно сделать вывод об адекватности модели. В частности:

- R-квадрат равен 0.43, следовательно 43% дисперсии значений ПИИ объясняется экзогенными факторами Х1, 57% приходится на иные факторы;

- Значимость F равна 0.005, следовательно, уравнение регрессии в целом статистически значимо;

- Параметр а=54674 является статистически значимым, поскольку Р-значение 0.0001 меньше 0.05;

- Коэффициент b1=-4640.98 при регрессоре Х1 является статистически значимым, поскольку Р-значение 0.0001 меньше 0.05;

Проверка модели на мультиколлениарность методом инфляционных факторов показала, что мультиколлинеарность отсутствует:

- VIF (X1) = VIF (X2) = 1.004, что менее 10.

Значимость показателя Х1 – значения налоговой нагрузки предполагает, что иностранные и российские инвесторы при принятии решений об инвестировании в Россию принимают во внимание налоговые факторы.

Кроме того, в модели наблюдается низкий показатель коэффициента детерминации, что не соответствует критериям оценки адекватности модели. Данный показатель может быть обусловлен тем, что в отдельные периоды времени, в частности в 2014 и 2020 гг. сильное влияние на исследуемый показатель оказывали иные внешние факторы, не указанные в модели: негативная внешнеполитическая обстановка в 2014 г., а также пандемия коронавируса. Из-за методологических трудностей выражения данных факторов в числовом виде для целей моделирования, данные факторы в рамках текущего анализа не рассматривались.

Таким образом, гипотеза о том, что налоговая политика России является важным фактором принятия как зарубежными инвесторами решения об инвестировании в российскую экономику, так и российскими инвесторами решения о сохранении денежных средств в России [5, с.36].

Для привлечения внешних инвестиций, среди прочих мер, России необходимо совершенствовать и конкретизировать налоговое законодательство и использовать механизмы льготного налогообложения иностранных инвестиций при подтверждении ими действительной бизнес-цели для избежания нелегального вывоза капитала за рубеж.

При этом предприятия за счет использования налогового механизма может снизить неблагоприятные воздействия, связанные с выполнением правил по перечислению налоговых обязательств, уменьшая налоговую базу за счет инвестиционной деятельности [13, с.87].

Высокая и эффективная инвестиционная деятельность направлена на максимизацию положительного финансового результата деятельности компании, что ведет к увеличению налоговой базы и как следствие, платежей по налогам. При этом недостаточная величина инвестиционной деятельности ведет к снижению платежеспособности предприятия и его финансовой устойчивости, в долгосрочной перспективе из-за снижения эффективности основных фондов, снижается и объем деятельности предприятия, за чем следует и снижение налоговых потоков [11, с.86].

Важными инструментами, снижающими налоговую нагрузку на компании, выступают налоговые льготы. Порядок предоставления данных льгот должен учитывать взаимосвязь между группами инвестиций и видами налоговых льгот. Следовательно, должна быть дифференциация налоговых льгот относительно степени риска данных инвестиций. Более рискованным инвестициям должны предоставляться более широкие налоговые льготы.

Кроме того, для реинвестирования полученных доходов российскими резидентами необходимо совершенствовать механизмы предоставления льгот при реинвестировании полученных доходов [9, с.212]. В частности, возможно введение освобождения от налогообложения некоторых видов доходов (прибыли) организаций и физических лиц, в случае если данные доходы (прибыль) были в течение короткого периода времени инвестированы в основные фонды или иные долгосрочные активы. Данная льгота, в частности, успешно применяется Турции.

Одним из вариантов стимулирования инвестиционной активности и обновления внеоборотных активов также выступают в России льготы по налогообложению имущество юридических лиц [8, с.93]. При этом ряд исследований показывают, что льготы по данному налогу не стимулируют инвестиционную деятельность компаний и обновление основных фондов. Поскольку сумма налога включается в состав расходов по налогу на прибыль, то утрачивается экономическая эффективность льгот.

В данном случае для повышения эффективности налогового механизма целесообразнее использовать первоначальный показатель стоимости основных активов для целей расчета и перечисления в бюджет налога на имущество, нежели среднегодовую стоимость имущества в виде средневзвешенной остаточной стоимости. Льготы по налогу на имущество также должны учитывать, какие основные активы используются в инвестиционной деятельности [10, с.182]. Для планирования использования льгот представляется возможным заблаговременно информировать налоговые органы об инвестиционных проектах с перечнем необходимых основных активов, вовлекаемых в данный проект.

Кроме того, важным моментом в налоговой системе, который сдерживает инвестиционную деятельность компании является обложение НДС строительно-монтажных работ для использования в собственном производственном процессе, который не имеет экономического смысла, поскольку не возникает ни перекладывания НДС на третье лицо, ни договорно-правовых отношений между контрагентами. При этом добавленная стоимость как объект налогообложения облагается дважды – при строительно-монтажных работах, так и при дальнейшей реализации продукции, созданной при помощи данных основных средств.

Вопросы также вызывает налогообложение НДС авансовых платежей, поскольку это значительно уменьшает суммы денежных средств, направляемых на финансирование капитальных вложений, в особенности, в периоды недостатка финансовых средств [12, с.135]. Тем самым при авансовых платежах в счет оплаты работ в виде капитальных вложений часть инвестиций извлекается из экономики в пользу государства.

Обложение НДС передачи товаров (выполнения работ, оказания услуг) налогоплательщиком для собственных нужд, расходы по которым не принимаются к вычету для целей исчисления налога на прибыль также является спорным. Хотя данный пункт статьи 146 НК РФ крайне редко применяется на практике налоговыми органами, тем не менее он не является экономически оправданным, поскольку в данном случае также отсутствует принцип перелагаемости налогового бремени для косвенного налога.

Дополнительное налоговое бремя для предприятий малого и среднего бизнеса, работающих на упрощенной системе налогообложения (далее – «УСН») создает невозможность вычета НДС при применении УСН. Это затрудняет в первую очередь взаимодействие малого и среднего бизнеса с крупным бизнесом-плательщиками НДС, которые отказываются приобретать товары, работы, услуги у налогоплательщиков на УСН из-за невозможности впоследствии возместить НДС на данные товары, работы, услуги.

Данную проблему в перспективе можно решить заменой метода вычета, применяемого в России для исчисления НДС, аддитивным методом, который предполагает налогообложение именно добавленной на конкретном этапе стоимости. Этот метод также может облегчить налоговое администрирование за счет отсутствия счетов-фактур, а также отсутствия необходимости ведения книг покупок и продаж [14, с.298].

В части налога на прибыль спорным вопросом является налогообложение доходов в виде дивидендов, поскольку в данном случае по факту происходит двойное налогообложение прибыли компании: налогом на прибыль у компании, выплачивающей дивиденды, а также налогом на прибыль у компании или физического лица-получающего дивиденды. В случае трансграничной выплаты при отсутствии льготных положений и соответствующих соглашений об избежании двойного налогообложения со страной — местом инкорпорации получателя дивидендов, одна и та же прибыль облагается три раза – налогом на прибыль у компании, налогом у источника выплаты в России, налогом в стране инкорпорации.

Действующая льгота в виде освобождения дивидендов от налогообложения в России в соответствии со статьей 284.2 НК РФ не стимулирует масштабные инвестиции в основной капитал, поскольку дает льготу лишь в том случае, если доля недвижимого имущества на территории России в совокупных активах компании-плательщика дивидендов не превышает 50%.

Заключение

Необходимо отметить, что частично стимулирующими иностранные инвестиции можно назвать международные соглашения об избежании двойного налогообложения, которые предполагают пониженные ставки по налогу у источника выплаты по различным видам доходов иностранных инвесторов. Однако, во-первых, данные соглашения с применением пониженных ставок для частных инвесторов есть только с ограниченным числом стран. Во-вторых, данные соглашения во многом используются именно российскими резидентами (конечный бенефициар – российский резидент) для вывода прибыли в иные юрисдикции (например, Кипр, ОАЭ, Гонконг) с более низким налоговым бременем. Тем не менее зарубежные инвесторы также могут использовать данные соглашения.

Иные льготы по налогу на прибыль предполагают только инвестиции в отдельные проекты (специальные инвестиционные контракты) или территории (льгота по налогам на территории специальных административных районов, Курильских островов, Сколково), что не предполагает стимулов инвестиционной деятельности как российских, так и зарубежных компаний.

Библиографический список

1. Балихина Н.В., Машинистова Г.Е., Харакоз Ю.К. Особенности применения МСФО в российской и зарубежной практике // Экономика и предпринимательство. - 2017. - № 8-3 (85). – С. 835-840.2. Дмитриева И.М., Харакоз Ю.К. Международная практика учета результатов интеллектуальной деятельности // Аудитор. - 2015. - № 1-2. – С.85-88.

3. Дмитриева И.М., Харакоз Ю.К. Отчет о движении денежных средств в российской и международной практике // Аудитор. - 2020. - Т. 6. № 9. - С. 35-41.

4. Дмитриева И.М., Машинистова Г.Е., Харакоз Ю.К. Процесс бюджетирования в условиях отчетности на МСФО // Аудитор. - 2018. - № 6. - С. 42-50.

5. Дмитриева И.М., Машинистова Г.Е., Харакоз Ю.К. Процесс совершенствования МСФО и российская учетная практика// Аудитор. - 2019. - № 3. - С. 35-39.

6. Косов М.Е., Харакоз Ю.К. Стратегическое управление затратами - метод увеличения конкурентноспособности // Вестник МУ МВД РФ.- 2014. - № 1. - С. 32-39.

7. Харакоз Ю.К. Особенности применения ERP-систем в управленческом учете//Аудитор.-2015.-№3. (241). – С. 71-76.

8. Харакоз Ю.К. Особенности развития управленческого учета // Вестник Российского государственного торгово-экономического университета. - 2007. - № 2. - С. 91-95.

9. Харакоз Ю.К. Применение системы управленческого учета в сфере образования // Вестник Российского государственного торгово-экономического университета. - 2012. № 5. - С. 211-214.

10. Харакоз Ю.К. Управленческий учет как инструмент управления организацией // Аудит и финансовый анализ. - 2006.- № 4. - С. 182-183.

11. Харакоз Ю.К. Система распределения затрат и калькулирование себестоимости продукции // Вестник Российского государственного торгово-экономического университета. - 2012.- № 4. - С. 85-88.

12. Харакоз Ю.К. Развитие управленческого учета: российский и зарубежный опыт // Вестник Российского государственного торгово-экономического университета (РГТЭУ). - 2009.- № 8 (35). - С. 132-144.

13. Харакоз Ю.К. Особенности методического инструментария управленческого учета // Вестник Российского государственного торгово-экономического университета (РГТЭУ). - 2011.- № 11 (59). - С. 85-90.

14. Prodanova, N. A. Corporate reporting of the future: on the path towards new through the analysis of today / N. A. Prodanova, N. S. Plaskova, L. V. Popova, I. Maslova, I. Dmitrieva, J. Kharakoz, V. Sitnikova // Eurasian Journal of Analytical Chemistry. - 2018. - Vol. 13. - No 4. - PP. 296-303 11