Abstract: In the article the author reveals the notion of assessing the value of large international business, the possibility of transferring profit centers to favorable tax jurisdiction. The Errunts-Senbet model is analyzed, which allows managers working in international companies to make a decision about the value of the company when it goes to foreign markets, to obtain added value from foreign investment. The purpose of this article is to determine the factors influencing the profit making and included in the model of the Errunts-Senbet value assessment. To solve these issues, the author selected a modified income research method. The author believes that this method in relation to international business should be modified

Keywords: profit, capital, taxes, investments, parent comp

Введение. Оценка стоимости компании опирается на ряд отработанных в финансовой теории и оценочной практике методов: доходный метод, сравнительный метод, затратный метод. Если мы будем говорить об оценке стоимости крупного международного бизнеса, то специфика деятельности структур требует таких подходов к оценке их стоимости, которые учитывали бы эту специфику, а именно: специфику налогообложения, эффекты колебания валютных курсов, возможности переноса центров прибыли в благоприятную налоговую юрисдикцию, возможность более дешевого заимствования на международных рынках капитала [4; 7].

Однако, термин бизнес-модель еще не вошел прочно в деловой оборот предпринимателей [6, С. 123].

Объекты и методы исследования. Целью данной статьи является определение факторов, влияющих на получение прибыли и включенные в модель оценки стоимости Еррунца-Сенбета. Для решения данных вопросов автором выбран модифицированный доходный метод исследования. Актуальность темы, ее значимость для науки и практики связана с тем, что в начале XXI века происходит глобальное переформатирование мирового пространства. Происходит изменение всех составляющих и связей между ними. В основе этих изменений лежат глобальные геоэкономические трансформации, а именно изменения в системе отношений производства и обмена мировым продуктом, распределения и перераспределения ресурсов и мирового дохода.

Задачами данной статьи являются: определение факторов, влияющих на определение прибыли и включенные в модель оценки стоимости Еррунца-Сенбета, определение важных решений для менеджеров, работающих в международных компаниях, расчет оценки стоимости международной компании.

Значительный научный вклад в исследование развития вовлеченности российского бизнеса в процессы интернационализации и глобализации экономики внесли такие мировые авторы как М.Портер, А.А. Томпсон, И.Ансофф, Г.Ассэль [5, 896 с.], а также отечественные авторы Р.А.Фатхутдиновым, С.Емельяновым [2, С.107-116], Коваленко О.Г. [3, С. 13-16], и другие.

Экспериментальная часть и результаты исследования. Предложенная Еррунца и Сенбетом модель оценки рыночной стоимости международного бизнеса является модификацией модели оценки стоимости левреджированной компании Модильяни и Миллера [1, С. 22 — 36], которая была адаптирована к международному характеру деятельности компании. Еррунца и Сенбет говорят, что стоимость международной компании будет больше лишь в том случае. Если международный рынок будет ценить инвестицию в создании международной бизнес-единицы. Иначе стоимость двухнациональной компании будет меньше стоимости национальной левреджированной фирмы.

Основными факторами, влияющими на данную зависимость и включенные в модель оценки стоимости Еррунца-Сенбета относят:

- Налогообложение;

- Доля дохода, которую материнская компания прогнозирует получать за рубежом;

- Доля заимствования на международных рынках капитала.

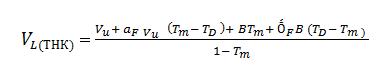

Тогда зависимость стоимости ТНК (двухнациональной компании) будет выражена следующей формулой:

где — оценка имеющей кредиты двухнациональной компании (ТНК); — ставки налога на прибыль в юрисдикции материнской и зарубежной компании; — доля дохода, приходящегося на зарубежные прямые инвестиции; + — оценка имеющей кредиты национальной компании; — стоимость зарубежных активов.

Анализ модели Еррунца-Сенбета позволяет менеджерам, работающим в международных компаниях сделать следующие выводы:

- Чтоб оценить, становится ли стоимость компании выше при выходе ее на зарубежные рынки, необходимо сопоставить стоимость левриджированной национальной компании + и стоимость международной компании — . Если последняя величина будет больше, то рынок ценит международную инвестицию и образование международной бизнес-единицы имеет смысл.

- Критическое значение для получения добавленной стоимости от зарубежной инвестиции имеет фактор налогообложения доходов в виде корпоративной прибыли и процентов при долговом финансировании.

- При построении международной бизнес-структуры менеджмент компании, учитывая налоговые дифференциалы должен варьировать долями получаемых доходов за рубежом и долями заимствования на зарубежном рынке.

Можем рассмотреть пример оценки стоимости международной компании по модели Еррунца-Сенбета. Стоимость не левреджированной национальной компании составляет 2 млн. долларов США. Национальная ставка налога равна 40 %.

Имеет ли смысл создавать международную бизнес-единицу за рубежом, если доля дохода, получаемая за рубежом, составит 20 %, потребность в финансировании за счет кредита в 1 млн. долларов будет распределяться следующим образом: 750 000 долларов составит кредит на внутреннем рынке, а 250 000 долларов – кредит за рубежом.

Необходимо рассчитать стоимость двухнациональной компании и ответить на вопрос для трех случаев:

- Ставка налога на прибыль в юрисдикции дочерней компании – 30 %.

- Ставка налога на прибыль в юрисдикции дочерней компании – 40 %.

- Ставка налога на прибыль в юрисдикции дочерней компании – 50 %.

Первоначально, рассчитаем, какова была бы стоимость левреджированной национальной компании , если общая потребность в долговом финансировании в 1 млн. долларов покрывалась за счет национального кредитного рынка.

= + = 2 млн. + 1 млн. * 0,4 = 2,4 млн. долларов

Рассчитываем стоимость двухнациональной компании при разных зарубежных ставках налога:

- = 2 млн. + 0,2 * 2 млн. (0,4 – 0.3/1 – 0,4) + 1 млн. * 0,4 + 0,25 * 1 млн. (0,3 – 0,4) = 2,442 млн. долларов

- = 2 млн. + 0 + 1 млн. * 0,4 + 0 = 2,4 млн. долларов

- = 2 млн. + 0,2 * 2 млн. (0,4 – 0,5/1 – 0,4) + 1 млн. * 0,4 + 0.25 * 1 млн. (0,5 – 0,4) = 2,358 млн. долларов.

Заключение. Таким образом, при прогнозируемых менеджерами масштабах получения доходов за рубежом и займов на рынке дочерней компании, выгодно направить прямую инвестицию в страну с налоговой ставкой 30 %. В этом случае стоимость ТНК больше стоимости национальной компании. Однако, если изменить эти доли, то эффект зарубежной инвестиции может быть получен и в случае организации бизнеса в стране с большей величиной налогообложения, чем в юрисдикции материнской компании.

Следует отметить, что для оценки действующей и растущей международной бизнес-структуры, каковой является ТНК, наиболее подходящим из вышеозначенных методов будет являться доходный метод. Однако, следует учитывать, что данный метод применительно к международному бизнесу будет модифицирован.

Библиографический список

1. Брусов П.Н. Анализ эффективности инвестиционных проектов для владельцев собственного капитала в приближении Модильяни – Миллера / П.Н. Брусов, Т.В.Филатова и др. // Финансовая аналитика: проблемы и решения. - № 6, 2013. – С. 23-36.2. Емельянов С. Международная конкурентоспособность производителей: факторы, определяющие положение на рынках и конкурентные преимущества // Маркетинг в России и за рубежом. 2012. - № 1. – С. 107 – 116.

3. Коваленко О.Г. Управление финансовой устойчивостью предприятия // Карельский научный журнал. 2013. № 4. – С. 13 – 16.

4. Концепция развития оценочной деятельности в России на 2013 – 2017 гг. [Электронный ресурс]. – Режим доступа: https://ocenschiki-i-eksperty.ru/events/1577-koncepciya-razvitiya-ocenochnoj-deyatelnosti-v-rossijskoj-federacii-na-srednesrochnuyu-perspektivu-2013-2017-g-g-odobrena-i-vserossijskim-sezdom-ocenshikov-14-marta-2013-g

5. М.Портер Международная конкуренция. – М.: Международные отношения, 1993. – 896 с.

6. Масюк Н.Н. Бизнес-модель компании при поиске инвестора и запуске стартапа / Н.Н. Масюк, М.А. Бушуева. Е.А. Котовщикова // Азимут научных исследований: экономика и управление. – 2016. – Т. 5. - № 3 (16). – С. 123.

7. Федеральный закон от 29.07.1998 № 135-ФЗ (ред. от 13.07.2015) «Об оценочной деятельности в Российской Федерации» [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_19586/