Abstract: The accounting reporting of leasing companies has distinctive features from the reporting of other economic entities. However, their establishment and analysis are not possible without understanding the essence of leasing, its specifics, as well as exploring historical aspects of leasing development (including leasing as one of its types). In the conditions of a shortage of investments in the agricultural sector, at one stage of financial support for agro-formations - credit financing - leasing financing plays an important role and is aimed at renewing the fixed assets of enterprises and is an effective investment mechanism in conditions of high prices of agricultural equipment and limited funds in agricultural Organizations. Comparison of leasing with other forms of economic legal relationships made it possible to determine that leasing, being one of the types of leases, possesses certain characteristics peculiar to transactions for the provision of property in operating leasing, hire, sale by installments, credit, commission.

Keywords: Financial sector, risks, financial reporting, creditor, liabilities.

В научной литературе и нормативных документах лизинг представляется как особый вид инвестиционной деятельности. Анализ структурных изменений бухгалтерского баланса лизингодателя и лизингополучателя в результате отражения лизинговых операций показывает, что:

- лизинг для лизингодателя – это инвестиционная деятельность, если инвестиции осуществляются за счет собственных средств, и инвестиционно-финансовая деятельность, если инвестируются заёмные средства;

- лизинг для лизингополучателя является инвестиционно-финансовой деятельностью, поскольку источником финансирования для него служат средства лизингодателя.

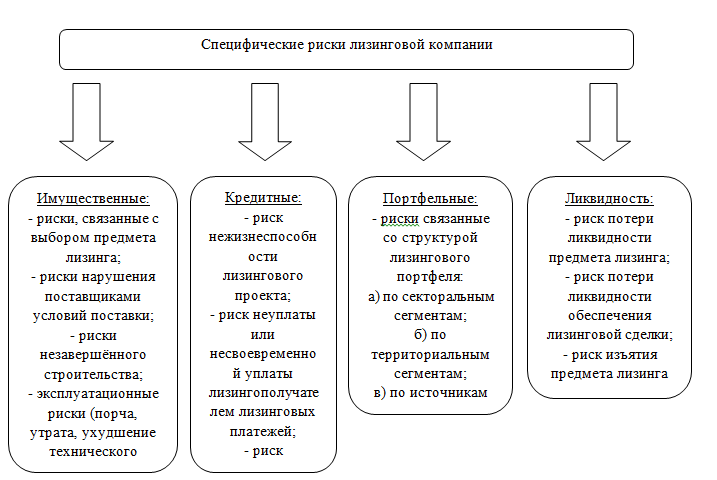

Раскрывая сущность существующих рисков, анализируемых лизинговых компаний, можно дать характеристику некоторым из них (рис.1).

Рисунок 1. Возможные риски лизинговых компаний

В частности:

— под специфическими рисками лизинговой компании в общем случае следует понимать вероятность финансовых потерь, обусловленных возможностью наступления в ходе реализации проекта неблагоприятных ситуаций, следствием чего будет являться невыполнение лизингополучателем своих обязательств перед лизинговой компанией;

— имущественные риски непосредственно влияют на вероятность финансовых потерь, обусловлены вероятностью отклонений технических и эксплуатационных характеристик предмета лизинга от проектных, следствием будет служить невыполнение клиентом обязательств перед лизинговой компанией. Сферой их возникновения является круг отношений, возникающих между поставщиком, лизинговой компанией, клиентом, страховщиком и кредитором, поэтому меры по их минимизации будут наиболее эффективны на стадиях, предшествующих заключению лизингового договора;

— кредитные риски в определённой мере являются производными от имущественных, их источником является вероятность уменьшения стоимости активов лизингодателя в связи с неспособностью или нежеланием лизингополучателя полностью или частично выплачивать лизинговые платежи;

— портфельные риски могут рассматриваться в качестве структурной характеристики лизингового портфеля компании с точки зрения сегментации операций и источников их финансирования. Общий источник возникновения портфельных рисков связан с уровнем диверсификации активных и пассивных операций лизинговой компании – чем она выше, тем ниже вероятность потерь, и наоборот;

— риски ликвидности для лизинговых компаний связаны с вероятной недостаточностью основного и дополнительного обеспечения. Их уровень определяет вероятность потерь в случае расторжения договора лизинга, связанных с издержками по изъятию у клиента предмета лизинга, возможными вариантами его последующего размещения или использования дополнительного обеспечения [1].

Представляет интерес вопрос о том, каким образом изменяются аналитические показатели в зависимости от выбранного компаниями способа учёта лизингового имущества.

Показатели платёжеспособности. Коэффициент абсолютной ликвидности (платёжеспособности) будет иметь большее значение в лизинговых компаниях, учитывающих имущество на балансе, поскольку кредиторская задолженность в таких компаниях не содержит статью доходов будущих периодов, в отличие от лизинговых компаний, которые передают предмет лизинга на баланс лизингополучателя. Противоположное заключение можно сделать в отношении уточнённого и текущего коэффициента ликвидности. Необходимо отметить структурные изменения, которые происходят в балансе лизингодателя при передаче лизингового имущества на баланс лизингополучателя: уменьшается размер внеоборотных активов, увеличивается размер оборотных активов (на величину валовых инвестиции в аренду, включающих прямые инвестиции и запланированный доход), увеличивается размер кредиторской задолженности (на величину доходов будущих периодов). Таким образом, увеличение оборотных активов более значительное, по сравнению с изменением краткосрочных обязательств, что обусловливает рост рассматриваемых коэффициентов.

Показатели структуры капитала. Увеличение заёмного капитала в связи с отражением, в его составе статьи доходов будущих периодов в лизинговых компаниях, которые не учитывают предмет лизинга в своём балансе, усиливают зависимость компании от заёмных источников средств, о чём свидетельствует увеличение коэффициента соотношения заёмного и собственного капитала и снижение коэффициента финансирования.

Показатели состояния основных и оборотных средств. Изменения структуры баланса при передаче имущества на баланс лизингополучателя, которые нами были указаны, приводят к увеличению величины собственных оборотных средств, которыми располагает компания.

Показатели деловой активности. Оборачиваемость текущих активов и дебиторской задолженности будет выше в лизинговых компаниях, которые учитывают предмет лизинга на своём балансе, поскольку при таком способе учёта в активах не отражается совокупная величина дебиторской задолженности по переданному имуществу, а значит, знаменатель формулы меньше, чем у лизингодателя, передававшего имущество на баланс лизингополучателю.

По результатам исследования можно сделать вывод, что при отсутствии иной деятельности, кроме лизинговой, применение единой методики учёта предмета лизинга в отношении общей совокупности лизинговых договоров (на балансе лизингодателя либо лизингополучателя), а также при наличии равных условий и объёмов лизинговых портфелей, ликвидность и обеспеченность собственными оборотными средствами выше в лизинговых компаниях, передающих предмет лизинга на баланс лизингополучателя, а оборачиваемость дебиторской задолженности и текущих активов, наоборот, низкая, по сравнению с лизингодателями, учитывающими предмет лизинга в своём балансе.

Таким образом, возможность сопоставления отдельных аналитических коэффициентов затруднена как по компаниям, применяющим различные способы учёта лизингового имущества, так и по различным периодам в одной компании, если не применяется единая методика учёта предмета лизинга по всей совокупности лизинговых договоров.

Библиографический список

1. Зубарев И.С., Кузьмина О.В. Аналитические процедуры как метод выявления недобросовестных действий при несостоятельности (банкротстве) [Текст] / И.С. Зубарев, О.В. Кузьмина // Материалы международной научно-практической конференции «Роль молодых учёных в решении актуальных задач АПК». – 2016. С. 292-294.2. Федорова Г.В. Учет и анализ банкротств: учебник. М.: Омега-Л, 2010. 284 с.

3. Кокорев Н.А., Турчаева И.Н. Учет и анализ банкротств: учеб. пособие. М.: КноРус, 2010. 192 с.

4. Антикризисное управление / под ред. Г.К. Таля, М.А.Федотовой. — М.: Инфра-М, 2003.