Abstract: Environmental problems are getting worse every year. Rapid climate change, environmental pollution and the depletion of the world's natural resources are factors in the active development of "green" financing. "Green" financing involves the provision of financial resources for the implementation of projects aimed at improving the efficiency of the use of natural resources and reducing the negative impact on the environment. The balance between the use of financial, economic and environmental resources is the most important goal for the Governments of many States. Innovative financial instruments of the "green" economy are not fundamentally different in technical terms, but if we consider the qualitative side of financial instruments, we can talk about the presence of distinctive features associated with the implementation of responsible investment. The Russian market of "green" financing began to form in 2018. Over the five years of development of the "green" financing sector, we can talk about a quantitative and qualitative breakthrough in the Russian financial market. In this regard, it can be noted the need to develop a mechanism for state support of the activities of non-profit organizations in the field of "green" financing, participation of non-profit organizations in the implementation of environmental projects in Russia.

Keywords: green» financing, environment, climate change, «green» bonds, financial instruments, sustainable development, environmental factors.

Изменение климатических условий и деградация окружающей среды являются фактором снижения благополучию общества и торможения глобального экономического развития. Межправительственная группа экспертов ООН по изменению климата (МГЭИК) в последнее время все чаще выступает с предупреждением о возможных негативных последствиях глобального потепления и изменения климата, которое наблюдается в последнее время. В докладе говорится, что глобальное потепление сталкивается с множеством факторов, таких как опустынивание земель из-за нехватки воды, ухудшение качества почв из-за таяния вечной мерзлоты и периодических лесных пожаров, а также угроза голода из-за непредсказуемости урожаев. Изменение этих явлений оказывает негативное влияние на все стороны жизни, включая земельную ренту, здоровье человека и состояние окружающей среды. Изменение одного из этих процессов может иметь катастрофические последствия для отдельных видов растений или животных. В связи с этим ряд стран заявили о необходимости принятия корректирующих мер для построения более устойчивой экономики, основанной на приверженности Парижскому соглашению по климату, что может приводит к формированию политики, направленной на увеличение «зеленых» инвестиций. Европейское агентство по окружающей среде (EEA) рекомендует «увеличить инвестиции и реструктурировать финансовый сектор для поддержки экологических проектов и предприятий». Очевидно, что для реализации этих мер, поддержки инновационного развития, обеспечения устойчивых государственных закупок, поддержки отраслей и регионов, пострадавших от стихийных бедствий, необходимы федеральные средства. Необходимо также переориентировать финансовый сектор на привлечение частного капитала в устойчивые инвестиции.

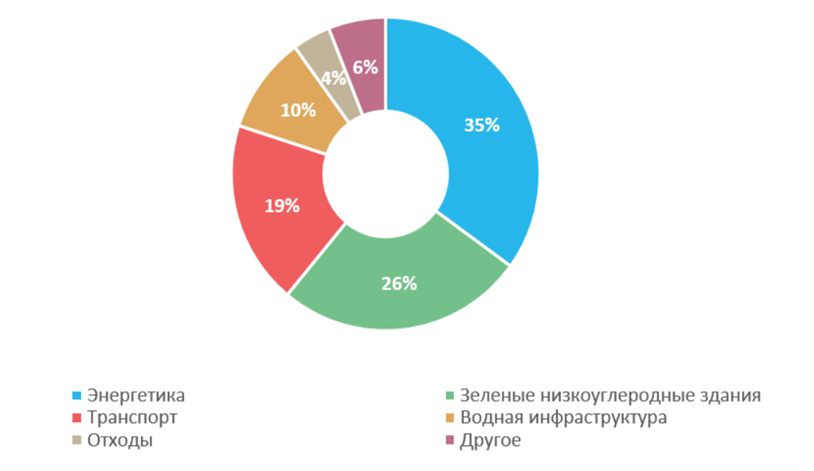

По оценкам Европейской ассоциации социальных наук (ESA), достижение целей Парижского соглашения в срок до 2030 года требует объем ежегодных инвестиций в пределе 6,35 трлн. евро. В том числе, требуемый объем инвестиций в климатические проекты оценивается в пределах 240 млрд. евро в год. Необходимо отметить, что существенная доля необходимых инвестиций должна быть от частного сектора.[1] Финансовая система может сыграть важную роль в достижении этих целей, предоставляя климатическое, «зеленое» и устойчивое финансирование. Отметим, что климатическое финансирование направлено на адаптацию окружающей среды к изменению климата и снижение его негативных последствий. Зеленое финансирование охватывает целый ряд целей, включая защиту редких видов флоры и фауны (см. рис. 1). Устойчивое финансирование, с другой стороны, учитывает экологические, социальные и управленческие аспекты (ESG). Поэтому «зеленое» финансирование можно рассматривать как часть более широкой концепции устойчивого финансирования, которая включает в себя развитие «зеленого» финансирования.

Рисунок 1. Отрасли, которых используются средства, привлеченные за счет зеленых облигаций[2]

«Зеленая трансформация» финансовой системы подразумевает внедрение новых и инновационных инструментов, правил и процедур, необходимых при реализации инвестиций в климатические и экологические проекты и при управлении финансовыми рисками отмеченных инвестиционных проектов Финансовая система должна рассматривать климатический риск как финансовый риск, а не только как имиджевый. В настоящее время растет понимание того, что эти риски могут иметь реальные последствия, если их не устранить.[3]

29 сентября 2015 года глава Банка Англии Марк Карни в своей речи остерегал мировую финансовую систему от трёх финансово-климатических рисков:

1) Физические риски. Данный вид рисков коррелирует с физическими последствиями изменения климата. Физические риски подразделяются на острые и хронические. Острые возникают из-за серьезных разовых катаклизмов, в ряду которых: ураганы, наводнения, извержения вулканов и т.д. К хроническим следует относить риски, спровоцированные изменением климата на протяжении долгого времени. Среди них выделяют: засуха, нехватка воды и пропитания и т.д. Физические риски негативно сказываются на состоянии и деятельности домашних хозяйств. К примеру, может быть нанесен ущерб активам и наблюдаться непрямые последствия дестабилизации цепочек снабжения.

2) Риски переходного периода. Данный вид рисков связан с переходом к более устойчивой экономике и может повлиять на стоимость различных активов на финансовых рынках. Риски переходного периода связаны с нормативно-правовыми и технологическими изменениями. Например, экологизация потребления может привести к росту цен на сырье. Среднесрочные риски могут иметь финансовые последствия для организаций, например, нехватка активов и высокие операционные расходы.

3) Риски ответственности. Эти риски тесно переплетены с угрозами вышеперечисленных рисков. Складывается ситуация, когда физические и юридические лица путем судебных исков пытаются компенсировать свои убытки. Тем самым они также выражают недовольство инновационными стандартами снижения уровня последствий изменения климата. Риск того, что мировой финансовый сектор станет полем для судебных тяжб становится слишком велик.

Таким образом, «зеленая» трансформация финансовой системы является необходимым инструментом для достижения устойчивого развития и снижения финансовых рисков, связанных с изменением климата и экологическими проблемами. Это потребует внедрения новых инструментов и нормативных актов, а также изменения методологий оценки и управления рисками.

Развитие финансирования в области экологической устойчивости и климата ускорилось за последние годы. Этот рост происходит за счет разнообразных финансовых инструментов (см. табл. 1). Финансовые рынки предлагают разнообразные инструменты, такие как «зеленые» облигации, «зеленые» займы, облигации для обеспечения устойчивого развития, «голубые» облигации и социальные облигации. Социальные облигации, хотя и не имеют прямого отношения к «зеленому» финансированию, оказывают косвенное воздействие на окружающую среду и могут поддерживать проекты «зеленых» преобразований.

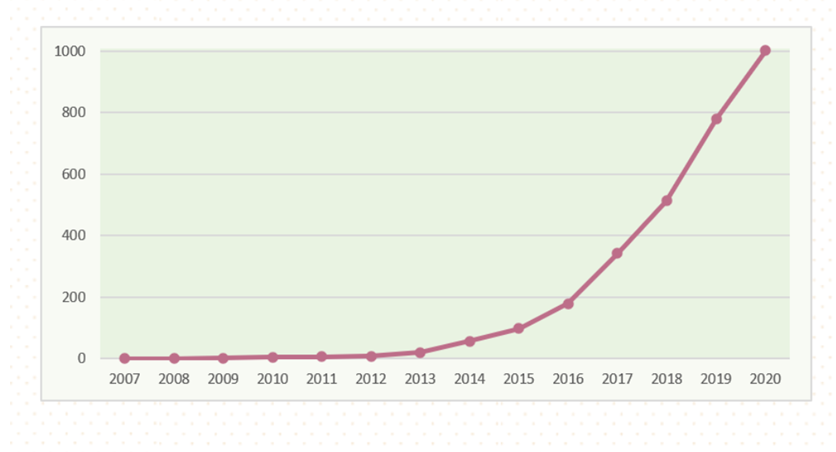

«Зеленые» облигации – это целый ряд различных типов облигаций, используемых для финансирования экологических и климатических проектов, направленных на развитие возобновляемой энергетики, предотвращение и снижение загрязнения окружающей среды, способствование биоразнообразию, развитие экологически чистый транспорт и т.п. С момента выпуска климатически безопасных облигаций Европейским инвестиционным банком (ЕИБ) в 2007 году и первых «зеленых» облигаций Всемирного банка в 2008 году рынок «зеленых» облигаций стремительно растет и к 2022 году достигнет ошеломляющего объема в 282,3 млрд. евро. К 2022 году объем «зеленых» облигаций достигнет огромной суммы в 2 млрд. долл. (см. рис. 2). К началу декабря 2020 г. общая стоимость глобальных «зеленых» облигаций, выпущенных с 2007 г., превысит 1 трлн. долл. В 2020 г. объем «зеленых» облигаций, выпущенных 53 странами мира, достигнет рекордного уровня – почти 270 млрд. долл.

Рисунок 2. Объем выпуска зеленых облигаций в млрд долларов[4]

Облигации устойчивого развития – это различные виды облигаций, финансирующие «зеленые» и социальные проекты. Они могут поддерживать экологически и социально значимые проекты. Поступления от таких облигаций обычно используются для реализации проектов, соответствующих Целям устойчивого развития ООН (ЦУР). Существуют различные типы БОР: корпоративные БОР, облигации, выпускаемые банками и финансовыми институтами, облигации, обеспеченные активами и проектами, а также национальные и муниципальные ЦУР.

Облигации SDB представляют собой разновидность облигаций, характеристики которых могут меняться в зависимости от достижения намеченных ЦУР. Этот финансовый инструмент появился на рынке совсем недавно и имеет свои особенности. Например, итальянская транснациональная энергетическая компания ENEL в сентябре 2019 года выпустила свою первую облигацию, связанную с ЦУР. Интересно, что с января 2021 года Европейский центральный банк разрешил включать облигации, связанные с ЦУР, в программы покупки активов и использовать их в качестве залога.

«Зеленые» кредиты – еще один инструмент для решения экологических проблем. Эти кредитные инструменты специально разработаны для финансирования «зеленых» проектов, направленных на борьбу с серьезными экологическими проблемами. Важным компонентом «зеленого» кредитования является регулярная отчетность заемщика перед инвестором, кредитором о фактическом использовании средств. Важную роль в такой отчетности играют качественные и количественные показатели эффективности. Например, заемщик может отчитываться о количестве выработанной электроэнергии или сокращении выбросов парниковых газов в результате реализации «зеленого» проекта.

Таким образом, облигации устойчивого развития и «зеленые» кредиты являются важными инструментами финансирования проектов с положительным экологическим и социальным эффектом. Они способствуют достижению Целей устойчивого развития и построению более устойчивого будущего для нашей планеты.

Кредиты на цели устойчивого развития – это различные виды кредитных инструментов, которые погашаются заемщиком по процентной ставке, зависящей от выбранных целей устойчивого развития, например, выбросов углерода. Если цели устойчивого развития достигнуты, то заемщику начисляется более низкая процентная ставка, в противном случае – более высокая. Такой финансовый стимул связан с достижением ЦУР и поощряет более ответственное отношение к финансам и устойчивому развитию.

Голубые облигации – это вид облигаций, выпускаемых правительствами, банками развития и другими организациями для финансирования проектов, связанных с океанами и морскими ресурсами. Примером такой облигации является Сейшельская голубая облигация, выпущенная в октябре 2018 года, которая является первой голубой облигацией, официально выпущенной Республикой Сейшельские Острова, и направлена на поддержку развития морских охраняемых территорий (МООС), совершенствование управления приоритетными видами рыболовства и собственное развитие страны. По данным ОЭСР (Организация экономического сотрудничества и развития), к 2030 году ежегодный объем «голубой» экономики в мире составит 3 трлн. долларов США, и в ближайшие годы ожидается рост эмиссии «голубых» облигаций.

Социальные облигации – это облигации, предназначенные для финансирования социальных проектов, которые связаны с достижением продовольственной безопасности и устойчивым развитием экономики страны, своевременную поддержку граждан, которые нуждаются в помощи в связи с неблагоприятными ситуациями. Если сравнивать социальные облигации с «зелеными» облигациями, то можно отметить ограниченное применение социальных облигаций, хотя интерес инвесторов к ним постоянно растет. Примером такого растущего интереса является первый пакет социальных облигаций SURE, выпущенный ЕС в октябре 2020 года. Это свидетельствует о том, что инвесторы проявляют все больший интерес к финансированию социальных проектов и хотят быть социально ответственными.

Таблица 1

Сравнение «зеленых» финансовых инструментов[5]

| Финансовый инструмент | Год первого применения | Общий выпуск 2022 г. (долл. США) | Доля рынка в 2022 г. | Рост с 2022 г. по 2023 г. (в %) |

| «Зеленая» облигация | 2007 | 195,3 миллиарда | 76,3% | 6% |

| Облигация устойчивого развития | 2014 | 14 миллиардов

| 5,1% | 17% |

| «Зеленый» кредит | 2016 | 6,3 миллиардов

| 2,9% | — |

| Кредит, связанный с устойчивым развитием | 2017 | 38,6 миллиарда | 15,1% | 689% |

Бангладеш, наряду с Европейским союзом, оказался в первых рядах стран, активно осваивающих «зеленое» финансирование, что связано с наблюдением существенного изменения климата на территории государства. Банк Бангладеш разработал политику устойчивого финансирования, призванную помочь стране в достижении глобальных целей, изложенных в Парижском соглашении, и более широких целей устойчивого развития. Восемь категорий, охватывающих 52 продукта и вида деятельности, имеют право на «зеленое» финансирование. Кроме того, Центральный банк Бангладеш разработал специализированную методику создания «зеленых» финансовых продуктов. Эта методика позволяет финансовым учреждениям оценивать социальные и экологические последствия различных «зеленых» финансовых продуктов и инициатив. Банк Бангладеш также обязал все банки разработать политику «зеленого» банкинга, включить экологические риски в систему управления взаимоотношениями с клиентами и ежеквартально отчитываться о результатах своей деятельности, что свидетельствует о том, что Бангладеш находится в авангарде движения «зеленого» финансирования.

Хорошим примером недавно выпущенного классификационного стандарта, ориентированного на широкий круг заинтересованных сторон, включая банки, участников рынка капитала, является «Зеленый классификационный стандарт» Монголии (например, классификационный стандарт 2019 года охватывает практически все виды деятельности и секторы экономики страны и определяет приемлемые проекты по восьми категориям: (1) возобновляемые источники энергии, (2) энергоэффективность, (3) предотвращение загрязнения и (1) возобновляемая энергетика, (2) энергоэффективность, (3) предотвращение и ликвидация загрязнений, (4) устойчивое сельское хозяйство, (5) низкоэмиссионная энергетика, (6) «зеленые» здания, (7) устойчивое управление водными ресурсами и отходами, (8) экологически чистый транспорт. Данная таксономия является важным шагом в развитии «зеленого» финансирования в Монголии и способствует ее устойчивому развитию.

Среди других заметных систем классификации можно отметить Стандарт зеленых облигаций Ассоциации государств Юго-Восточной Азии (АСЕАН). Он представляет собой свод рекомендаций по применению принципов «зеленых» облигаций в Азии. Заслуживает внимания политика зеленого финансирования Народного банка Китая (НБК), в рамках которой основное внимание уделяется кредитам и выпуску облигаций. С другой стороны, Франция, хотя и не разработала собственную систему «зеленого» финансирования, но часть ее законодательства включает концепцию устойчивого финансирования. В 2017 году Франция стала первой страной, выпустившей суверенную «зеленую» облигацию. Аналогичным образом, несмотря на отсутствие согласованной таксономии для устойчивого финансирования в Нидерландах, Центральный банк Нидерландов (Nederlandsche Bank NV) разработал платформу для повышения осведомленности об устойчивом развитии в финансовом секторе. Nederlandsche Bank NV также ввел определение устойчивого финансирования применительно к суверенным «зеленым» облигациям, фондам и ипотечным схемам и является одним из пионеров в области экологизации финансовой системы.

Помимо стран, уже имеющих собственные критерии классификации, в процессе разработки находятся Канада, Казахстан и Индонезия. За этими странами следует наблюдать в ближайшие годы, поскольку они активно разрабатывают свои собственные системы классификации.

Для России характерно недостаточное развитие сектора ответственного инвестирования, что в свою очередь препятствует разработке решений глобальных проблем.

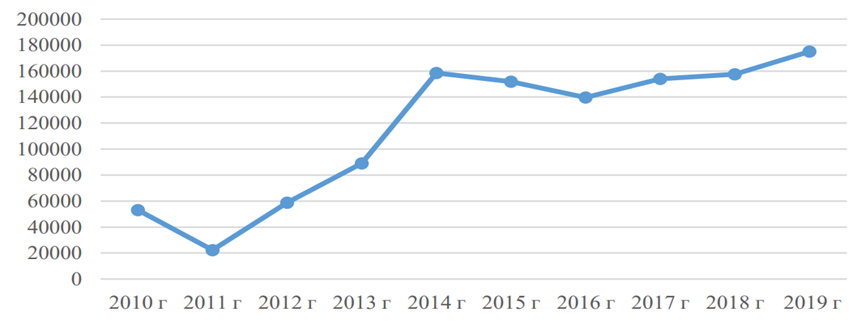

Анализ динамики ответственных инвестиций в Российской Федерации за период с 2010г. по 2019 г. (см. рис. 3) демонстрирует, что рынок ответственного инвестирования активно развивается, что способствует росту «зеленой» экономики в условиях возрастания значимости экологических проблем в процессе реализации принципов устойчивого развития в Российской Федерации.

Динамика инвестиций в основной капитал в области охраны окружающей среды и рационального использования природных ресурсов свидетельствует о развитии системы «зеленого» финансирования в рамках реализации принципов «зеленой экономики» и «зеленых финансов» в России. Примером успешной реализации концепции «зеленого» финансирования является сектор устойчивого развития, который в результате развития данного направления стал первой зрелой площадкой на российском финансовом рынке, поддерживающей экологические проекты.

Рисунок 3. Инвестиции в основной капитал, направленные на охрану окружающей среды и рациональное использование природных ресурсов в млн рублей[6]

Динамика инвестиций в основной капитал в области охраны окружающей среды и рационального использования природных ресурсов свидетельствует о развитии системы «зеленого» финансирования в рамках реализации принципов «зеленой экономики» и «зеленых финансов» в России. Примером успешной реализации концепции «зеленого» финансирования является сектор устойчивого развития, который в результате развития данного направления стал первой зрелой площадкой на российском финансовом рынке, поддерживающей экологические проекты.

Как уже упоминалось выше, к началу 2023 года пять российских компаний выпустили семь выпусков облигаций, посвященных финансированию экологических проектов, на общую сумму 7,33 млрд руб. и 500 млн евро. Это свидетельствует о формировании культуры общества, нацеленной на сохранение окружающей среды, что впоследствии стимулирует появление «зеленых» проектов. В России финансирование «зеленой» экономики и инвестиции в «зеленые» проекты растут, демонстрируя интеграцию глобальной экосистемы в глобальную экологию. Национальные проекты России соответствуют Целям устойчивого развития ООН (ЦУР), предполагают комплекс мероприятий по трем факторам устойчивого развития: экономическим, социальным и экологическим.

Финансовые ресурсы необходимы для защиты окружающей среды, поэтому необходимо оптимизировать затраты на их привлечение. Необходимо также показать инвесторам преимущества вложения средств в «зеленые» проекты, к которым можно отнести, например, проекты по улучшению имиджа. В этой связи существует тенденция привлечения институциональных инвесторов, поскольку они могут улучшить свой имидж за счет вложений в «зеленые» проекты.

В «зеленом» проекте есть два основных участника: институты и организации государственного и частного секторов. Они способствуют развитию «зеленого» финансирования, стимулируют эффективные инвестиции и рациональное использование ресурсов.

В частном секторе ключевую роль в привлечении институциональных инвесторов играют банки. Одним из приоритетных направлений развития инновационного финансирования в России является создание и развитие рынка «зеленых» финансовых инструментов, включая обеспеченные займы, кредиты и другие инструменты финансирования экологических проектов. Перечень таких инструментов включен в План мероприятий Министерства экономического развития РФ на 2019-2024 годы, в рамках которого активно разрабатываются национальные правила и стандарты контроля «зеленых» финансовых инструментов, призванные способствовать развитию рынка «зеленых» облигаций и, соответственно, «зеленой» экономики.

Для создания конкурентоспособного национального финансового рынка в России необходимо ускорить продвижение «зеленых» финансовых инструментов.[7] Отставание в развитии рынка «зеленых» финансовых инструментов может сказаться на реализации экологических проектов, так как инвестиционный процесс, связанный с устойчивым развитием, требует прозрачного финансового механизма. В связи с этим для развития рынка «зеленых» финансовых инструментов в России необходимо создать нормативную базу, способствующую мониторингу этих инструментов и их интеграции в инвестиционный процесс.

Правовая унификация статуса «зеленых» облигаций, регулирование процесса эмиссии и характеристик выпуска, а также требований к раскрытию информации будет способствовать регулированию этих финансовых инструментов и ускоренному развитию рынка «зеленых» облигаций.

По экспертным оценкам, объем российского рынка «зеленых» облигаций превышает 1 трлн. рублей, поэтому потенциал этого инструмента в настоящее время недооценен, а значит, он представляет большой интерес как для эмитентов, так и для инвесторов. В настоящее время официальный статус «зеленых» облигаций присвоен лишь ограниченному числу финансовых инструментов, внесенных в соответствующие реестры. К ним относятся «Ресурсосбережение» Ханты-Мансийского национального автономного округа (строительство и эксплуатация полигона по обработке, обезвреживанию и переработке твердых бытовых отходов); облигации банка «Центрум Инвестментс» (проекты в области энергоэффективности, возобновляемых источников энергии и «зеленого» транспорта); облигации компании коммерческой недвижимости «Гирляндинг Инвестментс» (модернизация торговых и многофункциональных объектов); облигации банка «Гирляндинг Инвестментс» (модернизация объектов коммерческой недвижимости). модернизация). Список «зеленых» облигаций не ограничивается перечисленными выше эмитентами, существуют также облигации, которые, несмотря на то, что используются для финансирования экологических проектов, не имеют официального статуса «зеленых» инструментов.

Важным событием в развитии «зеленого» финансового рынка в России стало присоединение Московской биржи в апреле 2019 года к глобальной инициативе Sustainable Stock Exchange (SSE). В результате членства и сотрудничества с РСПП – «Ответственность и открытость» – Московская биржа ежедневно рассчитывает два индекса устойчивого развития. Это позволяет отслеживать и оценивать динамику и эффективность инвестиций в «зеленые» проекты.

Для стимулирования развития рынка «зеленых» облигаций необходимо создать механизм государственной поддержки и систему дополнительных стимулов для участников рынка – эмитентов и инвесторов. Это позволит создать благоприятные условия для развития и привлечения инвестиций в проекты, связанные с экологической устойчивостью.

Национальные механизмы поддержки рынка «зеленых» облигаций могут включать

1) Закрепление принципов и критериев «зеленых» облигаций в законодательстве. Участие государства в интеграции «зеленых» финансовых инструментов обеспечит прозрачность рынка, повысит доверие к инструменту и позволит контролировать реализацию инвестируемых экологических проектов.

2) Регулирование ликвидности и активности на финансовых рынках путем выпуска государством «зеленых» облигаций (облигации, выпускаемые агентствами развития, организациями и муниципалитетами для поддержки приоритетных и стратегических инвестиционных проектов в области устойчивого развития).

3) Обеспечить управление рисками путем расширения масштабов «зеленых» проектов, выпуска «зеленых» облигаций, предоставления институциональным инвесторам доступа к рынку облигаций, секьюритизации кредитов на стадии подготовки проектов.

4) Создать условия для предоставления финансовых стимулов (экологические налоговые льготы, государственные гарантии, бюджетная поддержка, прямое государственное финансирование на стадии подготовки и развития проекта, государственное страхование и т.д.).

5) Обеспечить надежный спрос на финансовые инструменты через государственные закупки, в которых приоритет отдается экологическим соображениям.

Все эти государственные меры по поддержке и стимулированию рынка «зеленых» облигаций будут способствовать устойчивому экономическому развитию и решению экологических проблем. Россия обладает всеми необходимыми ресурсами и потенциалом для развития этого рынка, а внедрение соответствующих инструментов позволит ей внести существенный вклад в общий процесс глобального устойчивого развития.

Необходимо разработать и внедрить механизмы, способствующие созданию и развитию кластеров «зеленой» экономики. В основе этих механизмов должно лежать государственно-частное партнерство, двойное преимущество которого заключается в обеспечении долгосрочной финансовой «окупаемости».

Современный мир вступил в новый этап эволюции финансовой системы – глобализацию «зеленого» финансирования, что характерно для глобальных трансформационных процессов. Отличительной особенностью процесса глобализации «зеленого» финансирования является формирование глобального рынка «зеленых» финансовых инструментов, а также инновационный характер инициатив и национальных практик в странах с развивающимися рынками.

В данной статье представлены рекомендуемые меры по развитию «зеленой» экономики в целом в России. Основной целью этих мер является поддержка некоммерческих организаций гражданского общества, заинтересованных в осуществлении деятельности на местном уровне, на уровне субъектов Российской Федерации и на федеральном уровне. Без адекватной государственной поддержки и частных инвесторов некоммерческим организациям не суждено эффективно развиваться.

Конкурсное финансирование инновационных экологических проектов продолжается, но зарубежный опыт показывает, что «зеленое» финансирование может стать эффективном инструментом развития «зеленой» экономики и реализации принципов устойчивого развития.

Появление «зеленого» инвестиционного банка, по аналогии опыту Великобритании, способствовало бы направлению существенных объемов инвестиций в проекты, направленные на решение наиболее важных и трудных экологических проблем, что способствовало бы эффективному решению экологических проблем и обеспечению устойчивого развития.

[1] Парижское соглашение: принято 12 дек. 2015 г. 21-й сессией конференции сторон Рамочной конвенции ООН об изменении климата (Париж, 30 ноября – 13 декабря, 2015). URL: https://unfccc.int/sites/default/files/english_paris_agreement.pdf

[2] Дворецкая А.Е. Зеленое финансирование как современный тренд глобальной экономики / А.Е. Дворецкая // Вестник Академии. — 2017. — № 2. — С. 60-65.

[3] Евдокимова Ю.В. Специфика становления «зеленых» финансов в России и зарубежных странах / Ю.В. Евдокимова // Вестник Екатерининского института. — 2019. — № 3 (47). — С. 16-20.

[4] Зомонова Э.М. Стратегия перехода к «зеленой» экономике: опыт и методы измерения. Новосибирск: ГПНТБ СО РАН, 2021.

[5] Никитцова А.И. Современное состояние и развитие рынка зеленых финансов в РФ / А.И. Никитцова // Аллея науки. — 2018. — Т. 7. № 11 (27). — С. 97-102.

[6] Яковлев И. А., Кабир Л. С. Механизм финансирования «зеленых» инвестиций как элемент национальной стратегии финансирования устойчивого развития // Научно-исследовательский финансовый институт. Финансовый журнал. 2018. № 3 (43). С. 9-20. DOI: 10.31107/2075-19902018-3-9-20.

[7] Архипова В.В. Современные проблемы развития и перспективы реформирования мировой финансовой системы. М.: Институт экономики РАН, 2021

Библиографический список

1) Архипова В.В. Современные проблемы развития и перспективы реформирования мировой финансовой системы. М.: Институт экономики РАН, 20212) Дворецкая А.Е. Зеленое финансирование как современный тренд глобальной экономики / А.Е. Дворецкая // Вестник Академии. — 2017. — № 2. — С. 60-65.

3) Евдокимова Ю.В. Специфика становления «зеленых» финансов в России и зарубежных странах / Ю.В. Евдокимова // Вестник Екатерининского института. — 2019. — № 3 (47). — С. 16-20.

4) Зомонова Э.М. Стратегия перехода к «зеленой» экономике: опыт и методы измерения. Новосибирск: ГПНТБ СО РАН, 2021.

5) Никитцова А.И. Современное состояние и развитие рынка зеленых финансов в РФ / А.И. Никитцова // Аллея науки. — 2018. — Т. 7. № 11 (27). — С. 97-102.

6) Яковлев И. А., Кабир Л. С. Механизм финансирования «зеленых» инвестиций как элемент национальной стратегии финансирования устойчивого развития // Научно-исследовательский финансовый институт. Финансовый журнал. 2018. № 3 (43). С. 9-20. DOI: 10.31107/2075-19902018-3-9-20.

7) Парижское соглашение: принято 12 дек. 2015 г. 21-й сессией конференции сторон Рамочной конвенции ООН об изменении климата (Париж, 30 ноября – 13 декабря, 2015). URL: https:// unfccc.int/sites/default/files/english_paris_agreement.pdf