Данная статья выполнена в рамках написания Выпускной квалификационной работы бакалавра.

Статья выполнена под научным руководством д.э.н., профессора Дмитриевой И.М., кафедра "Мировая экономика", Дипломатическая академия МИД России.

Abstract: This paper examines the nature of capital flight from Russia. The correct definition of this phenomenon is the basis for an accurate assessment of capital flight from Russia — a problem that our country is facing acutely today, since the domestic economy has already faced the flight of significant amounts of capital in the 90s, 2014 and 2020. In addition, the country continues to feel the consequences of anti-Russian sanctions starting in 2022, as a result of which there is a record outflow of capital from the country. In turn, the international movement of capital plays a very important role in the development of the national economy, and its massive outflow from the country "drains" it.

Keywords: international capital movement, capital flight, investment, Russian economy, sanctions.

Введение

Актуальность данной статьи обусловлена масштабами бегства капитала из России в условиях реформ, противоправный характер используемых методов вывоза капитала и тяжелейшие политико-экономические последствия этого явления для страны. Фактор утечки капитала за рубеж в условиях глобализации и вовлечения России в сеть мирохозяйственных связей стран, различных по уровню социально-экономического развития, стал одной из ключевых угроз национальной экономической и финансовой безопасности и одним из главнейших факторов, дестабилизирующих общее экономическое развитие страны.

Изучение проблемы вывоза капитала стало предметом повышенного внимания со стороны российских и зарубежных экономистов сравнительно недавно – 70-90-е годы прошлого века, но ее рассмотрение происходило в рамках теории вывоза капитала, истоки которой происходят из ранних концепций меркантилистов Т. Манна, А. Монкретьена, У. Стаффорда, классиков политической экономики Д. Рикардо, А. Смита, неоклассиков К. Иверсена и Э. Хекшера. Среди экономистов XX столетия данный вопрос был рассмотрен в трудах таких экономистов, как Дж. Вели, Д. Каддингтон, Ч. Киндельбергер, И. Родригес. Большой вклад в отечественной экономической литературе был внесен экономистами и учеными Л. И. Абалкиным, А. В. Аникиным, С. Ю. Глазьевым, Л. Н. Красавиной, Б. Мильнером.

Однако текущая степень разработанности проблемы бегства капитала все еще остается недостаточной. Отсутствует общепринятая трактовка понятия бегства капитала, для оценки его масштабов не существует единого метода, что создает барьеры для государственного регулирования вывоза капитала и разработки превентивных инструментов и мер для снижения его масштабов.

Методологическая основа исследования

В данной работе были использованы такие общенаучные методы исследования, как анализ научных публикаций, метод сравнений и аналогий, графический анализ, обобщение и переход от общего к частному.

Основные тенденции международного движения капитала за последние 20 лет

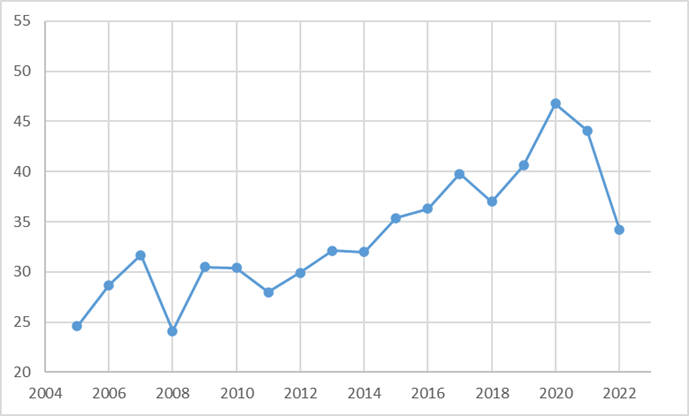

В последние десятилетия международное движение капитала стало важной частью мировой экономики. Так, по данным статистического агентства АТЭС, общемировой объём накопленных ПИИ увеличился с 2,2 трлн долл. в 1980 г. до 41,4 трлн долл. в 2020 г., т.е. примерно в 18 раз [1, С. 1-2]. Рассмотрим, как изменялась доля накопленного объёма ПИИ в мировом ВВП (рисунок 1) в период с 2005 по 2023 гг. (статистика ОЭСР по данному показателю ведётся с 2005 года).

Рисунок 1. Доля накопленного объёма исходящих ПИИ в мировом ВВП, %.

Источник: составлено автором на основе данных ОЭСР [2].

На основе данных ОЭСР автором построен график на рисунке 1, отражающий динамику доли накопленного объёма исходящих ПИИ в мировом ВВП. В период с 2005 по 2020 гг. данный показатель увеличился с 24,6% до 46,8%, означая то, что прямые иностранные инвестиции в мировой экономике действительно играют всё более важную роль. В то же время данный показатель значительно снизился в 2008 и 2022 гг., что говорит о его чувствительности к глобальным кризисным явлениям.

В контексте отдельно взятой национальной экономики, приток капитала в страну стимулирует экономический рост, создание рабочих мест, даёт возможность местным компаниям получить доступ к иностранному финансированию и более современным технологиям, способствует выравниванию платёжного баланса страны при высокой импортной квоте. [18, с.333] В свою очередь, инвестиции за границу позволяют отечественным предприятиям расширить своё влияние на иностранных рынках, снизить производственные издержки, а также диверсифицировать инвестиционный портфель.

Однако, поскольку все капиталовложения и, как следствие, международное движение капитала всегда направлены на получение прибыли, то в погоне за выгодой резиденты той или иной страны нередко прибегают к выводу капитала за границу с целью заработать на более высоких процентных ставках в других государствах или уклониться от уплаты налогов со своего дохода в налоговых гаванях.

Нередко, в условиях экономической неопределённости или кризисных явлений в экономике, когда инвестиции в отечественные предприятия и финансовые инструменты становятся менее прибыльными, а предпринимательские и инвестиционные риски значительно возрастают, отток капитала обретает стихийный и массовый характер, «обескровливая» национальную экономику. Подобные явления называются бегством капитала. В то же время, в СМИ бегство капитала нередко отождествляют с вывозом или оттоком капитала, что неверно с точки зрения экономического определения понятий.

Дело в том, что международное движение капитала — это трансграничное перемещение капитала, т.е. ввоз из иностранных государств и вывоз за национальные границы средств в, как правило, денежной форме с конечной целью получения прибыли. Таким образом, «вывоз капитала» или «отток капитала» — это исходящие из конкретной страны потоки капитала, являющиеся нормальными для внешнеэкономической деятельности страны с открытой экономикой, которая активно участвует в межстрановом товарном и инвестиционном обмене.

Понятие «бегства» капитала в отличие от его экспорта или оттока

Теперь разберёмся, что из себя представляет «бегство» капитала из страны. Важно отметить, что не существует единого общепризнанного определения бегства капитала. Одни определения данного термина — более широкие и охватывают все частные потоки капитала, исходящие из страны, авторы других стремятся сузить охват, чтобы при дальнейшей оценке объёмов бегства капитала «очистить» их от нормального для экономики страны оттока капитала. В общем же виде данное явление представляет из себя стихийный отток капитала из страны, масштабы которого выбиваются из устоявшихся объёмов вывоза капитала, характерных для данной экономики. При этом бегство капитала может принимать любую форму международного движения капитала (прямые иностранные инвестиции, портфельные инвестиции, прочие инвестиции и т.д.), что во многом зависит от экономической модели, структуры платёжного баланса, миграционной ситуации в рассматриваемой стране и ряда других характеристик её хозяйства и макроэкономических факторов. Бегство капитала, что вполне очевидно из его ключевых характеристик — массовости и внезапности, имеет исключительно отрицательные последствия для рассматриваемой экономики.

Примечательно, что сама проблема резкого оттока капитала и сопутствующий ей урон, наносимый экономикам стран-доноров капитала, не являются чем-то новым и наблюдались ещё в далёком XVII веке, а, по мнению некоторых исследователей (Charles P. Kindleberger), могли иметь место и в более ранние периоды [3, С. 60]. Несмотря на это, общепринятого определения «бегства капитала» пока не существует. Одна из трудностей в формулировании приемлемого определения заключается в том, что бегство капитала в его самом широком смысле может быть мотивировано совершенно различными соображениями. Следовательно, конкретное определение оттока капитала неизбежно включает в себя значительный субъективный элемент о том, где проходит линия, разделяющая «нормальный» отток капитала и бегство капитала из страны.

Так, ряд отечественных и иностранных исследователей (Леденев С.В., Иванов В.М., Д. Каддингтон и др.) относят к бегству капитала лишь нелегальный вывоз капитала за границу [4, С. 1-2]. Однако, более соответствует действительности определение бегства капитала, предложенное Райзбергом Б.А., Лозовским Л.Ш., Стародубцевой Е.Б. в «Современном экономическом словаре». Согласно авторам, бегство капитала — это стихийный, не регулируемый государством отток денежных средств предприятий и населения за рубеж, в целях более надежного и выгодного их размещения, инвестирования, а также для того, чтобы избежать их экспроприации, высокого налогообложения, потерь от инфляции [5, С. 41]. Данное определение достаточно близко тому, которое дают исследователи Международного Валютного Фонда (МВФ) в ряде своих исследовательских статей. В то же время, авторы МВФ в своих исследованиях в качестве бегства капитала учитывают лишь вывод за рубеж средств резидентами данной страны, игнорируя отток иностранных инвестиций и других форм иностранного капитала (к примеру, кредитование со стороны иностранных финансовых институтов) из государства. [19, с.805] Однако, в контексте бегства капитала из России такой показатель, как приток ПИИ, является интегральной составляющей данного явления, а проблема массового вывоза иностранных активов встала ребром в результате обострения внешнеполитической обстановки и введения «коллективным Западом» антироссийских санкций. Можно отметить, что отечественный исследователь — Л.И. Абалкин — в своих работах, посвящённых бегству капитала, выделяет политические риски, как немаловажный фактор, который может спровоцировать вывоз капитала за рубеж [6, С. 33–41].

«Бегство» капитала из России и приток в страну прямых иностранных инвестиций (ПИИ)

Чтобы изучить взаимосвязь бегства капитала из России (а, точнее, его вывоза частным сектором) и притока ПИИ в страну, проведём аналитический анализ данных показателей за последние 20 лет. Для этого построим график на основе данных Банка России и Всемирного Банка (рисунок 2).

Рисунок 2 — Объёмы бегства капитала из России и объёма входящих ПИИ в период 2003-2022 гг.

Источник: составлено автором на основе данных Банка России [7] и Всемирного банка [8].

Анализируя данные графика на рисунке 2, можно отметить, что на отток капитала из России значительно повлияли санкции, которые спровоцировали снижение притока ПИИ в 2014 и последовавшим за ним 2015 гг., а в 2022 г. — и вовсе массовый отток. Таким образом, односторонние ограничительные меры отпугивали иностранных инвесторов не только от новых капиталовложений в нашу страну, но и провоцировали вывод активов с её территории. Это подтверждает отмеченную ранее значительную роль геополитических рисков в бегстве капитала.

Заключение

Говоря об экономическом феномене «бегства» капитала, следует отличать его от множества других смежных понятий. Главными его отличительными особенностями является криминальный или полулегальный характер и противоречие инвестиционных целей отдельных компаний и инвестиционных задача всей страны, или цели микро- и макроуровня.

Таким образом, природа бегства капитала, а вместе с тем и его основное отличие от нормального оттока капитала состоит в мотивации его вывоза за границу, т.е. риски и потенциальные потери, которые сопутствуют вложению в отечественные предприятия, финансовые инструменты и т.д., значительно превышают аналогичные показатели при инвестировании в иностранные государства.

В мировой практике не существует единого метода подсчета реальной величины оттока денежных средств, которые можно было бы отнести к «бегству», они могут дать лишь приблизительные оценки, зачастую намного ниже реальных величин.

Помимо внутренних факторов, таких, как низкая инвестиционная привлекательность, высокий уровень коррупции и несовершенная законодательная система, на бегство капитала также оказывают влияние внешние факторы, такие как напряженная политическая обстановка, и, в частности санкции, ограничившие Россию во внешнем финансировании. Восстановление былого уровня притока капитала представляется возможным только в условиях урегулирования экономического сотрудничества с зарубежными партнерами и разрешения политических конфликтов. Но даже несмотря на возникшие трудности, России следует извлекать из них пользу, поощряя развитие внутренней экономики и налаживая сотрудничество с другими странами, заинтересованными в экономическом партнерстве.

Библиографический список

1. Impact of International Investment Agreements on Japanese FDI: A firm-level analysis — Urata Shujiro, Baek Youngmin, Research Institute of Economy, Trade and Industry (RIETI), 20222. FDI stock, OECD. URL: https://data.oecd.org/fdi/fdi-stocks.htm (accessed 15.12.2023)

3. Kindleberger A Financial History of West - Charles P. Kindleberger

4. Леденев С.В., Иванов В.М. Влияние бегства капитала на инвестиционную ситуацию в национальной экономике. - URL: cyberleninka.ru/article/n/vliyanie-begstva-kapitala-na-investitsionnuyu-situatsiyu-v-natsionalnoy-ekonomike (дата обращения 25.12.2023)

5. Современный экономический словарь — Б.А. Райзберг, Л.Ш. Лозовский, Е.Б. Стародубцева, Москва, Издательство «НИЦ ИНФРА-М», 2023

6. Абалкин, Л. Бегство капитала: природа, формы, методы борьбы. / Л. Абалкин . – 1998 // Вопросы экономики . – 07/1998 . – N7 . – с. 33-41.

7. Платёжный баланс Российской Федерации, Аналитическое представление — Банк России - https://www.cbr.ru/vfs/statistics/credit_statistics/bop/bal_of_payments_ap.xlsx (дата обращения 25.12.2023)

8. Чистый приток прямых иностранных инвестиций в Российскую Федерацию — The World Bank - https://data.worldbank.org/indicator/BX.KLT.DINV.CD.WD?locations=RU (дата обращения 25.12.2023)

9. Секачева, А. Б. Внешнеэкономическая деятельность России в условиях санкций / А. Б. Секачева // Организационно-экономические проблемы регионального развития в современных условиях : Материалы всероссийской научно-практической конференции, Симферополь, 28 апреля 2022 года. – Симферополь: Крымский федеральный университет им. В.И. Вернадского, 2022. – С. 219-222.

10. Внешнеторговые контракты : Учебник для магистрантов / М. С. Арабян, Р. В. Данилов, А. Б. Дмитриева [и др.]. – Москва : Общество с ограниченной ответственностью "Центркаталог", 2019. – 256 с. – (Вузовский учебник). – ISBN 978-5-903268-22-1.

11. Внешнеэкономические связи России : К столетию Финансового университета при Правительстве Российской Федерации / И. Н. Абанина, А. Б. Дмитриева, Б. Е. Зарицкий [и др.]. – Raleigh, North Carolina : Open Science Publishing, Lulu Press, Inc., 2018. – 195 с.

12. Макроэкономическая устойчивость стран-участниц интеграционных объединений в условиях высокой волатильности обменных курсов / Н. Н. Котляров, А. М. Кузнецова, Н. В. Лукьянович [и др.]. – Raleigh, North Carolina : Lulu Press, 2016. – 196 с. – ISBN 978-1-326-70741-5.

13. Регионализация и глобализация: противоречивое единство / Н. Н. Котляров, Н. В. Лукьянович, В. В. Перская [и др.] ; Под редакцией Медведевой М.Б., Стародубцевой Е.Б.. – Москва : Эдитус, 2015. – 196 с. – ISBN 978-5-00058-298-5.

14. Артемова, М. А. Проблема офшорных зон в мировых финансах / М. А. Артемова, А. Б. Дмитриева // Финансовая жизнь. – 2017. – № 2. – С. 66-71.

15. Арабян, М. С. Некоторые аспекты налогообложения в контексте деофшоризации / М. С. Арабян, А. Б. Дмитриева // Налоги. – 2015. – № 4. – С. 19-24.

16. Дмитриева, А. Б. Венчурные инвестиции и расчёты ожидаемой доходности на вложенный капитал / А. Б. Дмитриева // Аудитор. – 2014. – № 1(227). – С. 48-52.

17. Дмитриева, А. Б. Понятие венчурного капитала и особенности венчурного инвестирования / А. Б. Дмитриева // Вестник Российского государственного торгово-экономического университета (РГТЭУ). – 2011. – № 9(57). – С. 26-33.

18. Харакоз Ю.К. Направления трансформации современных финансовых рынков // Экономика и предпринимательство. 2023. № 1(150). С. 322-325.

19. Харакоз Ю.К. Операции с производными финансовыми инструментами в кредитной организации // Экономика и предпринимательство. 2021. № 12(137). С. 804-807.