Abstract: . In the Russian Federation there is a problem of high level of bankruptcy of enterprises. Therefore, it is important to develop and implement methods and models of bankruptcy forecasting. The purpose of the research is to study the characteristics of models of financial condition diagnostics and bankruptcy forecasting. In order to process empirical information, the work used general scientific techniques as well as specific research methods. The models specified in the paper are adapted to the peculiarities of the enterprises' activity and industry affiliation, and they also take into account the national peculiarities of the economy.

Keywords: bankruptcy, financial condition, enterprise, bankruptcy models, forecasting

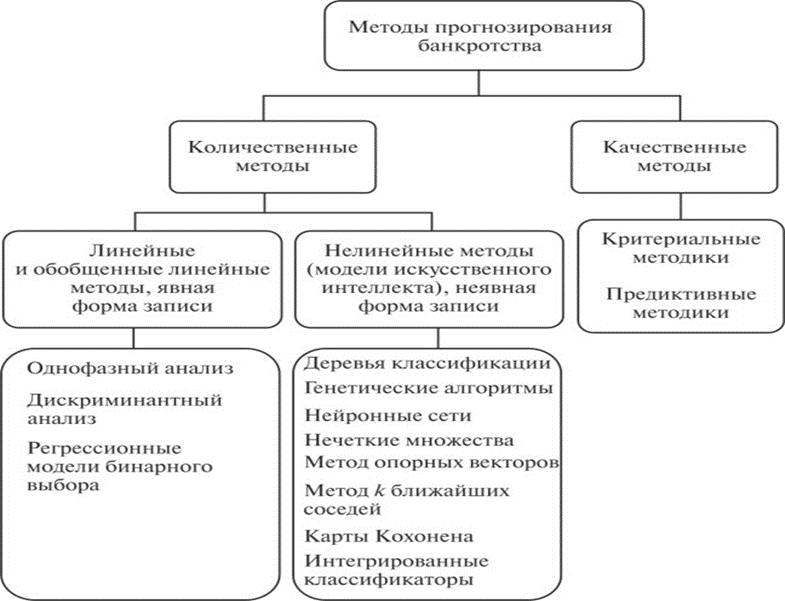

В настоящее время существует достаточно большое количество методов прогнозирования наступления несостоятельности предприятия. Чаще всего используются качественные и количественные подходы (рисунок 1).

Рисунок 1. Методы оценки вероятности банкротства [2]

В настоящее время существует ряд как отечественных, так и иностранных моделей прогнозирования несостоятельности предприятия.

Основоположниками первых методик выступили западные экономистами. Первые результативные исследования были проведены в 1960-х годах. К ним относятся Двухфакторная модель и Пятифакторная модель Э. Альтмана, Модель Дж. Фулмера, Модель Р. Лиса, Модель Ж. Лего, Модель Р. Таффлера, Модель Г. Спрингейта. Каждая из методик использует свои показатели для предсказания банкротства.

У. Бивер разработал в 1966 году одну из первых методик. Ее реализация предполагает использование аналитических коэффициентов. В процессе разработки им были собраны данные за последние 5 лет по ряду компаний, 50% из которых признали себя банкротами, и им были проанализированы 30 коэффициентов пять из них он считал базовыми позволяющими наилучшим образом провести анализ несостоятельности предприятия. В ходе проведения анализа был сделан вывод, что ключевым показателем считалось соотношение чистой прибыли к сумме всех имеющихся у предприятий обязательств. Согласно модели У. Бивера, каждый из разработанных коэффициентов оценивался отдельно с той стороны, как он непосредственно оказывает влияние на прогнозирование банкротства. В этой связи мы можем выявить недостаток данной системы, а именно то, что в данном методе отсутствует агрегированный показатель. Значение параметров показателей варьируется от 0,17 до 0,4.

На Западе среди моделей оценки риска краха большой популярностью пользуются факторные модели известных финансовых аналитиков и экономистов Э. Альтмана, Р. Лиса, Г. Тишоу и др., которые были разработаны с использованием многомерного (мультипликативного) дискриминантного анализа банкротства [3].

На основании анализа объединенного влияния нескольких финансовых коэффициентов проводится мультипликативный дискриминантный анализ. На основании данного анализа можно выделить две группы фирм. Фирмы, расположенные над линией, не имеют финансовых трудностей, приводящих к банкротству, и фирмы, находящиеся под линией3 которые находятся на грани банкротства. Эта линия разграничения называется дискриминантной функцией, или индексом Z [4].

Дискриминантная (дифференциальная) функция обычно представляется в линейном виде [5]:

Z = а1Х1 + а2Х2 + … + аnХn. где Z – дифференциальный индекс (Z-счет); Xi – независимая переменная (i = 1,…, n);

аi – коэффициент переменной.

Существует единый механизм построения модели дискриминантного анализа. А именно осуществляется выборка предприятий банкротов и не банкротов и осуществляется расчёт коэффициентов для двух этих групп. Далее строится регрессионное уравнение, и построенная модель проверяется на адекватность.

В 1968 году Э.Альтманом была разработана и применена система дискриминантного анализа для оценки существующего риска банкротства. Его работу можно считать основополагающей для всех дальнейших исследований других ученых. Им было составлено линейное уравнение, где происходил тщательный учет и анализ пяти показателей, сумма которых представляла собой некоторое значение так называемого Z-счета [4].

Формула пятифакторной модели Альтмана выглядит следующим образом:

Z= 1,2×X1 + 1,4×X2 + 3,3×X3 + 0,6×X4 + X (1.1)

Но данная формула находит свое применение для тех компаний, акции которых размещены на фондовой бирже. Однако в 1983 году им создается измененная пятифакторная модель для тех компаний, которые являются частными. Она представляет собой следующее линейное уравнение.

Z* = 0,717×X1 + 0,847×X2 + 3,107×X3 + 0,420×X4 + 0,998×X5 (1.2)

Порядок расчета показателей по формуле указанного ученого отражен в таблице 1.

Таблица 1

Расчет показателей по Э. Альтману [1]

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Х1 = Оборотный капитал/Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| Х2 | Х2= Нераспределенная прибыль/Активы | стр.2400/ стр.1600 | Retained Earnings / Total Assets |

| Х3 | Х3 = Операционная прибыль/Активы | стр.2300/ стр.1600 | EBIT / Total Assets |

| Х4 | Х4 = Рыночная стоимость акций/ Обязательства | рыночная стоимость акций/ (стр.1400+стр.1500) | Market value of Equity/ Book value of Total Liabilities |

| Х5 | Х5 = Выручка/Активы | стр.2110 /стр.1600 | Sales/Total Assets |

Оцениваются результаты по следующему принципу:

Если Z*>2,9 – зона финансовой устойчивости («зеленая» зона); Если 1,23<Z*<2,9 — зона неопределенности («серая» зона); Если Z*<1,23 – зона финансового риска («красная» зона). Эта формула отличается от исходного четвертого коэффициента. Вместо рыночной стоимости акций учитывается стоимость собственного капитала. Точность пятифакторной модифицированной модели Альтмана составляет 90,9% при прогнозировании корпоративного банкротства за 1 год до его наступления.

На основании модели Альтмана, ученым Р. Лисом в 1972 году была построена модель определения банкротства, адаптированная для экономики Великобритании. Формула модели представлена ниже.

Z=0,063×K1 + 0,092×K2 + 0,057×K3 + 0,001×K4 (1.3)

В таблице 2 представлен расчет показателей согласно формуле Лиса.

Рассчитать показатели по формуле Лиса можно с помощью таблицы 2.

Таблица 2

Расчет показателей по Р. Лису [1]

| № | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| К1 | K1 =Оборотный капитал / Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| К2 | K2 =Прибыль до налогообложения / Активы | (стр.2300+стр.2330) / стр.1600 | EBIT / Total Assets |

| К3 | К3 = Нераспределенная прибыль / Активы | стр.2400 / стр.1600 | Retained Earnings / TotalAssets |

| К4 | К4 = Собственный капитал / (Краткосрочные + Долгосрочные обязательства) | стр.1300 / (стр.1400+стр.1500) | Value of Equity/ Book value of Total Liabilities |

Указанные коэффициенты полностью совпадают с коэффициентами, применяемыми Альтманом, поэтому с полной уверенностью можно сказать, что модель Лиса адаптирована для Великобритании и создана на основе модели Альтмана. Однако несмотря на большую с первого взгляда схожесть, есть и одно отличие, а именно то, что на итоговый коэффициент больше всего влияет сумма показателей К2 и К3, что составляет прибыль от продаж. Поэтому, чем больше прибыль от продаж, тем больше финансовая устойчивость предприятия.

Таким образом, Лис классифицирует компании по значению интегральной оценки. Если Z<0,037 – велика вероятность банкротства компании, если Z>0,037 – компания финансово устойчива.

Для анализа вероятности банкротства тех предприятий, акции которых торгуются на бирже используется модель Р. Таффлера, которая рассчитывается по формуле:

Z = 0,53 × Х1 + 0,13 × Х2 + 0,18 × Х3 + 0,16 × Х4, (1.4)

где Х1 – показывает степень выполнимости обязательств фирмы за счет внутренних источников финансирования.

Х2 – характеризует состояние оборотного капитала;

Х3 – показатель финансовых рисков;

Х4 – определяет способность компании рассчитаться по обязательствам.

Если значение показателя ниже 0,3, то значит у предприятия низкая вероятность банкротства, если выше, то высокая.

В 1978 году Г. Спрингейтом была разработана модель прогнозирования банкротства. Она представлена следующей формулой:

Z = 1,03 × K1 + 3,07 × K2 + 0,66 × K3 + 0,4 × K4 (1.5)

Если полученный показатель больше 0,862, то вероятность банкротства незначительна, если меньше, то вероятность банкротства высока.

У нас в Российской Федерации использование данных моделей не так распространено, как за рубежом. Поскольку при анализе данных могут быть получены определенные отклонения, вызванные тем, что из-за трудностей перевода, неоднозначных трактовок ряда определении показателей дается разный порядок расчетов некоторых коэффициентов, указанных в моделях. А также необходимо применять указанные зарубежные модели с определенной осторожностью, поскольку они адаптированы к особенностям функционирования предприятий за рубежом и не в полной мере подойдут для оценки риска банкротства предприятий нашей страны. Также препятствует использованию зарубежных моделей отсутствие необходимых данных и наблюдений за бизнесом в достаточном объеме, поскольку зарубежные модели строятся на многолетних наблюдениях, поэтому отечественными учеными были разработаны собственные модели для оценки вероятности банкротства.

К российским моделям относятся Модель Г. В. Давыдовой и А. Ю. Беликова, Модель В. И. Бариленко (с соавторами), С. И. Кузнецова, Л. К. Плотниковой и О. В. Кайро, Модель А. Д. Шеремета, В.В. Ковалев и О.Н. Волкова.

Наиболее точными можно считать модели Р.С. Сайфуллина и Г.Г. Калыкова, также к их особенностям можно отнести то, что они могут быть адаптированы под все сферы деятельности и отрасли производства.

Наиболее простой и легко применимой считается модель, разработанная А.Ю. Беликовым и Г.В. Давыдовой, но в отличие от указанных выше моделей, она учитывает отраслевую принадлежность. На формуле ниже отражена суть данной модели

Z= 8.38*K1 + 1*K2 + 0.054*K3 + 0.63*K4 (1.6)

Коэффициент К1 идентичен коэффициенту в модели Альтмана, коэффициент К3 использовался в модели Р.Таффлера.

Базисом модели В.В. Ковалева выступает двухуровневая система показателей, учитывающая специфику деятельности. Ее основой выступает финансовая и бухгалтерская отчетность предприятия.

Для проведения экспресс-анализа применяется модель О.П. Зайцевой, которая рассчитывается по следующей формуле:

Кфакт = 0.25*К1 + 0.1*К2 + 0.2*К3 + 0.25*К4 + 0.1*К5 + 0.1*К6 (1.7)

Согласно данной модели, коэффициент К1 выступает в качестве коэффициента убыточности, коэффициент К3 противоположен коэффициенту абсолютной ликвидности и коэффициент К4 именуется коэффициентом ливериджа.

Базисом модели Г.В. Савицкой служит анализ показателей 200 предприятий производства за последние 3 года. Она редко применяется, поскольку ее расчет считается трудоемким.

Таким образом, указанные модели адаптированы под особенности деятельности предприятий и отраслевую принадлежность, а также они учитывают национальные особенности экономики. В результате, начиная с 1968 года было разработано большое количество моделей, которые из года в год улучшаются и адаптируются под постоянно меняющиеся условия внешней среды и учитывают недостатки предыдущих моделей.

Библиографический список

1. Банникова, К. М. Финансовая устойчивость предприятия, методы ее оценки и обеспечения / К. М. Банникова. –Молодой ученый. — 2022. — № 1 (396). — С. 79-81.2. Бекренева, В.А. Финансовая устойчивость организации. Проблемы анализа и диагностики [Текст] : научное издание / В.А. Бекренева. – М. : Дашков и К, 2018. – 60 c.

3. Ефимов, О.Е. Как анализировать финансовое положение предприятия / Е.О. Ефимов. – М.: АО Бизнес – школа, 2020. – 118 с.

4. Рахматуллин, Ю.Я. Риск банкротства предприятия / Ю.Я. Рахматуллин, Э.А. Рахимгулова // Эпоха науки. 2020. №22.

5. Стародубцева А.А. Поиск оптимальной трактовки понятия финансовой устойчивости предприятия / А.А. Стародубцева // Синергия наук. — 2018. — № 26. − С. 128-141.

6. Шишкин, А.В. Теоретический анализ финансовой устойчивости хозяйствующих субъектов // Известия УрГЭУ. – 2019. – № 2 (64). – С.58-67.